| 952.01 |

| Liechtensteinisches Landesgesetzblatt |

| Jahrgang 1994 |

Nr. 22 |

ausgegeben am 3. Mai 1994 |

Verordnung

vom 22. Februar 1994

über die Banken und Wertpapierfirmen (Bankenverordnung; BankV)

1Aufgrund von Art. 3, 3a, 4l, 4y, 4z

bis, 7a, 7c, 8a bis 8k, 10, 10a, 13, 14a, 14b, 17, 19, 22, 24, 26, 26a, 30a

quater, 30c, 30d, 30h, 30s, 30t, 30v bis 30y, 35a, 35b, 37, 37b, 62a und 67 des Gesetzes vom 21. Oktober 1992 über die Banken und Wertpapierfirmen (Bankengesetz; BankG), LGBl. 1992 Nr. 108, in der geltenden Fassung, verordnet die Regierung:

2

I. Allgemeine Bestimmungen

3

Art. 1

4

Gegenstand, Zweck und anwendbares Recht

1) Diese Verordnung regelt in Durchführung des Bankengesetzes das Nähere über die Aufnahme, Ausübung und Beaufsichtigung der Tätigkeit von Banken und Wertpapierfirmen.

2) Sie dient zudem der Umsetzung bzw. Durchführung folgender EWR-Rechtsvorschriften:

5

a) Richtlinie 2013/36/EU über den Zugang zur Tätigkeit von Kreditinstituten und die Beaufsichtigung von Kreditinstituten und Wertpapierfirmen

6;

b) Richtlinie 2014/65/EU über Märkte für Finanzinstrumente

7;

c) Richtlinie 2001/24/EG über die Sanierung und Liquidation von Kreditinstituten

8;

d) Verordnung (EU) Nr. 575/2013 über Aufsichtsanforderungen an Kreditinstitute und Wertpapierfirmen

9;

e) Verordnung (EU) Nr. 600/2014 über Märkte für Finanzinstrumente

10.

3) Sie lässt die in Anhang 1 aufgeführten Durchführungsvorschriften zur Richtlinie 2013/36/EU und Verordnung (EU) Nr. 575/2013 unberührt.

4) Die gültige Fassung der EWR-Rechtsvorschriften, auf die in dieser Verordnung Bezug genommen wird, ergibt sich aus der Kundmachung der Beschlüsse des Gemeinsamen EWR-Ausschusses im Liechtensteinischen Landesgesetzblatt nach Art. 3 Bst. k des Kundmachungsgesetzes.

11

Art. 1a

12

Bezeichnungen

Unter den in dieser Verordnung verwendeten Personen-, Berufs- und Funktionsbezeichnungen sind Angehörige des weiblichen und männlichen Geschlechts zu verstehen.

Art. 2a

14

Eigenhandel

1) Die Vorschriften dieser Verordnung finden auf den Eigenhandel Anwendung, sofern sie nicht ausschliesslich die Dienstleistungserbringung gegenüber Kunden regeln.

2) Auf Banken und Wertpapierfirmen, die ausschliesslich Eigenhandel betreiben, finden die Bestimmungen des II. Kapitels Abschnitt C keine Anwendung.

Art. 3

Wem es nach Art. 3 Abs. 1 des Bankengesetzes untersagt ist, gewerbsmässig Einlagen und andere rückzahlbaren Gelder entgegenzunehmen, der darf auch nicht in irgend einer Form dafür Werbung betreiben, insbesondere nicht in Inseraten, Prospekten, Rundschreiben oder elektronischen Medien.

16

Art. 3b

18

Banken und Wertpapierfirmen von erheblicher Bedeutung

1) Als Banken und Wertpapierfirmen von erheblicher Bedeutung gelten Banken und Wertpapierfirmen, die wegen ihrer Grösse, ihrer internen Organisation sowie der Art, dem Umfang und der Komplexität ihrer Geschäfte von erheblicher Bedeutung sind. Banken und Wertpapierfirmen, die einen G-SRI-Puffer nach Art. 4h des Bankengesetzes oder einen A-SRI-Puffer nach Art. 4i des Bankengesetzes vorzuhalten haben, gelten stets als Banken und Wertpapierfirmen von erheblicher Bedeutung.

19

2) Eine Bank oder Wertpapierfirma ist jedenfalls nicht von erheblicher Bedeutung, wenn sie:

a) weniger als 250 Personen beschäftigt; oder

b) entweder einen Jahresumsatz von weniger als 100 Millionen Schweizer Franken erzielt oder ihre Jahresbilanzsumme weniger als 90 Millionen Schweizer Franken beträgt.

Art. 4

23

Festlegung des Systemrisikopuffers

1) Banken, die grundpfandgesicherte Kredite für Wohn- oder Gewerbeimmobilien gewähren, die im Inland belegen sind, haben zusätzlich zum harten Kernkapital, das zur Einhaltung der Eigenmittelanforderungen nach Art. 92 der Verordnung (EU) Nr. 575/2013 dient, einen Systemrisikopuffer vorzuhalten.

2) Die Quote für den Systemrisikopuffer beträgt 1 % des Risikobetrags aller gewährten grundpfandgesicherten Kredite für im Inland belegene Wohn- oder Gewerbeimmobilien.

3) Der Systemrisikopuffer ist nach Massgabe von Art. 6 bis 24 der Verordnung (EU) Nr. 575/2013 auf Einzelbasis und konsolidierter Basis zu ermitteln und vorzuhalten.

B. Risikogewichte für Wohnimmobilien

24

Art. 5

25

Besondere Risikogewichte

Anstelle des in Art. 125 Abs. 2 der Verordnung (EU) Nr. 575/2013 aufgeführten Risikogewichtes ist nach Art. 124 Abs. 2 der Verordnung (EU) Nr. 575/2013 für Wohnimmobilien folgendes Risikogewicht anzuwenden:

a) bei Wohnimmobilien mit einem Beleihungswert von bis zu 66 2/3 %: 35 %;

b) bei Wohnimmobilien mit einem Beleihungswert von mehr als 66 2/3 % bis und mit 80 %: 50 %.

C. Nettingvereinbarungen

26

Art. 6

27

Anerkennung

1) Nettingvereinbarungen gelten im Sinne des Art. 296 Abs. 1 der Verordnung (EU) Nr. 575/2013 als anerkannt, wenn:

a) die Bestimmungen nach Art. 296 Abs. 2, und, sofern anwendbar, Abs. 3 der Verordnung (EU) Nr. 575/2013 vollumfänglich eingehalten werden;

b) Forderungen gegen die Bank oder Wertpapierfirma der Bonitätsstufe 1 bis 3 nach Art. 120 der Verordnung (EU) Nr. 575/2013 unterliegen; und

c) die Einhaltung der Voraussetzungen nach Bst. a und b seitens der internen Revision zumindest alle zwei Jahre geprüft wird.

2) Die Behandlung, Aktualität und Kontrolle von Nettingvereinbarungen sowie deren Unterscheidung in anerkannte und nicht anerkannte Vereinbarungen sind angemessen zu dokumentieren.

Art. 7 bis 7c

28

Aufgehoben

Art. 7d bis 7g

29

Aufgehoben

Art. 7h bis 7k

30

Aufgehoben

Art. 7l und 7m

31

Aufgehoben

D. Risikoverteilung und Organgeschäfte

Art. 19 bis 20

43

Aufgehoben

Art. 21 bis 21b

45

Aufgehoben

Art. 21c

47

Aufgaben von Verwaltungsrat und Geschäftsleitung

1) Der Verwaltungsrat genehmigt in Bezug auf die Phase des Geschäftszyklus regelmässig die Strategien und Grundsätze für die Übernahme, Steuerung, Überwachung und Minderung der Risiken, denen die Bank oder Wertpapierfirma ausgesetzt ist oder sein könnte, einschliesslich der Risiken aus dem makroökonomischen Umfeld ("Risikopolitik"). Er überprüft regelmässig die Risikopolitik sowie deren Einhaltung.

482) Die Geschäftsleitung beteiligt sich aktiv an der Steuerung aller wesentlichen Risiken und stellt dazu ausreichend Ressourcen und Zeit bereit. Sie beteiligt sich an der Bewertung der Vermögenswerte sowie an der Verwendung externer Bonitätsbeurteilungen und interner Modelle hinsichtlich wesentlicher Risiken.

3) Für das Risikomanagement, insbesondere das Management des Kredit- und Gegenparteienrisikos, des Konzentrations- bzw. Klumpenrisikos, des Restrisikos, des Verbriefungsrisikos, des Reputationsrisikos, des Marktrisikos, des Zinsänderungsrisikos, des operationellen Risikos, des Liquiditätsrisikos, des Risikos einer übermässigen Verschuldung und des mit der Vergütungspolitik und -praxis verbundenen Risikos, hat die Geschäftsleitung die Vorgaben nach Art. 21d bis 21r zu beachten. Das Risikomanagement richtet sich im Übrigen nach den Vorschriften in den Anhängen 4.1 bis 4.5.

494) Dem Verwaltungsrat und dem Risikoausschuss - sofern ein solcher eingerichtet wurde - ist ein angemessener Zugang zu Informationen über die Risikosituation der Bank oder Wertpapierfirma und, soweit erforderlich und angebracht, zum Risikomanagement einzuräumen. Bei Bedarf kann auch der Rat externer Sachverständiger eingeholt werden.

5) Der Verwaltungsrat und der Risikoausschuss - sofern ein solcher eingerichtet wurde - legen Art, Umfang, Format und Häufigkeit der risikobezogenen Informationen fest, die ihm vorzulegen sind.

6) Der Vorsitzende des Risikoausschusses oder, falls kein Risikoausschuss eingerichtet wurde, der Verwaltungsrat, kann unmittelbar bei der internen Revision und dem Bereich Risikomanagement Auskünfte einholen.

7) Die Geschäftsleitung stellt in Bezug auf die mit Risiko verbundenen Geschäfte alle Unterlagen zusammen, die für die Beschlussfassung und die Überwachung erforderlich sind. Diese Unterlagen müssen auch der Revisionsstelle erlauben, sich ein zuverlässiges Urteil über die Geschäftstätigkeit und die finanzielle Lage der Bank oder Wertpapierfirma zu bilden. Die Geschäftsleitung hat bei ihrer Berichterstattung an den Verwaltungsrat jedenfalls alle wesentlichen Risiken mitzuteilen und die Risikomanagementvorschriften des Bankengesetzes, der Verordnung (EU) Nr. 575/2013 und dieser Verordnung zu beachten.

8) Die Revisionsstelle hat jährlich in ihrem Revisionsbericht zur Angemessenheit und Wirksamkeit der in Bezug auf das Risikomanagement getroffenen Regelungen Stellung zu nehmen.

Art. 21d

50

Grundzüge des Risikomanagements

1) Eine Bank oder Wertpapierfirma hat eine von den operativen Geschäftsbereichen unabhängige Risikomanagement-Funktion zu schaffen. Die Risikomanagement-Funktion hat über ausreichende Autorität, ausreichendes Gewicht, ausreichende Ressourcen zur Aufgabenerfüllung und einen ausreichenden Zugang zum Verwaltungsrat und zur Geschäftsleitung zu verfügen. Die FMA kann zulassen, dass diese Funktion unter der gleichen Leitung wie die Compliance-Funktion nach Art. 34a steht.

51

2) Die Aufgaben der Risikomanagement-Funktion umfassen insbesondere:

a) die Erkennung, Messung und Meldung aller wesentlicher Risiken an den Verwaltungsrat und die Geschäftsleitung;

b) die Beteiligung an der Ausarbeitung der Risikostrategie der Bank oder Wertpapierfirma und an allen wesentlichen Entscheidungen zum Risikomanagement;

c) die Sicherstellung eines vollständigen Überblicks über das gesamte Risikospektrum, insbesondere über die Ausprägung der vorhandenen Risikoarten und die Risikolage der Bank oder Wertpapierfirma.

3) Die Bank oder Wertpapierfirma stellt sicher, dass die Risikomanagement-Funktion dem Verwaltungsrat auch unabhängig von der Geschäftsleitung unmittelbar Bericht erstatten und gegebenenfalls ihm gegenüber Besorgnis äussern und ihn warnen kann, wenn sich bestimmte riskante Entwicklungen auf die Bank oder Wertpapierfirma auswirken oder auswirken könnten.

4) An der Spitze der Risikomanagement-Funktion steht ein Mitglied der Geschäftsleitung, das eigens für diese Funktion zuständig ist. Wenn Art, Umfang und Komplexität der Geschäfte der Bank oder Wertpapierfirma es nicht rechtfertigen, speziell zu diesem Zweck eine Person zu benennen, kann eine andere Führungskraft innerhalb der Bank oder Wertpapierfirma diese Funktion wahrnehmen, sofern kein Interessenskonflikt besteht.

5) Der Leiter der Risikomanagement-Funktion kann nur vom Verwaltungsrat seines Amtes enthoben werden. Er kann bei Bedarf den Verwaltungsrat direkt informieren.

Art. 21e

52

Risikoausschuss

1) Banken und Wertpapierfirmen von erheblicher Bedeutung, müssen einen Risikoausschuss, der sich aus Mitgliedern des Verwaltungsrats zusammensetzt, einrichten. Die Mitglieder des Risikoausschusses nehmen bei der Bank oder Wertpapierfirma keine Führungsaufgaben wahr und besitzen für die vollständige Erfassung und Überwachung von Risikostrategie und Risikobereitschaft die nötigen Kenntnisse, Fähigkeiten und Erfahrung. Die allgemeine Verantwortung für Risiken verbleibt beim Verwaltungsrat.

2) Zu den Aufgaben des Risikoausschusses zählen:

a) die Beratung des Verwaltungsrats zur aktuellen und künftigen Gesamtrisikobereitschaft und -strategie der Bank oder Wertpapierfirma;

b) die Unterstützung des Verwaltungsrats bei der Kontrolle der Umsetzung der Risikostrategie durch die Geschäftsleitung;

c) die Überprüfung, ob die Preisgestaltung der angebotenen Verbindlichkeiten und Anlagen das Geschäftsmodell und die Risikostrategie der Bank oder Wertpapierfirma angemessen berücksichtigt und, sofern dies nicht der Fall ist, die Vorlage eines Plans mit Abhilfemassnahmen;

d) die Prüfung, ob bei den vom Vergütungssystem angebotenen Anreizen das Risiko, das Kapital, die Liquidität sowie die Wahrscheinlichkeit und der Zeitpunkt von Einnahmen berücksichtigt werden.

3) Die FMA kann Banken und Wertpapierfirmen, die nicht von erheblicher Bedeutung sind, gestatten, den Risiko- und Prüfungsausschuss zu kombinieren. Die Mitglieder des kombinierten Ausschusses besitzen die nötigen Kenntnisse, Fähigkeiten und Erfahrung für beide Ausschüsse.

Art. 21f

53

Interne Ansätze zur Berechnung der Eigenmittelanforderungen

1) In den Fällen nach Art. 22 Abs. 2b des Bankengesetzes prüft die FMA unter Berücksichtigung der Art, des Umfangs und der Komplexität der Geschäfte einer Bank oder Wertpapierfirma, ob diese sich bei der Bewertung eines Finanzinstruments oder der Kreditwürdigkeit eines Unternehmens nicht ausschliesslich oder automatisch auf externe Bonitätsurteile stützt.

2) Die FMA kann die bankengesetzliche Revisionsstelle mit der Überprüfung nach Abs. 1 und Art. 35b des Bankengesetzes beauftragen. Die Kosten trägt die Bank oder Wertpapierfirma.

Art. 21g

54

Aufsichtlicher Vergleich interner Ansätze zur Berechnung der Eigenmittelanforderungen

1) Banken und Wertpapierfirmen, die interne Kapazitäten gemäss Art. 22 Abs. 2b des Bankengesetzes entwickelt haben, melden die Ergebnisse der Berechnungen ihrer internen Ansätze für diejenigen ihrer Risikopositionen oder Positionen, die in den Referenzportfolios enthalten sind, der FMA. Die Meldung der Ergebnisse ihrer Berechnungen hat zusammen mit einer Erläuterung der dabei angewandten Methoden in von der FMA festgelegten Abständen, jedoch mindestens einmal jährlich zu erfolgen.

2) Banken und Wertpapierfirmen haben der FMA und der EBA die Ergebnisse der Berechnungen nach Abs. 1 entsprechend dem von der EBA erstellten Muster zu übermitteln. Erstellt die FMA spezifische Portfolios, so tut sie dies in Abstimmung mit der EBA und stellt sicher, dass die Banken und Wertpapierfirmen die Ergebnisse der Berechnungen getrennt von den Ergebnissen der Berechnungen für die Portfolios der EBA melden.

55

3) Die FMA überwacht anhand der von den Banken oder Wertpapierfirmen gemäss Abs. 1 übermittelten Informationen die Spanne der risikogewichteten Positionsbeträge bzw. der Eigenmittelanforderungen, ausser für das operationelle Risiko, für die Risikopositionen oder Geschäfte im Referenzportfolio, die sich aus den internen Ansätzen dieser Banken oder Wertpapierfirmen ergeben. Die FMA bewertet die Qualität dieser Ansätze einmal jährlich und konzentriert sich dabei insbesondere auf:

a) die Ansätze, die erhebliche Unterschiede in Bezug auf die Eigenmittelanforderungen für dieselbe Risikoposition aufweisen;

b) Ansätze, die eine besonders hohe oder niedrige Vielfalt aufweisen, sowie ferner Fälle von signifikanter und systematischer Unterschätzung der Eigenmittelanforderungen.

4) Wenn bestimmte Banken oder Wertpapierfirmen erheblich von der Mehrheit der anderen Banken oder Wertpapierfirmen abweichen oder nur wenige Gemeinsamkeiten bei den Ansätzen bestehen, sodass sich eine weite Spanne an Ergebnissen ergibt, untersucht die FMA die Gründe dafür. Stellt die FMA eine Unterschreitung der Eigenmittelanforderungen einer Bank oder Wertpapierfirma fest, die nicht auf Unterschiede bei den zugrunde liegenden Risiken der Risikopositionen oder Positionen zurückgeführt werden kann, hat sie angemessene Massnahmen zur Wiederherstellung des rechtmässigen Zustands zu ergreifen.

5) Die Entscheidungen der FMA über die Angemessenheit von Abhilfemassnahmen gemäss Abs. 4 müssen mit dem Grundsatz übereinstimmen, dass solche Massnahmen die Ziele eines internen Ansatzes aufrechterhalten müssen und daher:

a) nicht zu Standardisierungen oder bevorzugten Methoden führen;

b) keine falschen Anreize schaffen; oder

c) kein Herdenverhalten verursachen.

6) Die FMA kann die bankengesetzliche Revisionsstelle mit der Überprüfung und Bewertung nach Abs. 1 bis 5 und Art. 35b des Bankengesetzes beauftragen. Die Kosten trägt die Bank oder Wertpapierfirma.

Art. 21h

56

Kredit- und Gegenparteienrisiko

1) Für das Management des Kredit- und Gegenparteienrisikos gelten die folgenden Vorgaben:

a) die Gewährung von Krediten hat nach soliden und klar definierten Kriterien zu erfolgen;

b) die Verfahren für die Bewilligung, Änderung, Verlängerung und Refinanzierung von Krediten sind klar zu regeln;

c) für die laufende Verwaltung und Überwachung der Kredite, einschliesslich die Erkennung und die Verwaltung von Problemkrediten und die Vornahme adäquater Wertberichtigungen und Rückstellungen, sind wirksame Systeme einzusetzen;

d) die Diversifizierung der Kreditportfolios hat den Zielmärkten und der allgemeinen Kreditstrategie der Bank angemessen zu sein;

e) die Bank oder Wertpapierfirma verfügt über interne Methoden, anhand deren sie das Kreditrisiko sowohl für einzelne Schuldner, Wertpapiere oder Verbriefungspositionen als auch für das gesamte Portfolio bewerten kann. Diese internen Methoden dürfen sich nicht ausschliesslich oder automatisch auf externe Bonitätsbeurteilungen stützen. Wenn die Eigenmittelanforderungen auf der Bonitätsbeurteilung einer externen Ratingagentur oder der Tatsache beruhen, dass eine Risikoposition unbeurteilt ist, sind von der Bank oder Wertpapierfirma darüber hinaus andere einschlägige Informationen zur Bewertung der Allokation ihrer Eigenmittel in Betracht zu ziehen.

Art. 21i

58

Restrisiko

Das Restrisiko, dass die von der Bank oder Wertpapierfirma eingesetzten anerkannten Kreditrisikominderungstechniken sich als weniger wirksam erweisen als erwartet, ist unter anderem mittels schriftlicher Richtlinien von Banken und Wertpapierfirmen zu adressieren und zu steuern.

Art. 21k

59

Konzentrationsrisiko

1) Das Konzentrations- bzw. Klumpenrisiko, welches aus Risikopositionen gegenüber derselben Gegenpartei, einschliesslich zentraler Gegenparteien, gegenüber Gruppen verbundener Gegenparteien und Gegenparteien aus derselben Branche oder Region bzw. Gegenparteien mit denselben Dienstleistungen oder Waren, aus dem Gebrauch von Kreditrisikominderungstechniken und insbesondere aus grossen indirekten Kreditrisiken (z.B. wenn nur die Wertpapiere eines einzigen Emittenten als Sicherheit dienen) erwächst, ist unter anderem mittels schriftlicher Richtlinien von Banken und Wertpapierfirmen zu adressieren und zu steuern.

2) Folgende Risikopositionen sind vollständig von der Anwendung des Art. 395 Abs. 1 der Verordnung (EU) Nr. 575/2013 ausgenommen:

a) gedeckte Schuldverschreibungen im Sinne des Art. 124 Abs. 1, 2 und 5 der Verordnung (EU) Nr. 575/2013;

b) Aktiva in Form von Forderungen an regionale oder lokale Gebietskörperschaften der EWR-Mitgliedstaaten, denen nach Teil 3 Titel II Kapitel 2 der Verordnung (EU) Nr. 575/2013 ein Risikogewicht von 20 % zugewiesen würde, sowie andere gegenüber diesen Gebietskörperschaften bestehende bzw. von ihnen abgesicherte Risikopositionen, denen nach Teil 3 Titel II Kapitel 2 der Verordnung (EU) Nr. 575/2013 ein Risikogewicht von 20 % zugewiesen würde;

c) Risikopositionen einer Bank oder Wertpapierfirma, einschliesslich Beteiligungen oder sonstiger Anteile, gegenüber seinem Mutterunternehmen, anderen Tochterunternehmen desselben und eigenen Tochterunternehmen, sofern diese in die Beaufsichtigung auf konsolidierter Basis einbezogen sind, welcher die Bank oder Wertpapierfirma gemäss der Verordnung (EU) Nr. 575/2013, der Richtlinie 2002/87/EG oder nach gleichwertigen Normen eines Drittlandes auch selbst unterliegt; Risikopositionen, die diese Kriterien nicht erfüllen, werden unabhängig davon, ob sie von Art. 384 Abs. 1 der Verordnung (EU) Nr. 575/2013 ausgenommen sind oder nicht, als Risikopositionen gegenüber Dritten behandelt;

d) Aktiva in Form von Forderungen und sonstigen Krediten, einschliesslich Beteiligungen oder sonstigen Anteilen, an regionale Banken oder Zentralkreditinstitute, denen die Bank aufgrund von Rechts- oder Satzungsvorschriften im Rahmen eines Verbunds angehört und die nach diesen Vorschriften beauftragt sind, den Liquiditätsausgleich innerhalb dieses Verbunds vorzunehmen;

e) Aktiva in Form von Forderungen und sonstigen Risikopositionen von Banken gegenüber Banken, wobei eines der beteiligten Institute bei seiner Tätigkeit nicht dem Wettbewerb ausgesetzt ist und im Rahmen von Legislativprogrammen oder seiner Satzung Darlehen vergibt oder garantiert, um unter staatlicher Aufsicht gleich welcher Art und mit eingeschränktem Verwendungszweck für die vergebenen Darlehen bestimmte Wirtschaftssektoren zu fördern, sofern die betreffenden Risikopositionen aus derartigen über Banken an die Begünstigten weitergereichten Darlehen oder aus Garantien für diese Darlehen herrühren;

f) Aktiva in Form von Forderungen und sonstigen Krediten an Banken oder Wertpapierfirmen, sofern diese Kredite keine Eigenmittel dieser Institute darstellen, höchstens bis zum folgenden Geschäftstag bestehen und nicht auf eine wichtige Handelswährung lauten;

g) Aktiva in Form von Forderungen an Zentralbanken aufgrund des bei ihnen zu haltenden Mindestreservesolls, die auf deren Währung lauten;

h) Aktiva in Form von Forderungen an Zentralstaaten aufgrund von zur Erfüllung der gesetzlichen Liquiditätsanforderungen gehaltenen Staatsschuldtiteln, die auf deren Währung lauten und in dieser Währung refinanziert sind, sofern - nach dem Ermessen der zuständigen Behörde - diese Zentralstaaten von einer externen Ratingagentur mit "Investment Grade" bewertet wurden;

i) 50 % der als ausserbilanzielle Geschäfte mit mittlerem/niedrigem Risiko eingestuften Dokumentenakkreditive und der als ausserbilanzielle Geschäfte mit mittlerem/niedrigem Risiko eingestuften nicht in Anspruch genommenen Kreditfazilitäten, die in Anhang I der Verordnung (EU) Nr. 575/2013 genannt sind, sowie mit Zustimmung der zuständigen Behörden 80 % der Garantien, die keine Kreditgarantien sind und die auf Rechts- oder Verwaltungsvorschriften beruhen und von Kreditgarantiegemeinschaften, die den Status einer Bank besitzen, den ihnen angeschlossenen Kunden geboten werden;

k) rechtlich vorgeschriebene Garantien, die zur Anwendung kommen, wenn ein über die Emission von Hypothekenanleihen refinanziertes Hypothekendarlehen vor Eintragung der Hypothek im Grundbuch an den Darlehensnehmer ausgezahlt wird, sofern die Garantie nicht dazu verwendet wird, bei der Berechnung der risikogewichteten Aktiva das Risiko zu verringern;

l) Aktiva, die Forderungen und sonstige Kredite an anerkannte Börsen darstellen.

Art. 21l

60

Verbriefungsrisiko

1) Die Risiken aus Verbriefungstransaktionen, bei denen die Bank als Anleger, Originator oder Sponsor auftritt, einschliesslich Reputationsrisiken (wie sie bei komplexen Strukturen oder Produkten entstehen), sind mittels angemessener Vorschriften und Verfahren zu bewerten und zu adressieren, um insbesondere zu gewährleisten, dass die wirtschaftliche Substanz der Verbriefung in der Risikobewertung und den Entscheidungen der Geschäftsleitung in vollem Umfang zum Ausdruck kommt.

2) Banken, die als Originator revolvierender Verbriefungen mit Klauseln über eine vorzeitige Rückzahlung auftreten, müssen über Liquiditätspläne verfügen, die den Auswirkungen sowohl einer planmässigen als auch einer vorzeitigen Rückzahlung Rechnung tragen.

Art. 21m

61

Marktrisiko

1) Zur Ermittlung, Messung und Steuerung der Ursachen und Auswirkungen von Marktrisiken haben Banken und Wertpapierfirmen Richtlinien zu erlassen und Verfahren einzuführen.

2) Die Bank oder Wertpapierfirma hat Massnahmen bezüglich des Risikos eines Liquiditätsengpasses vorzusehen, wenn die Verkaufsposition vor der Kaufposition fällig wird.

3) Das interne Kapital muss erhebliche Marktrisiken, die keiner Eigenmittelanforderung unterliegen, angemessen abdecken.

4) Banken und Wertpapierfirmen, die bei der Berechnung der Eigenmittelanforderungen für das Positionsrisiko gemäss Teil 3 Titel IV Kapitel 2 der Verordnung (EU) Nr. 575/2013 ihre Positionen in einer oder mehreren Aktien eines Aktienindexes gegen eine oder mehrere Positionen im Aktienindex-Future oder einem anderen Aktienindex-Produkt aufgerechnet haben, müssen über genügend internes Kapital zur Deckung des Basisrisikos von Verlusten für den Fall verfügen, dass der Wert des Terminkontrakts oder des anderen Produkts sich nicht völlig gleichläufig mit dem der zugrunde liegenden Aktien entwickelt; Banken und Wertpapierfirmen müssen ebenfalls über genügend internes Kapital verfügen, wenn sie entgegengesetzte Positionen in Aktienindex-Terminkontrakten halten, deren Laufzeit oder Zusammensetzung oder beide nicht übereinstimmen.

5) Wenn Banken und Wertpapierfirmen das Verfahren nach Art. 345 der Verordnung (EU) Nr. 575/2013 zur Verringerung der Nettopositionen nutzen, ist sicherzustellen, dass sie über ausreichend internes Kapital zur Deckung des Verlustrisikos verfügen, das zwischen dem Zeitpunkt, zu dem die Verpflichtung eingegangen wird, und dem nächsten Arbeitstag besteht.

Art. 21n

62

Zinsänderungsrisiken im Anlagebuch

1) Zur Ermittlung, Messung, Steuerung und Begrenzung von möglichen Zinsänderungsrisiken, die sich sowohl auf den wirtschaftlichen Wert des Eigenkapitals als auch auf die Nettozinserträge bei Geschäften des Anlagebuchs auswirken, haben Banken und Wertpapierfirmen angemessene interne Systeme einzuführen oder die standardisierte bzw. vereinfachte standardisierte Methode zu nutzen.

2) Zur Bewertung und Überwachung von Risiken aus der möglichen Änderung von Kreditspreads, die sich sowohl auf den wirtschaftlichen Wert des Eigenkapitals als auch auf die Nettozinserträge bei Geschäften des Anlagebuchs auswirken, haben Banken und Wertpapierfirmen angemessene interne Systeme einzuführen.

3) Die FMA kann die Anwendung der standardisierten Methode nach Abs. 1 vorschreiben, wenn:

a) die internen Systeme einer Bank oder Wertpapierfirma zur Beurteilung der Zinsänderungsrisiken nicht angemessen sind; oder

b) die Anwendung der vereinfachten standardisierten Methode eines kleinen und nicht komplexen Instituts nach Art. 4 Abs. 1 Ziff. 145 der Verordnung (EU) Nr. 575/2013 zur Ermittlung, Messung, Steuerung und Begrenzung der Zinsänderungsrisiken nicht angemessen ist.

Art. 21o

63

Operationelles Risiko und Modellrisiko

1) Banken und Wertpapierfirmen haben über angemessene interne Verfahren zur Messung und Steuerung ihrer operationellen Risiken, einschliesslich des Modellrisikos und der mit Auslagerungen verbundenen Risiken, sowie zur Absicherung gegen selten eintretende Ereignisse mit gravierenden Auswirkungen zu verfügen. Sie haben hierfür das operationelle Risiko im Sinne des Art. 4 Abs. 1 Ziff. 52 der Verordnung (EU) Nr. 575/2013 zu definieren und einheitlich zu verwenden.

2) Banken und Wertpapierfirmen haben über Ausweich- und Notfallpläne zu verfügen, die eine Aufrechterhaltung ihrer Tätigkeit ohne Unterbrechung jederzeit sicherstellen, sowie Verfahren umzusetzen, die Verluste, welche sich aufgrund von Betriebsstörungen ergeben, weitgehend begrenzen.

Art. 21p

64

Liquiditätsrisiko

1) Zur Sicherstellung angemessener Liquiditätspuffer haben Banken und Wertpapierfirmen über robuste Strategien, Grundsätze, Verfahren und Systeme zu verfügen, mit denen sie das Liquiditätsrisiko über eine angemessene Auswahl von Zeiträumen, die auch nur einen Geschäftstag betragen können, ermitteln, messen, steuern und überwachen können. Diese Strategien, Vorschriften, Verfahren und Systeme sind auf die betreffenden Geschäftsfelder, Währungen und Funktionseinheiten zuzuschneiden und haben unter anderem Mechanismen für eine angemessene Allokation der Liquiditätskosten, -vorteile und -risiken zu umfassen.

2) Die Strategien, Grundsätze, Verfahren und Systeme nach Abs. 1 müssen die Komplexität, das Risikoprofil und den Geschäftsbereich der Bank oder Wertpapierfirma sowie die vom Verwaltungsrat festgelegte Risikotoleranz berücksichtigen. Sie müssen zudem die Bedeutung der Bank oder Wertpapierfirma in jedem Land, in dem sie tätig ist, widerspiegeln. Banken und Wertpapierfirmen informieren alle relevanten Geschäftsbereiche über die Risikotoleranz.

3) Banken und Wertpapierfirmen verfügen über Liquiditätsrisikoprofile, die unter Berücksichtigung der Art, des Umfangs und der Komplexität ihrer Geschäfte dem Profil entsprechen, das für ein gut funktionierendes und solides System erforderlich ist, und nicht über dieses hinausgehen.

4) Die FMA überwacht die Entwicklungen in Bezug auf die Liquiditätsrisikoprofile, wie in den Bereichen Struktur und Umfang eines Produkts, Risikomanagement, Refinanzierungsstrategien und Refinanzierungskonzentrationen. Wenn die Entwicklungen die Destabilisierung einzelner Banken oder Wertpapierfirmen oder des Systems zur Folge haben können, ergreift die FMA wirksame Massnahmen.

5) Banken und Wertpapierfirmen haben Methoden für die Identifizierung, Messung, Steuerung und Überwachung von Refinanzierungspositionen zu entwickeln. In diese Methoden sind die aktuellen und die erwarteten wesentlichen Zahlungsströme in und aus Vermögensgegenständen, Passivposten und Ausserbilanzposten, einschliesslich Eventualverbindlichkeiten, sowie die möglichen Auswirkungen des Reputationsrisikos einzubeziehen.

6) Banken und Wertpapierfirmen haben zwischen belehnten und unbelehnten Vermögensgegenständen zu unterscheiden. Unbelehnte Vermögensgegenstände müssen jederzeit, insbesondere in Krisensituationen, verfügbar sein. Banken und Wertpapierfirmen haben bei der Unterscheidung auch die juristische Einheit, bei der die Vermögensgegenstände verwahrt werden, das Land, in dem diese mit rechtsbegründender Wirkung entweder in einem Register eingetragen oder auf einem Konto verbucht sind, sowie die zeitnahe Liquidierbarkeit zu berücksichtigen und zu überwachen, wie die Vermögensgegenstände zeitnah liquidiert werden können.

7) Banken und Wertpapierfirmen haben ausserdem den geltenden rechtlichen, regulatorischen und operationellen Beschränkungen für potenzielle Übertragungen von Liquidität und unbelehnten Vermögensgegenständen zwischen Einheiten, sowohl innerhalb als auch ausserhalb des EWR, Rechnung zu tragen.

8) Eine Bank oder Wertpapierfirma hat, um unterschiedlichen Stresssituationen standhalten zu können, verschiedene Mittel für die Minimierung des Liquiditätsrisikos, einschliesslich eines Limitensystems und Liquiditätspuffern, sowie eine hinreichend diversifizierte Finanzierungsstruktur und Zugang zu Finanzierungsquellen in Erwägung zu ziehen. Diese Vorkehrungen sind regelmässig zu überprüfen.

9) Für Liquiditätspositionen und Risikominderungsfaktoren sind Alternativszenarien in Erwägung zu ziehen, und die Annahmen, die den Entscheidungen über die Finanzierungspositionen zugrunde liegen, mindestens jährlich zu überprüfen. Zu diesem Zweck adressieren die Alternativszenarien insbesondere Ausserbilanzposten und andere Eventualverbindlichkeiten, einschliesslich jener von Verbriefungszweckgesellschaften (SSPE) und anderen Zweckgesellschaften, bei denen die Bank oder Wertpapierfirma als Sponsor auftritt oder wesentliche Liquiditätshilfe leistet.

10) Banken und Wertpapierfirmen haben die möglichen Auswirkungen von institutsspezifischen, marktweiten und kombinierten Alternativszenarien zu berücksichtigen. Dabei sind unterschiedliche Zeithorizonte und Stressgrade zu berücksichtigen.

11) Banken und Wertpapierfirmen haben ihre Strategien, internen Grundsätze und Obergrenzen für das Liquiditätsrisiko anzupassen und wirkungsvolle Notfallkonzepte aufzustellen, wobei die Ergebnisse der Alternativszenarien nach Abs. 9 einzubeziehen sind.

12) Für den Fall von Liquiditätskrisen haben Banken und Wertpapierfirmen über Notfallkonzepte mit angemessenen Strategien und geeigneten Durchführungsmassnahmen zu verfügen, um etwaige Liquiditätsengpässe auch bei Zweigniederlassungen in einem anderen EWR-Mitgliedstaat zu überwinden. Diese Pläne sind von den Banken und Wertpapierfirmen regelmässig, jedoch mindestens jährlich zu erproben, gemäss den Ergebnissen der Alternativszenarien nach Abs. 9 zu aktualisieren, der Geschäftsleitung zu melden und von dieser zu genehmigen, damit die internen Vorschriften und Verfahren entsprechend angepasst werden können.

13) Die notwendigen operativen Massnahmen sind von den Banken und Wertpapierfirmen im Voraus zu ergreifen, damit sichergestellt ist, dass die Liquiditätswiederherstellungspläne im Sinne von Abs. 12 sofort umgesetzt werden können. Bei Banken bestehen solche operativen Massnahmen wie im Halten von Sicherheiten, die unmittelbar für eine Zentralbankrefinanzierung zur Verfügung stehen. Zu den notwendigen operativen Massnahmen zählt erforderlichenfalls auch das Vorhalten von Sicherheiten in der Währung eines anderen EWR-Mitgliedstaats oder eines Drittlands, gegenüber denen die Bank Risikopositionen hat, wobei, falls aus operativen Gründen notwendig, die Sicherheiten im Gebiet des Aufnahmemitgliedstaats oder Drittlands, in dessen Währung die Forderung besteht, vorzuhalten ist.

Art. 21q

65

Risiko einer übermässigen Verschuldung

1) Zur Ermittlung, Messung und Steuerung des Risikos einer übermässigen Verschuldung haben Banken und Wertpapierfirmen Richtlinien zu erlassen und Verfahren einzuführen. Indikatoren für das Risiko einer übermässigen Verschuldung sind insbesondere die nach Art. 429 der Verordnung (EU) Nr. 575/2013 ermittelte Verschuldungsquote und Inkongruenzen zwischen Vermögenswerten und Verbindlichkeiten.

2) Banken und Wertpapierfirmen müssen das Risiko einer übermässigen Verschuldung präventiv in Angriff nehmen und zu diesem Zweck der potenziellen Erhöhung dieses Risikos, zu der es durch erwartete oder realisierte Verluste und der dadurch bedingten Verringerung der Eigenmittel kommen kann, gebührend Rechnung tragen. Zu diesem Zweck müssen die Banken und Wertpapierfirmen im Hinblick auf das Risiko einer übermässigen Verschuldung einer Reihe unterschiedlicher Krisensituationen standhalten können.

Art. 21r

66

Risiko der Vergütungspolitik und -praxis

Für das Management von mit der Vergütungspolitik und -praxis verbundenen Risiken haben Banken und Wertpapierfirmen die Bestimmungen nach Anhang 4.4 einzuhalten.

Art. 21r

bis

67

Risiken aus der Durchführung von ETP-Geschäften

Für das Management von mit ETP-Geschäften aus dem Bereich des Kreditgeschäfts verbundenen Risiken haben Banken die Bestimmungen nach Anhang 5 einzuhalten.

Art. 21s

68

Technische Kriterien der Prüfung und Bewertung des Risikomanagements und der Risikodeckung

1) Die FMA überprüft und bewertet zusätzlich zum Kredit-, Markt- und operationellen Risiko:

a) die Ergebnisse der von Banken und Wertpapierfirmen durchgeführten Stresstests nach Art. 177 der Verordnung (EU) Nr. 575/2013, soweit sie einen auf internen Beurteilungen basierenden Ansatz anwenden;

b) das Ausmass, in dem Banken und Wertpapierfirmen Konzentrationsrisiken ausgesetzt sind, und das Management dieser Risiken durch die Banken und Wertpapierfirmen, einschliesslich der Einhaltung der Vorschriften über Grosskredite nach Teil IV der Verordnung (EU) Nr. 575/2013 und der Anforderungen nach Art. 21k;

c) die Robustheit, Eignung und Umsetzung der von Banken und Wertpapierfirmen vorgesehenen Verfahren für das Management des mit der Anwendung anerkannter Kreditrisikominderungstechniken verbundenen Restrisikos;

d) die Angemessenheit der Eigenmittel, die eine Bank oder Wertpapierfirma zur Unterlegung der von ihr verbrieften Risikopositionen hält, unter Berücksichtigung der wirtschaftlichen Substanz der Transaktion, einschliesslich des Grads an erreichter Risikoübertragung;

e) die Liquiditätsrisiken, denen die Bank oder Wertpapierfirma ausgesetzt ist, sowie deren Messung und Steuerung, einschliesslich der Entwicklung von Alternativszenarioanalysen, der Steuerung risikomindernder Faktoren (insbesondere Höhe, Zusammensetzung und Qualität von Liquiditätspuffern) und wirkungsvoller Notfallpläne;

f) die Auswirkung von Diversifizierungseffekten und die Art ihrer Berücksichtigung im Risikomesssystem;

g) die Ergebnisse der Stresstests von Banken und Wertpapierfirmen, die zur Berechnung der in Teil 3 Titel IV Kapitel 5 der Verordnung (EU) Nr. 575/2013 festgelegten Eigenmittelanforderungen für das Marktrisiko ein internes Modell verwenden;

h) den Belegenheitsort der Risikopositionen der Bank oder Wertpapierfirma;

i) das Geschäftsmodell der Bank oder Wertpapierfirma.

2) Für die Zwecke von Abs. 1 Bst. e führt die FMA in regelmässigen Abständen eine umfassende Bewertung des Liquiditätsrisikomanagements der Banken und Wertpapierfirmen durch und fördert die Entwicklung solider interner Methoden. Bei der Durchführung dieser Überprüfungen trägt die FMA der Rolle der Banken und Wertpapierfirmen an den Finanzmärkten Rechnung. Die FMA berücksichtigt die möglichen Auswirkungen ihrer Entscheidungen auf die Stabilität des Finanzsystems in allen anderen betroffenen EWR-Mitgliedstaaten in gebührendem Masse.

3) Wird von der FMA festgestellt, dass eine Bank oder Wertpapierfirma mehr als einmal stillschweigende Unterstützung geleistet hat, ergreift sie geeignete Massnahmen, die der gestiegenen Erwartung Rechnung tragen, dass die Bank oder Wertpapierfirma auch künftig weitere Unterstützung für seine Verbriefungen zur Verfügung stellen wird und somit keine signifikante Risikoübertragung erzielt.

4) Um die in Art. 35a Abs. 1 des Bankengesetzes vorgesehene Feststellung treffen zu können, überprüft die FMA auch, ob die gemäss Art. 105 der Verordnung (EU) Nr. 575/2013 vorgenommenen Bewertungskorrekturen für Positionen oder Portfolios des Handelsbuches der Bank oder Wertpapierfirma ermöglichen, ihre Positionen unter normalen Marktbedingungen kurzfristig und ohne nennenswerte Verluste zu veräussern oder abzusichern.

5) Die FMA überprüft das Zinsänderungsrisiko, dem Banken oder Wertpapierfirmen bei Geschäften des Anlagebuchs ausgesetzt sind. Die FMA hat von ihren Befugnissen nach Art. 35 Abs. 2 Bst. w oder Art. 35c des Bankengesetzes insbesondere Gebrauch zu machen, wenn:

70

a) sich der in Art. 21n Abs. 1 genannte wirtschaftliche Wert des Eigenkapitals einer Bank oder Wertpapierfirma aufgrund einer plötzlichen und unerwarteten Zinsänderung, wie sie sich aus einem der sechs auf Zinssätze angewandten aufsichtlichen Schockszenarien ergibt, um mehr als 15 % seines Kernkapitals verringert;

b) der Nettozinsertrag einer Bank oder Wertpapierfirma aufgrund einer plötzlichen oder unerwarteten Zinsänderung, wie sie sich aus einem der zwei auf Zinssätze angewandten aufsichtlichen Schockszenarien ergibt, stark rückläufig ist.

5a) Die FMA kann von der Ausübung ihrer Befugnisse absehen, wenn sie ausgehend von den Ergebnissen der Prüfung und Bewertung nach Abs. 5 der Auffassung ist, dass die Steuerung des sich aus den Geschäften des Anlagebuchs ergebenden Zinsänderungsrisikos durch die Bank oder Wertpapierfirma angemessen ist und die Bank oder Wertpapierfirma diesem Risiko nicht übermässig ausgesetzt ist.

715b) Zinsänderungsrisiken aus Positionen im Anlagebuch können insbesondere in den Fällen nach Abs. 5 als wesentlich im Sinne des Art. 35c

bis Abs. 4 des Bankengesetzes erachtet werden, es sei denn, die FMA kommt bei der Durchführung und der Bewertung nach Art. 35a des Bankengesetzes zum Schluss, dass die Steuerung des Zinsrisikos aus Geschäften des Anlagebuchs durch die Bank oder Wertpapierfirma angemessen ist und die Bank oder Wertpapierfirma dem Zinsrisiko aus den Geschäften des Anlagebuchs nicht übermässig ausgesetzt ist.

726) Die FMA überprüft das Risiko einer übermässigen Verschuldung, wie es aus den Indikatoren für eine übermässige Verschuldung hervorgeht, zu denen auch die gemäss Art. 429 der Verordnung (EU) Nr. 575/2013 ermittelte Verschuldungsquote zählt. Die FMA entscheidet unter Berücksichtigung des Geschäftsmodells der Bank oder Wertpapierfirma über die Angemessenheit der Verschuldungsquote einer Bank oder Wertpapierfirma und der von dieser zur Steuerung dieses Risikos eingeführten Regelungen, Strategien, Verfahren und Mechanismen.

7) Die FMA überprüft die Regelungen zur Unternehmensführung und -kontrolle von Banken und Wertpapierfirmen, ihre Unternehmenskultur und die Fähigkeit der Mitglieder des Verwaltungsrats und der Geschäftsleitung zur Erfüllung ihrer Pflichten. Dafür machen Banken und Wertpapierfirmen der FMA Tagesordnungen und Begleitdokumente der Sitzungen des Verwaltungsrats, der Geschäftsleitung und der Ausschüsse des Verwaltungsrats sowie die Ergebnisse der internen oder externen Bewertung der Leistung des Verwaltungsrats oder der Geschäftsleitung auf Verlangen zugänglich.

8) Die FMA kann die bankengesetzliche Revisionsstelle mit der Überprüfung und Bewertung nach Abs. 1 bis 7 und Art. 35a des Bankengesetzes beauftragen. Die Kosten trägt die Bank oder Wertpapierfirma.

F. Jahresrechnung, konsolidierte Jahresrechnung, Zwischenabschluss, konsolidierter Zwischenabschluss

73

Art. 22

74

Jahresrechnung, konsolidierte Jahresrechnung

1) Die Jahresrechnung und konsolidierte Jahresrechnung von Banken und Wertpapierfirmen sind nach den Vorschriften dieser Verordnung, insbesondere den Vorschriften in Anhang 3, aufzustellen.

2) Für Wertpapierfirmen mit beschränktem Tätigkeitsbereich kann die FMA mit der Bewilligung im Rahmen der privatrechtlichen Vorschriften Vereinfachungen der Jahresrechnung erlauben.

75

Art. 23

76

Mittelflussrechnung, konsolidierte Mittelflussrechnung

1) Banken und Wertpapierfirmen, die eine Bilanzsumme von wenigstens 100 Millionen Franken ausweisen und das Bilanzgeschäft in wesentlichem Umfang betreiben, müssen als weiteren Bestandteil der Jahresrechnung zusätzlich eine Mittelflussrechnung erstellen.

2) Banken und Wertpapierfirmen, die eine konsolidierte Jahresrechnung erstellen müssen, haben in jedem Fall eine konsolidierte Mittelflussrechnung zu erstellen.

Art. 24

Zwischenabschluss, konsolidierter Zwischenabschluss

771) Banken und Wertpapierfirmen mit einer Bilanzsumme von wenigstens 100 Millionen Franken müssen halbjährlich einen Zwischenabschluss, konsolidierungspflichtige Banken und Wertpapierfirmen einen konsolidierten Zwischenabschluss erstellen.

782) Der Zwischenabschluss besteht aus Bilanz und Erfolgsrechnung, der konsolidierte Zwischenabschluss aus konsolidierter Bilanz und konsolidierter Erfolgsrechnung.

793) Die Zwischenabschlüsse sind nach den gleichen Grundsätzen zu erstellen wie die Jahresrechnung, die konsolidierten Zwischenabschlüsse nach den gleichen Grundsätzen wie die konsolidierte Jahresrechnung. Es gelten die Vorschriften dieser Verordnung, insbesondere die Vorschriften in Anhang 3.

80

Art. 24a

Grundsätze ordnungsmässiger Rechnungslegung

811) Die Jahresrechnung und die konsolidierte Jahresrechnung sind nach den Grundsätzen ordnungsmässiger Rechnungslegung aufzustellen.

82

2) Die Rechnungslegung erfolgt insbesondere nach den Grundsätzen der:

a) ordnungsmässigen Erfassung der Geschäftsvorfälle;

b) Vollständigkeit der (konsolidierten) Jahresrechnung;

c) Klarheit der Angaben;

d) Wesentlichkeit der Angaben;

e) Vorsicht;

f) Fortführung der Unternehmenstätigkeit;

g) Stetigkeit in Darstellung und Bewertung;

h) periodengerechten Abgrenzungen;

i) Unzulässigkeit der Verrechnung von Aktiven und Passiven sowie von Aufwand und Ertrag;

k) wirtschaftlichen Betrachtungsweise.

833) Als wesentlich gemäss Abs. 2 Bst. d gelten Sachverhalte und Beträge, welche sich auf die Jahresrechnung bzw. die konsolidierte Jahresrechnung so auswirken, dass der Empfänger der Jahresrechnung bzw. der konsolidierten Jahresrechnung in der Einschätzung und in den Entscheiden gegenüber der Bank oder Wertpapierfirma beeinflusst werden könnte.

844) In der Jahresrechnung und in der konsolidierten Jahresrechnung sind die Vorjahreszahlen anzuführen. Im Zwischenabschluss und im konsolidierten Zwischenabschluss sind in der Bilanz die Zahlen der letzten Jahresrechnung bzw. der letzten konsolidierten Jahresrechnung und in der Erfolgsrechnung diejenigen des Zwischenabschlusses bzw. des konsolidierten Zwischenabschlusses des Vorjahres anzugeben.

85

Art. 24b

1) Die Bilanz ist mindestens wie folgt zu gliedern:

Aktiven

1. Flüssige Mittel

2. Schuldtitel öffentlicher Stellen und Wechsel, die zur Refinanzierung bei Zentralnotenbanken zugelassen sind:

a) Schuldtitel öffentlicher Stellen und ähnliche Wertpapiere

b) Wechsel

3. Forderungen gegenüber Banken:

a) täglich fällig

b) sonstige Forderungen

4. Forderungen gegenüber Kunden,

davon:

Hypothekarforderungen

5. Schuldverschreibungen und andere festverzinsliche Wertpapiere:

a) Geldmarktpapiere

aa) von öffentlichen Emittenten

bb) von anderen Emittenten,

davon:

eigene Geldmarktpapiere

b) Schuldverschreibungen

aa) von öffentlichen Emittenten

bb) von anderen Emittenten,

davon:

eigene Schuldverschreibungen

6. Aktien und andere nicht festverzinsliche Wertpapiere

7. Beteiligungen

8. Anteile an verbundenen Unternehmen

9. Immaterielle Anlagewerte

10. Sachanlagen

11. Ausstehende Einlagen auf das gezeichnete Kapital,

davon:

eingefordert

12. Eigene Aktien oder Anteile

13. Sonstige Vermögensgegenstände

14. Rechnungsabgrenzungsposten

Summe der Aktiven

Passiven

1. Verbindlichkeiten gegenüber Banken:

a) täglich fällig

b) mit vereinbarter Laufzeit oder Kündigungsfrist

2. Verbindlichkeiten gegenüber Kunden:

a) Spareinlagen

b) sonstige Verbindlichkeiten

aa) täglich fällig

bb) mit vereinbarter Laufzeit oder Kündigungsfrist

3. Verbriefte Verbindlichkeiten:

a) begebene Schuldverschreibungen,

davon:

Kassenobligationen

b) sonstige verbriefte Verbindlichkeiten

4. Sonstige Verbindlichkeiten

5. Rechnungsabgrenzungsposten

6. Rückstellungen:

a) Rückstellungen für Pensionen und ähnliche Verpflichtungen

b) Steuerrückstellungen

c) sonstige Rückstellungen

7. Nachrangige Verbindlichkeiten

8. Rückstellungen für allgemeine Bankrisiken

9. Gezeichnetes Kapital

10. Kapitalreserven

11. Gewinnreserven:

a) Gesetzliche Reserven

b) Reserve für eigene Aktien oder Anteile

c) Statutarische Reserven

d) Sonstige Reserven

12. Gewinnvortrag/Verlustvortrag

13. Jahresgewinn/Jahresverlust

Summe der Passiven

Ausserbilanzgeschäfte

1. Eventualverbindlichkeiten,

davon:

a) Akzepte und Indossamentsverbindlichkeiten aus weitergegebenen Wechseln

b) Verbindlichkeiten aus Bürgschaften und Gewährleistungsverträgen sowie Haftung aus der Bestellung von Sicherheiten

2. Kreditrisiken,

davon:

a) Unwiderrufliche Zusagen

b) Einzahlungs- und Nachschussverpflichtungen

c) Verpflichtungskredite

d) Verbindlichkeiten aus unechten Pensionsgeschäften

3. Derivative Finanzinstrumente

2) Als Unterposten sind jeweils gesondert auszuweisen:

a) die in den Aktivposten 2 (Schuldtitel öffentlicher Stellen und Wechsel, die zur Refinanzierung bei Zentralnotenbanken zugelassen sind), 3 (Forderungen gegenüber Banken), 4 (Forderungen gegenüber Kunden) und 5 (Schuldverschreibungen und andere festverzinsliche Wertpapiere) enthaltenen verbrieften und unverbrieften Forderungen gegenüber verbundenen Unternehmen;

b) die in den Aktivposten 2 (Schuldtitel öffentlicher Stellen und Wechsel, die zur Refinanzierung bei Zentralnotenbanken zugelassen sind), 3 (Forderungen gegenüber Banken), 4 (Forderungen gegenüber Kunden) und 5 (Schuldverschreibungen und andere festverzinsliche Wertpapiere) enthaltenen verbrieften und unverbrieften Forderungen gegenüber Unternehmen, mit denen ein Beteiligungsverhältnis besteht;

c) die in den Passivposten 1 (Verbindlichkeiten gegenüber Banken), 2 (Verbindlichkeiten gegenüber Kunden), 3 (Verbriefte Verbindlichkeiten) und 7 (Nachrangige Verbindlichkeiten) enthaltenen verbrieften und unverbrieften Verbindlichkeiten gegenüber verbundenen Unternehmen;

d) die in den Passivposten 1 (Verbindlichkeiten gegenüber Banken), 2 (Verbindlichkeiten gegenüber Kunden), 3 (Verbriefte Verbindlichkeiten) und 7 (Nachrangige Verbindlichkeiten) enthaltenen verbrieften und unverbrieften Verbindlichkeiten gegenüber Unternehmen, mit denen ein Beteiligungsverhältnis besteht.

Diese Angaben können statt in der Bilanz gesondert in der Reihenfolge der betroffenen Posten im Anhang gemacht werden.

883) Nachrangige Vermögensgegenstände sind auf der Aktivseite bei den jeweiligen Posten oder Unterposten gesondert auszuweisen. Sie können statt in der Bilanz gesondert in der Reihenfolge der betroffenen Posten im Anhang gemacht werden. In der Zwischenbilanz ist das Total der nachrangigen Vermögensgegenstände unter der Summe der Aktiven gesondert aufzuführen.

894) Vermögensgegenstände sind in den entsprechenden Bilanzposten auszuweisen, auch wenn die bilanzierende Bank oder Wertpapierfirma sie als Sicherheit für eigene Verbindlichkeiten oder für Verbindlichkeiten Dritter verpfändet oder in anderer Weise an Dritte als Sicherheit übertragen hat. Der bilanzierenden Bank oder Wertpapierfirma als Sicherheit verpfändete oder anderweitig als Sicherheit übertragene Vermögensgegenstände sind in der Bilanz nur dann auszuweisen, wenn es sich dabei um Bareinlagen bei derselben Bank oder Wertpapierfirma handelt.

905) Wird ein Kredit von mehreren Banken oder Finanzinstituten gemeinschaftlich gewährt (Gemeinschaftskredit), so hat jedes beteiligte oder unterbeteiligte Institut nur seinen eigenen Anteil am Kredit in die Bilanz aufzunehmen, soweit es die Mittel für den Gemeinschaftskredit zur Verfügung gestellt hat. Übernimmt ein Institut über seinen eigenen Anteil hinaus die Haftung für einen höheren Betrag, so ist der Unterschiedsbetrag als Eventualverbindlichkeit unter Posten 1b der Ausserbilanzgeschäfte zu vermerken.

916) Die in fremdem Namen und für fremde Rechnung erworbenen Vermögensgegenstände dürfen nicht bilanziert werden.

92

7) Die mit Kleinbuchstaben versehenen Posten der Aktiven und Passiven können zusammengefasst ausgewiesen werden, wenn:

a) sie einen Betrag enthalten, der für die Vermittlung eines den tatsächlichen Verhältnissen entsprechenden Bildes der Vermögens-, Finanz- und Ertragslage nicht erheblich ist; oder

b) dadurch die Klarheit der Darstellung vergrössert wird; in diesem Falle müssen die zusammengefassten Posten jedoch im Anhang gesondert ausgewiesen werden.

93

Art. 24c

Gliederung der Erfolgsrechnung

94

1) Die Erfolgsrechnung ist mindestens wie folgt zu gliedern:

95

1. Zinsertrag,

davon:

a) aus festverzinslichen Wertpapieren

b) aus Handelsgeschäften

96

3. Laufende Erträge aus Wertpapieren:

a) Aktien und andere nicht festverzinsliche Wertpapiere,

davon:

aus Handelsgeschäften

b) Beteiligungen

c) Anteile an verbundenen Unternehmen

98

4. Ertrag aus dem Kommissions- und Dienstleistungsgeschäft:

a) Kommissionsertrag Kreditgeschäft

b) Kommissionsertrag Wertpapier- und Anlagegeschäft

c) Kommissionsertrag übriges Dienstleistungsgeschäft

99

6. Erfolg aus Finanzgeschäften,

davon:

7. Übriger ordentlicher Ertrag:

a) Liegenschaftenerfolg

b) Anderer ordentlicher Ertrag

102

8. Geschäftsaufwand:

a) Personalaufwand,

davon:

aa) Löhne und Gehälter

bb) Soziale Abgaben und Aufwendungen für Altersversorgung und für Unterstützung,

davon:

für Altersversorgung

9. Abschreibungen auf immaterielle Anlagewerte und Sachanlagen

10410. Anderer ordentlicher Aufwand

10511. Wertberichtigungen auf Forderungen und Zuführungen zu Rückstellungen für Eventualverbindlichkeiten und Kreditrisiken

10612. Erträge aus der Auflösung von Wertberichtigungen auf Forderungen und aus der Auflösung von Rückstellungen für Eventualverbindlichkeiten und Kreditrisiken

10713. Abschreibungen auf Beteiligungen, Anteile an verbundenen Unternehmen und wie Anlagevermögen behandelte Wertpapiere

10814. Erträge aus Zuschreibungen zu Beteiligungen, Anteilen an verbundenen Unternehmen und wie Anlagevermögen behandelten Wertpapieren

10915. Ergebnis der normalen Geschäftstätigkeit

11016. Ausserordentlicher Ertrag

11117. Ausserordentlicher Aufwand

11218. Ausserordentliches Ergebnis

11320. Sonstige Steuern, soweit nicht unter obigen Posten enthalten

11521. Zuführungen zu den Rückstellungen für allgemeine Bank- bzw. Wertpapierfirmarisiken/Ertrag aus der Auflösung von Rückstellungen für allgemeine Bank- bzw. Wertpapierfirmarisiken

11622. Jahresgewinn/Jahresverlust

117

2) Die Erfolgsrechnung ist in Bezug auf die Gewinnverwendung bzw. den Verlustausgleich um die folgenden Positionen zu ergänzen:

1. Jahresgewinn/Jahresverlust

2. Gewinnvortrag/Verlustvortrag

3. Bilanzgewinn/Bilanzverlust

4. Gewinnverwendung:

a) Zuweisung an die gesetzlichen Reserven

b) Zuweisung an die statutarischen Reserven

c) Zuweisung an die sonstigen Reserven

d) Ausschüttungen auf dem Gesellschaftskapital

e) Andere Gewinnverwendungen

Auszugleichender Verlust:

f) Entnahme aus den gesetzlichen Reserven

g) Entnahme aus den statutarischen Reserven

h) Entnahme aus den sonstigen Reserven

i) Anderer Verlustausgleich

5. Gewinnvortrag/Verlustvortrag

1183) Die Zwischenerfolgsrechnung kann sich auf den Ausweis der Posten 1 bis und mit 15 beschränken. In diesem Fall müssen anstelle der Posten 16 bis und mit 22 der Risikoverlauf sowie die Rückstellungen erläutert werden.

1194) Für den zusammengefassten Ausweis der in Abs. 1 mit Kleinbuchstaben versehenen Posten der Erfolgsrechnung gilt Art. 24b Abs. 7.

120

Art. 24d

121

Gliederung der Mittelflussrechnung

1) Die Mittelflussrechnung muss anhand des Mittelzuflusses und Mittelabflusses die Ursachen der Liquiditätsveränderung im Geschäftsjahr aufzeigen.

2) Im Einzelabschluss ist die Mittelflussrechnung mindestens wie folgt zu gliedern:

1. Mittelfluss aus operativem Ergebnis (Innenfinanzierung);

2. Mittelfluss aus Eigenkapitaltransaktionen;

3. Mittelfluss aus Vorgängen im Anlagevermögen;

4. Mittelfluss aus dem Bankgeschäft.

3) Der Mittelfluss aus dem Bankgeschäft muss so aufgegliedert werden, dass die Refinanzierung ersichtlich ist.

Art. 24e

Gliederung und Inhalt des Anhanges

122

1) Der Anhang ist wie folgt zu gliedern und hat mindestens die folgenden Informationen zu enthalten:

123

1. Erläuterungen über den Umfang der einzelnen Geschäftsbereiche und dessen Auswirkungen auf die Berichterstattung; Personalbestand;

1242. Bilanzierungs- und Bewertungsgrundsätze für die Jahresrechnung, einschliesslich Angabe der Methode der Fremdwährungsumrechnung und der Behandlung der Umrechnungsdifferenzen sowie der Umrechnungskurse für die wichtigsten Fremdwährungen; Grundsätze der Erfassung der Geschäftsvorfälle sowie Erläuterungen zum Risikomanagement, insbesondere zur Behandlung des Zinsänderungsrisikos, und zum Einsatz von derivativen Finanzinstrumenten;

1253. Informationen zur Bilanz:

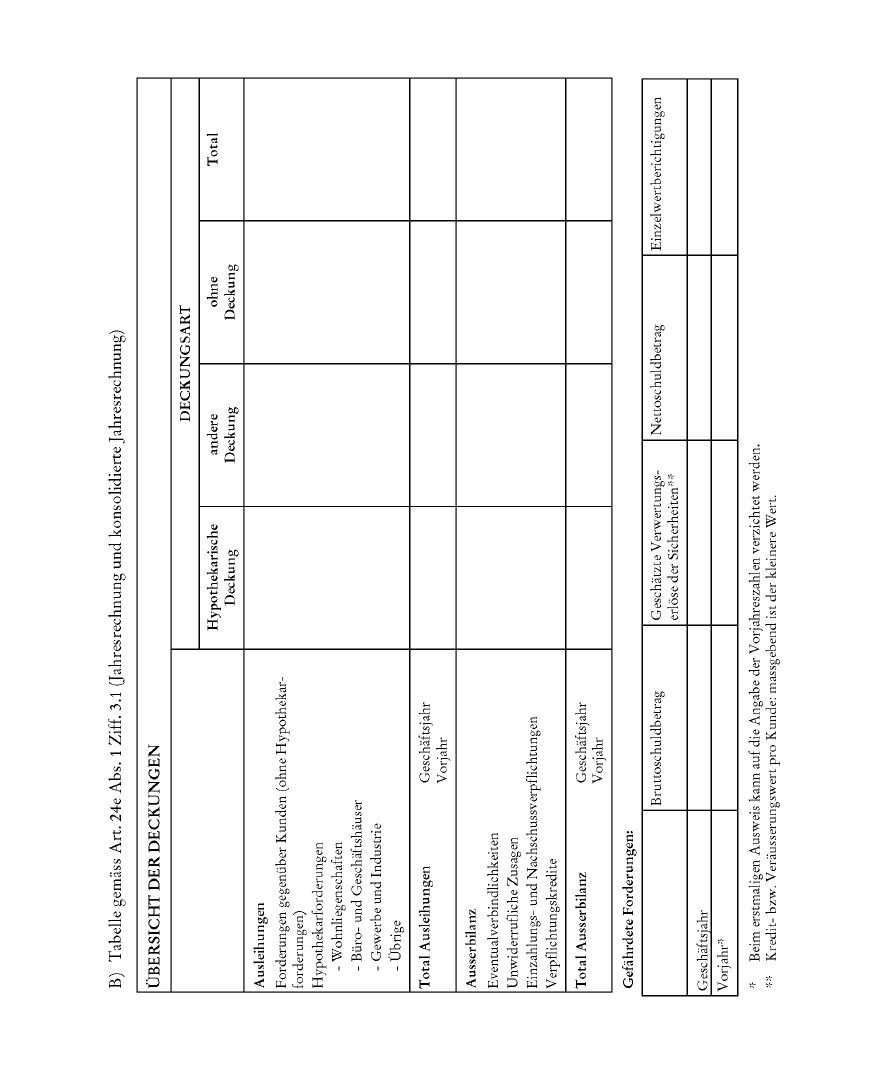

1263.1 Übersicht der Deckungen von Ausleihungen und Ausserbilanzgeschäften;

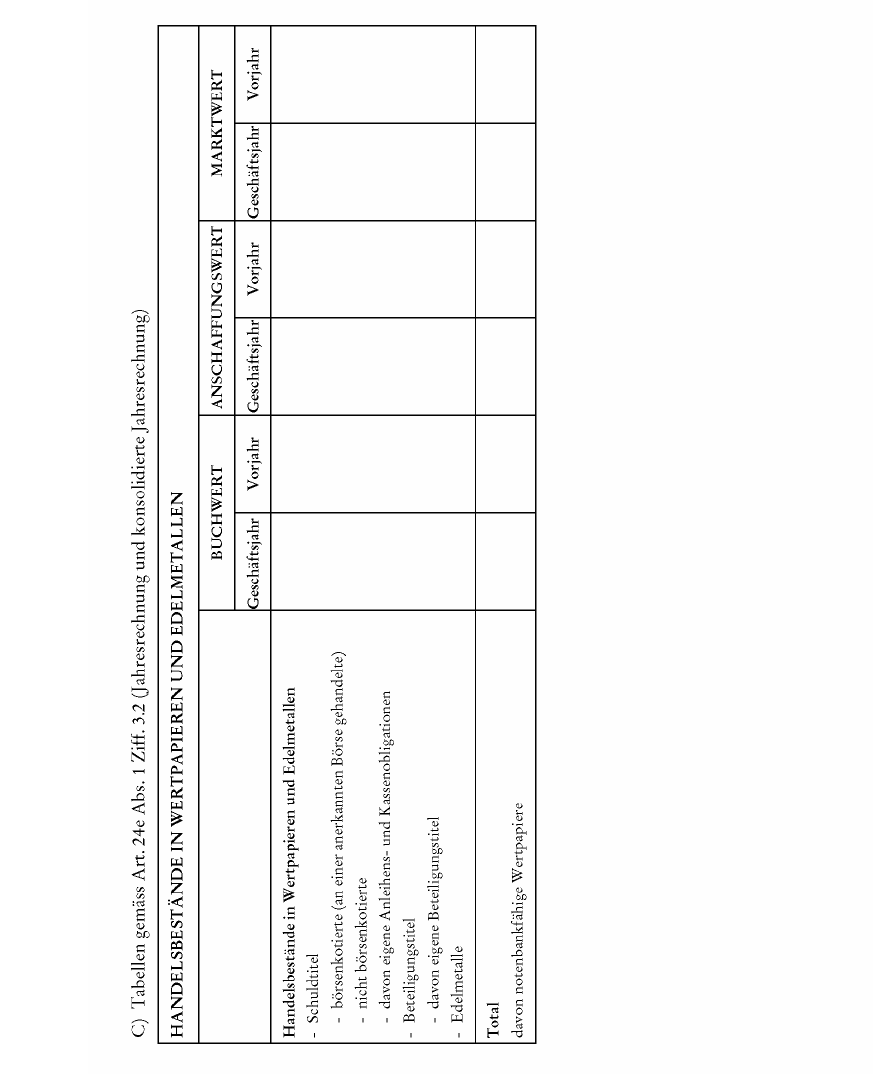

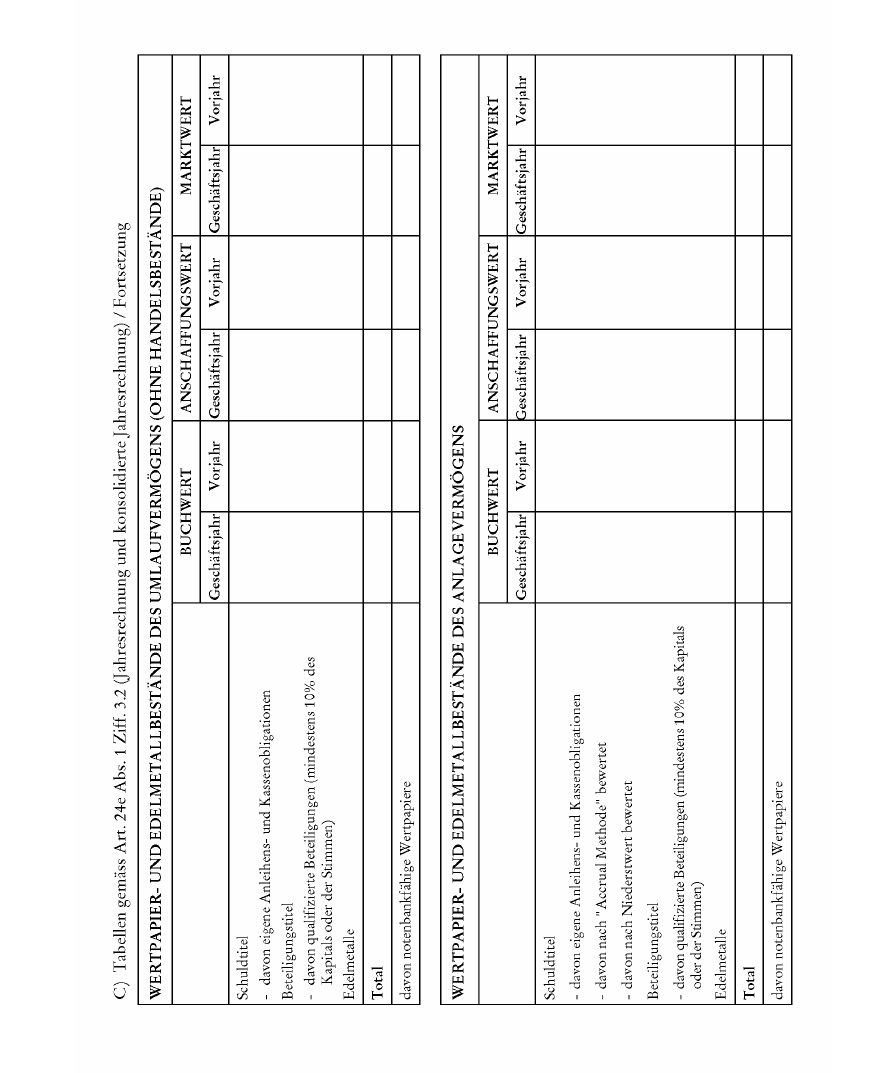

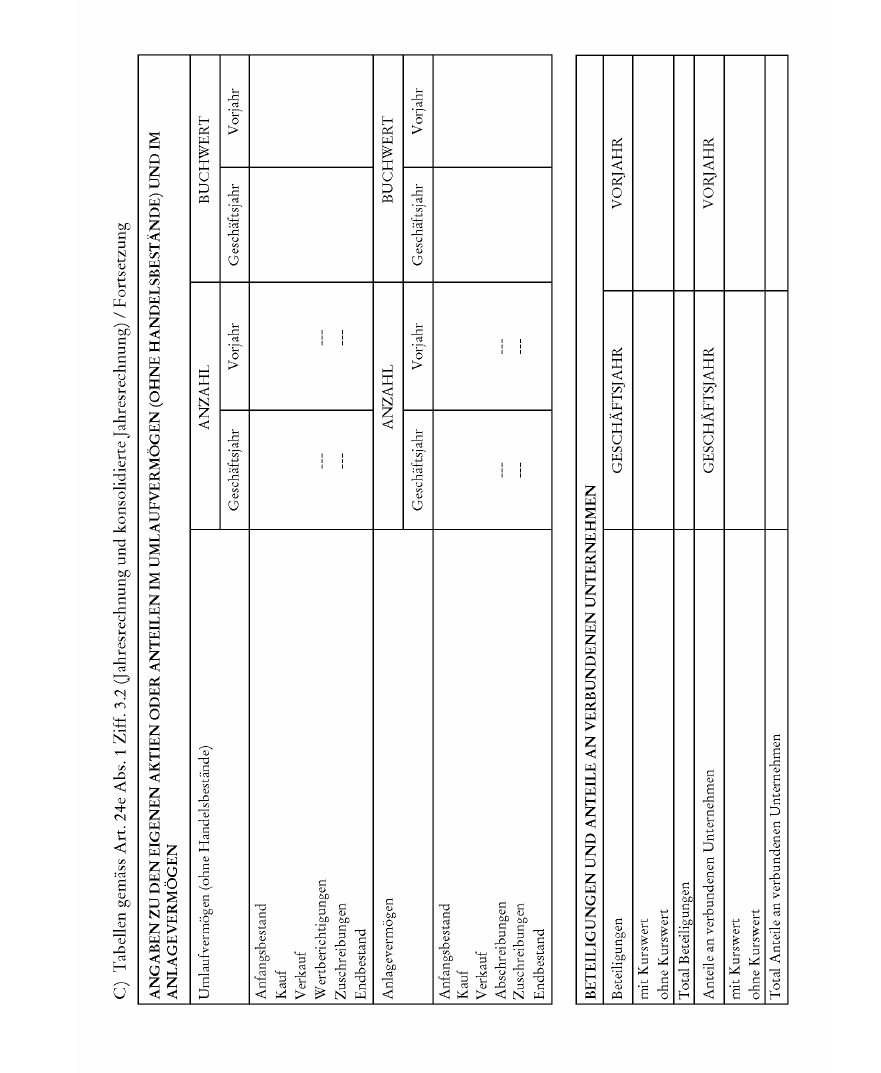

1273.2 betragsmässige Angabe der Handelsbestände sowie der Wertpapier- und Edelmetallbestände des Umlaufvermögens (ohne Handelsbestände) und des Anlagevermögens, deren Aufgliederung nach den Bilanzposten, in denen sie enthalten sind, und deren Zusammensetzung im Einzelnen; Angaben zu den eigenen Aktien oder Anteilen im Umlauf- (ohne Handelsbestände) und Anlagevermögen; Aufgliederung der Beteiligungen und Anteile an verbundenen Unternehmen;

1283.2.1 zusätzlich sind die ausgeliehenen Handelsbestände sowie die ausgeliehenen Wertpapier- und Edelmetallbestände des Umlaufvermögens (ohne Handelsbestände) und des Anlagevermögens anzugeben;

1293.2.2 für die Handelsbestände sowie die Wertpapier- und Edelmetallbestände des Umlaufvermögens (ohne Handelsbestände) und die zum Niederstwert bewerteten Wertpapier- und Edelmetallbestände des Anlagevermögens ist zusätzlich der Unterschiedsbetrag zwischen den Anschaffungskosten und dem höheren Marktwert anzugeben;

1303.3 Für Beteiligungen und Anteile an verbundenen Unternehmen: Firmenname, Sitz, Geschäftstätigkeit, Gesellschaftskapital und Beteiligungsquote (Stimm- und Kapitalanteile sowie allfällige vertragliche Bindungen);

1313.3.1 zusätzlich ist der Gesamtbetrag der unter den Beteiligungen (Aktivposten 7) ausgewiesenen Beteiligungen an Banken und Wertpapierfirmen anzugeben;

1323.3.2 anzugeben ist ebenfalls der Gesamtbetrag der unter den Anteilen an verbundenen Unternehmen (Aktivposten 8) ausgewiesenen Anteilen an verbundenen Banken und verbundenen Wertpapierfirmen;

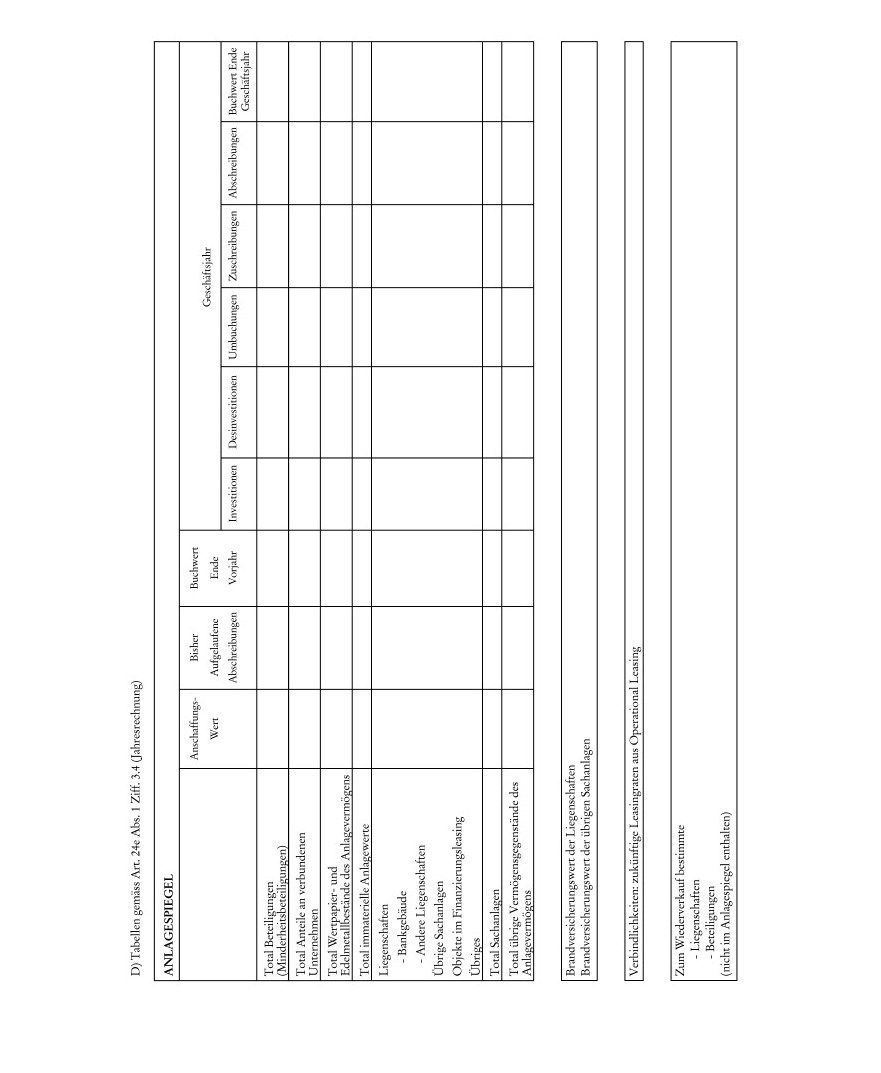

1333.4.1 für die Liegenschaften und die übrigen Sachanlagen sind zusätzlich die Brandversicherungswerte anzugeben;

1353.4.2 anzugeben ist auch der Gesamtbetrag der in den Sachanlagen (Aktivposten 10) enthaltenen Grundstücke und Bauten, die von der Bank oder Wertpapierfirma im Rahmen ihrer eigenen Tätigkeit genutzt werden;

1363.4.3 anzugeben ist ebenfalls der Gesamtbetrag der nicht bilanzierten Leasingverbindlichkeiten;

1373.5 Aufgliederung der immateriellen Anlagewerte;

1383.5.1 Angabe des Gesamtbetrages der aktivierten Aufwendungen für die Errichtung und Erweiterung des Geschäftsbetriebes;

1393.5.2 Angabe des Gesamtbetrages der entgeltlich erworbenen Geschäfts- oder Firmenwerte;

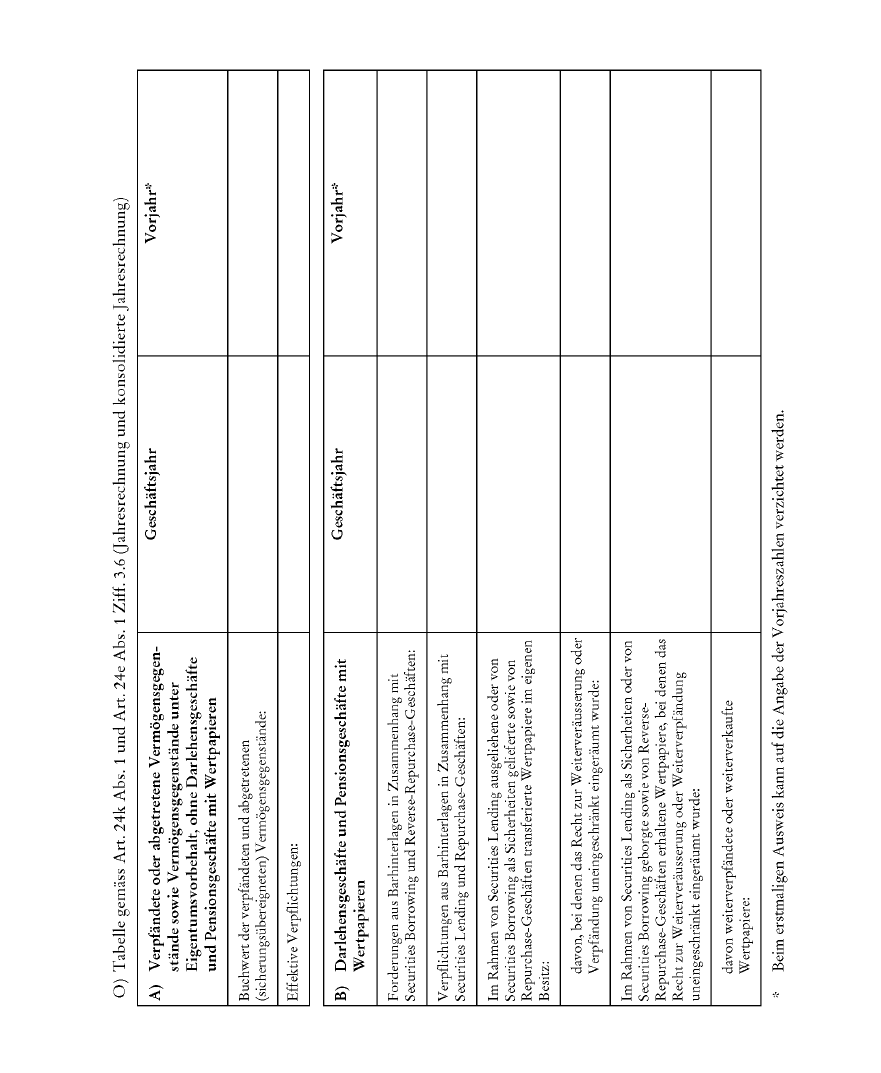

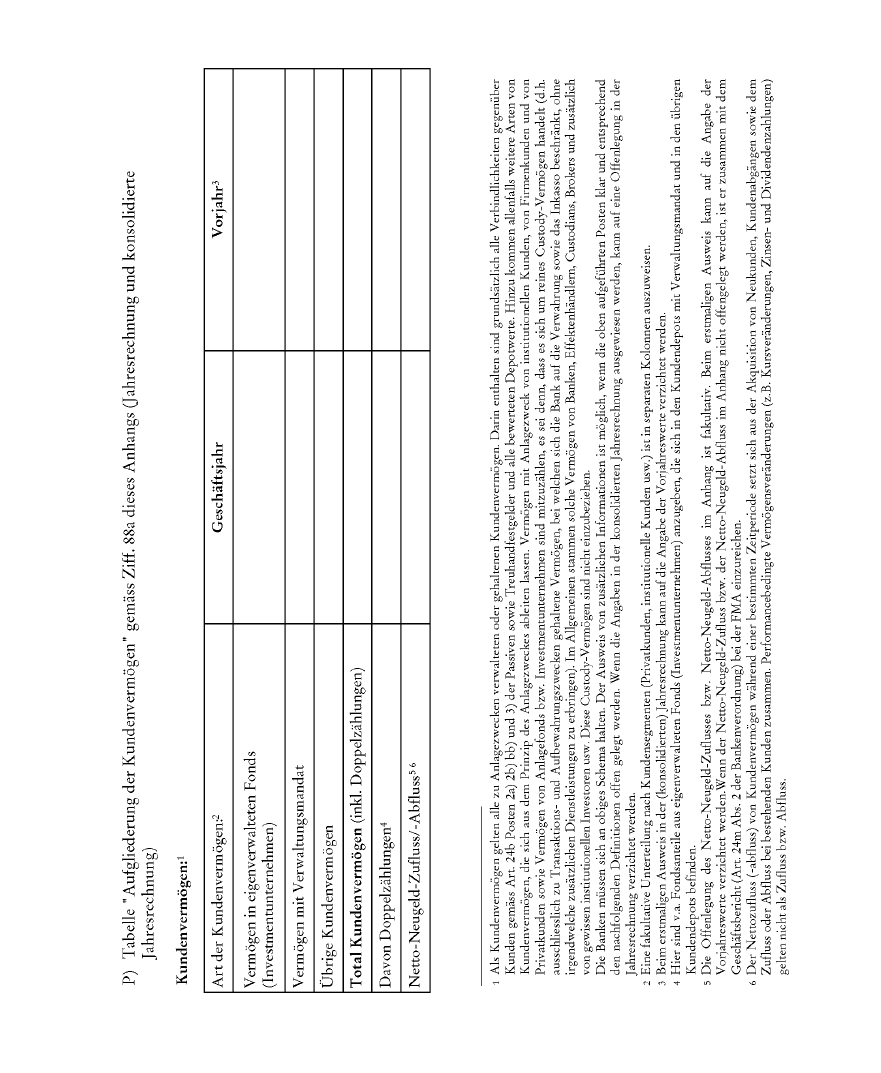

1403.6 Gesamtbetrag und Aufgliederung der zur Sicherung eigener Verbindlichkeiten und Verbindlichkeiten Dritter (einschliesslich der Eventualverbindlichkeiten) verpfändeten oder abgetretenen Vermögensgegenstände sowie Vermögensgegenstände unter Eigentumsvorbehalt;

1413.7 Verpflichtungen gegenüber eigenen Vorsorgeeinrichtungen;

1423.8 ausstehende Obligationenanleihen;

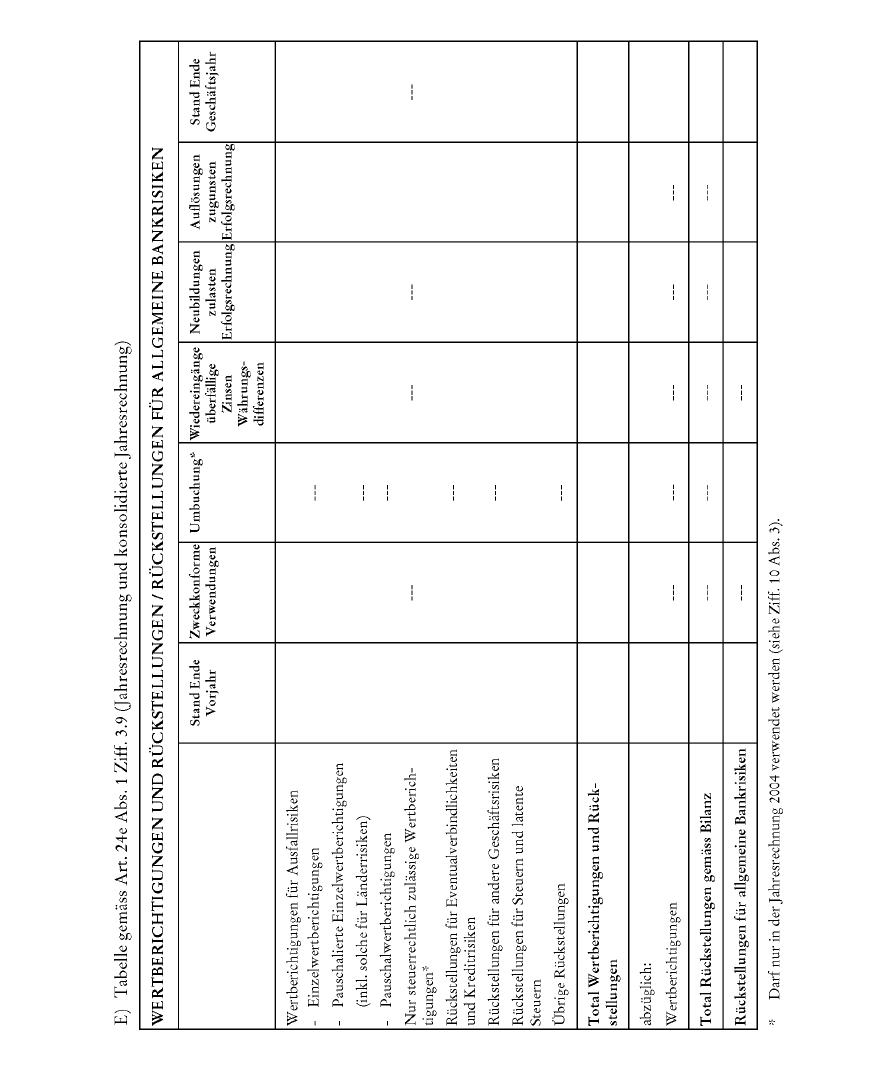

1433.9 Aufgliederung der Rückstellungen (Passivposten 6), der Rückstellungen für allgemeine Bankrisiken (Passivposten 8) und der Wertberichtigungen sowie Übersicht über ihre Veränderungen im Laufe des Geschäftsjahres;

1443.9.1 die Wertberichtigungen und Rückstellungen sind aufzugliedern nach: Wertberichtigungen für Ausfallrisiken (Einzelwertberichtigungen, pauschalierte Einzelwertberichtigungen, Pauschalwertberichtigungen, pauschalierte Einzelwertberichtigungen für Länderrisiken), Rückstellungen für Eventualverbindlichkeiten und Kreditrisiken, Rückstellungen für andere Geschäftsrisiken, Rückstellungen für Steuern und latente Steuern sowie übrige Rückstellungen;

1453.9.2 Wertberichtigungen und Rückstellungen für spezifische Risiken sind zwingend unter Ziff. 3.9.1 auszuweisen;

1463.9.3 vom Total der Wertberichtigungen und Rückstellungen sind die Wertberichtigungen in Abzug zu bringen;

1473.9.4 wesentliche Auflösungen und Neuverwendungen von Wertberichtigungen und Rückstellungen sowie von Rückstellungen für allgemeine Bankrisiken sind zu erläutern und zu begründen;

1483.10 Zusammensetzung des Gesellschaftskapitals;

1493.10.1 sofern bekannt oder sie bekannt sein müssten, sind mit Namen und je der prozentualen Beteiligung die Kapitaleigner und stimmrechtsgebundenen Gruppen von Kapitaleignern anzugeben, deren Beteiligung am Bilanzstichtag 5 % aller Stimmrechte übersteigen; ist statutarisch eine unter 5 % liegende Vinkulierung festgelegt, ist diese Grenze massgebend;

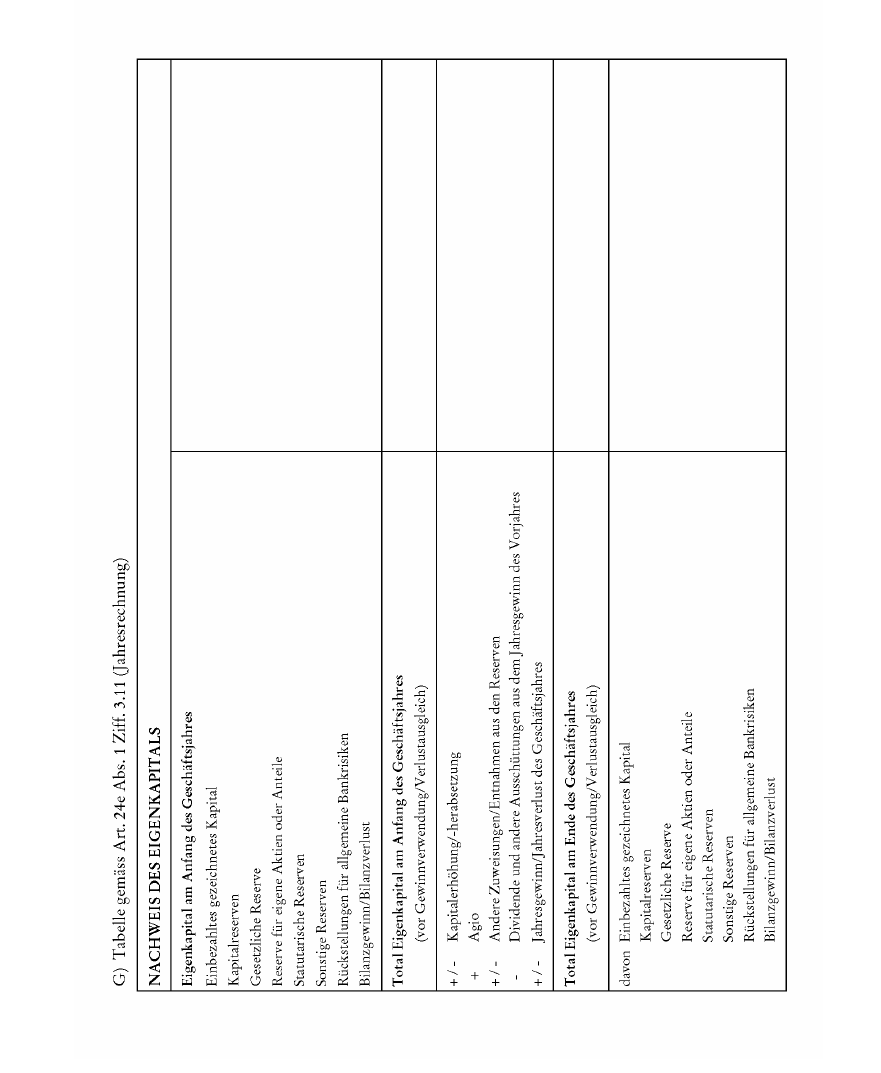

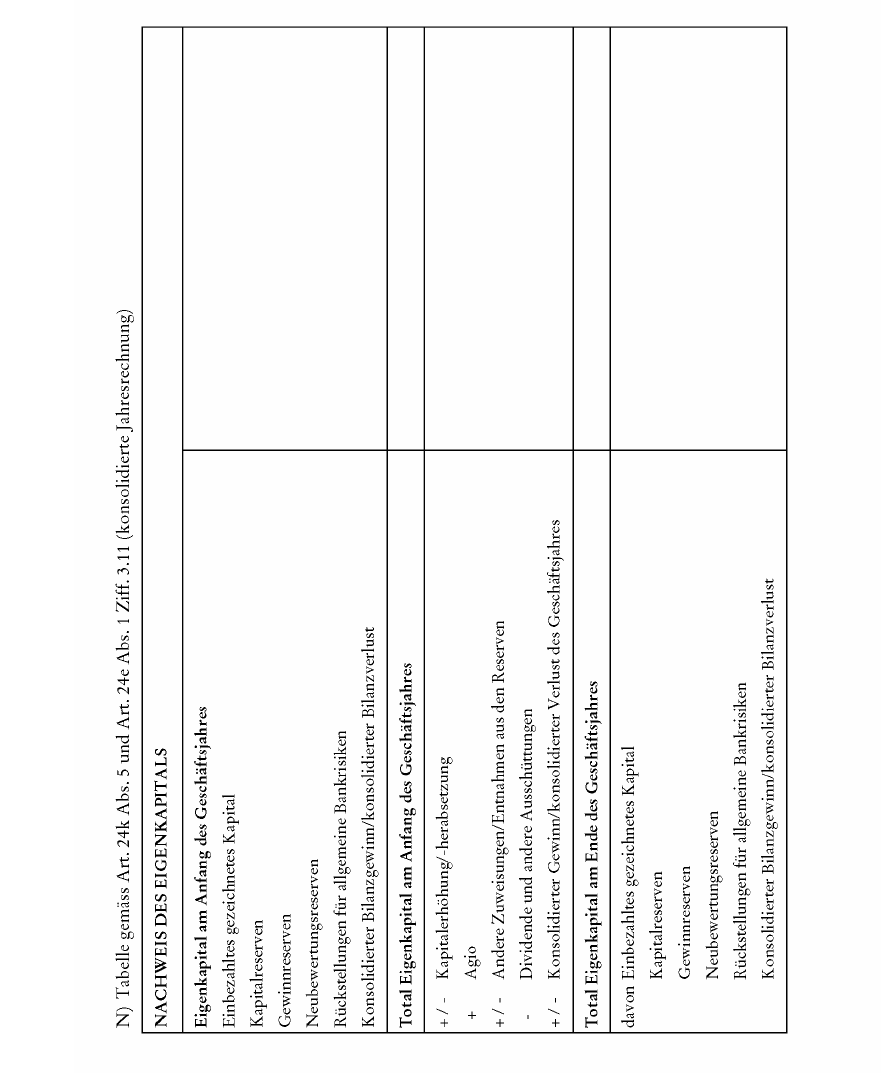

1503.11 Nachweis des Eigenkapitals und dessen Veränderung vor Gewinnverwendung/Verlustausgleich;

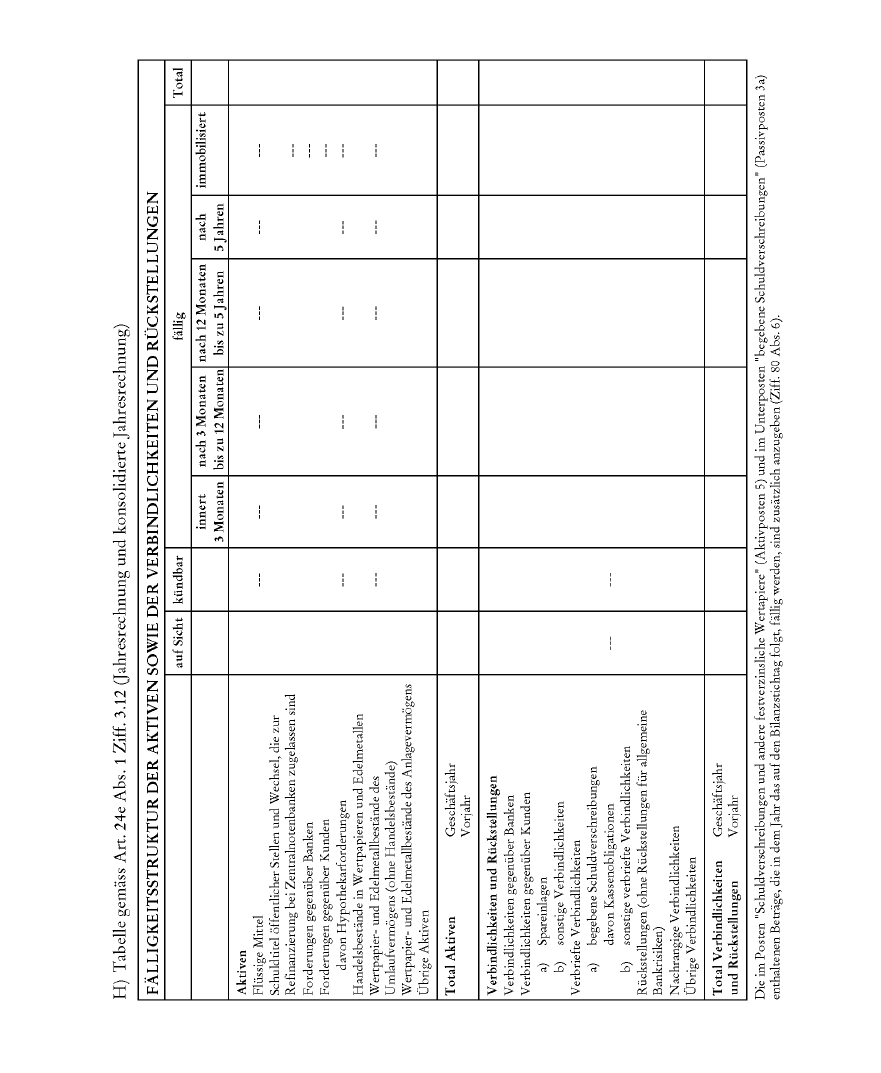

1513.12 Fälligkeitsstruktur der Aktiven und der Verbindlichkeiten;

1523.13 Forderungen und Verbindlichkeiten gegenüber verbundenen Unternehmen (Art. 24b Abs. 2 Bst. a und c), gegenüber Unternehmen, mit denen ein Beteiligungsverhältnis besteht (Art. 24b Abs. 2 Bst. b und d), sofern diese Angaben nicht in der Bilanz gemacht werden, und gegenüber qualifiziert Beteiligten sowie Organkredite und wesentliche Transaktionen mit nahe stehenden Personen;

1533.14 Aufgliederung der Aktiven und Passiven nach In- und Ausland gemäss Domizilprinzip, sofern die Bank oder Wertpapierfirma eine Bilanzsumme von wenigstens einer Milliarde Franken oder mehr als 50 Beschäftigte aufweist;

1543.15 Aufgliederung des Totals der Aktiven nach Ländern oder Ländergruppen, sofern das Auslandsgeschäft wesentlich ist und die Bank oder Wertpapierfirma eine Bilanzsumme von wenigstens einer Milliarde Franken oder mehr als 50 Beschäftigte aufweist;

1553.15.1 die Bank oder Wertpapierfirma kann den Detaillierungsgrad der Aufgliederung selbst bestimmen;

1563.15.2 neben dem absoluten Betrag je Land oder Ländergruppe ist auch der prozentuale Anteil anzugeben;

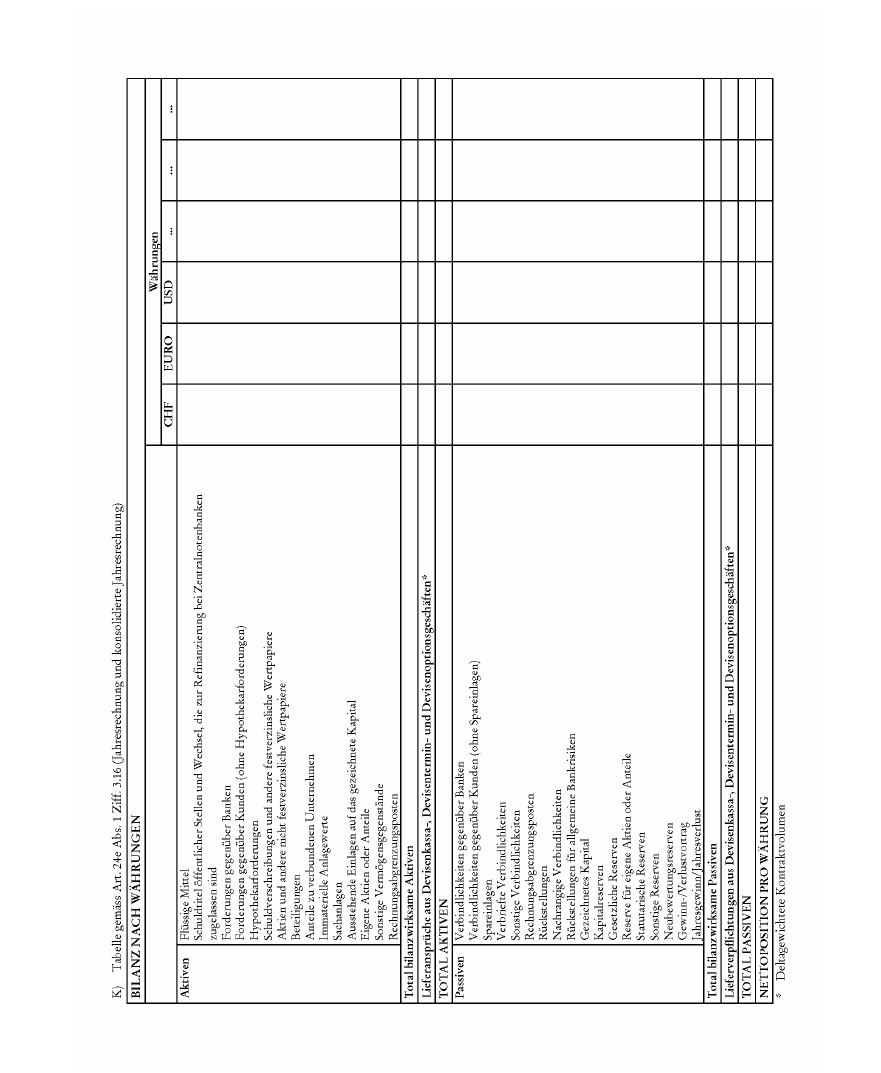

1573.16 Aufgliederung der Aktiven und Passiven nach den für die Bank oder Wertpapierfirma wesentlichsten Währungen, sofern sie eine Bilanzsumme von wenigstens einer Milliarde Franken oder mehr als 50 Beschäftigte aufweist; in jedem Falle anzugeben ist der Gesamtbetrag der Vermögensgegenstände und der Gesamtbetrag der Schulden, die auf Fremdwährung lauten, jeweils in Franken;

1583.16.1 die Bank oder Wertpapierfirma kann den Detaillierungsgrad der Aufgliederung selbst bestimmen;

1594. Informationen zu den Ausserbilanzgeschäften:

1604.1 Eventualverbindlichkeiten, betragsmässig aufgegliedert in Kreditsicherungsgarantien und ähnliches, Gewährleistungsgarantien und ähnliches, unwiderrufliche Verbindlichkeiten und übrige Eventualverbindlichkeiten; zusätzlich sind Art und Betrag jeder Eventualverbindlichkeit anzugeben, die in Bezug auf die Gesamttätigkeit der Bank oder Wertpapierfirma von Bedeutung ist;

1614.2 Verpflichtungskredite, betragsmässig aufgegliedert in Verpflichtungen aus aufgeschobenen Zahlungen, Akzeptverpflichtungen und übrige Verpflichtungskredite; zusätzlich sind Art und Betrag jeder Verpflichtung, die Anlass zu einem Kreditrisiko geben könnte, anzugeben, sofern sie in Bezug auf die Gesamtheit der Bank oder Wertpapierfirma von Bedeutung ist;

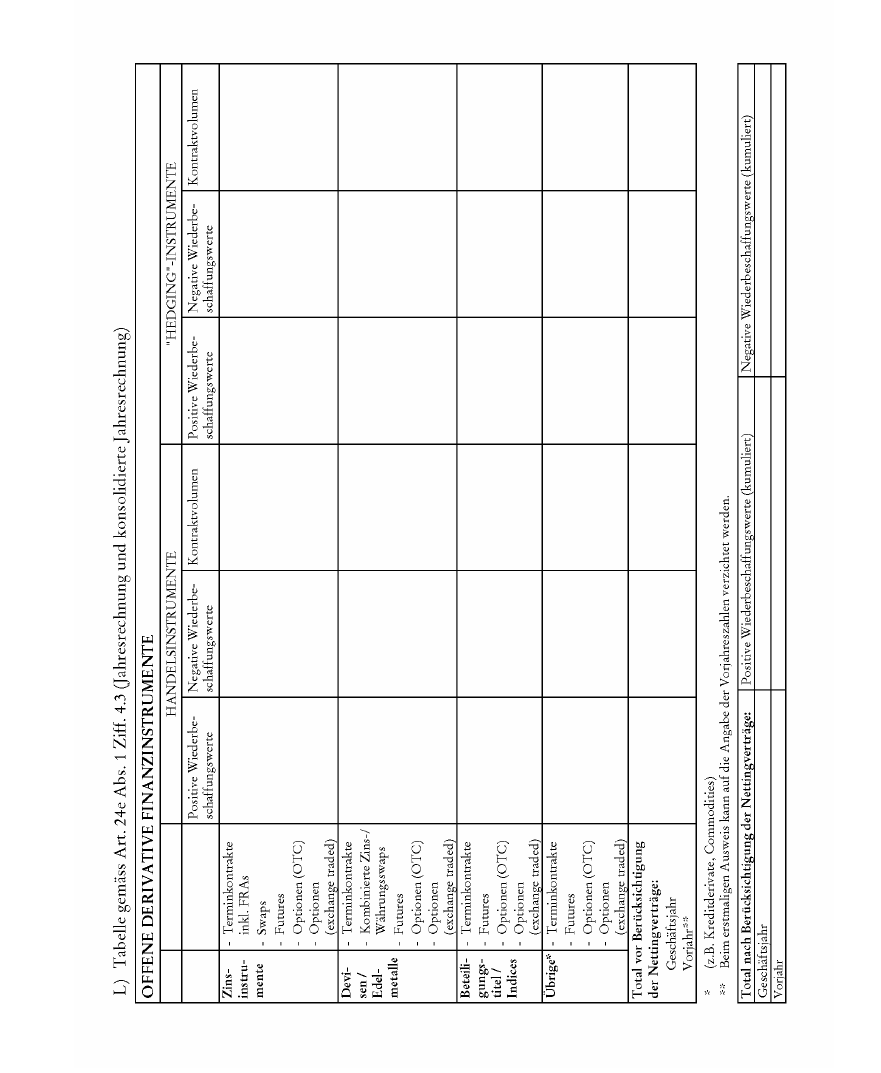

1624.3 am Ende des Geschäftsjahres offene derivative Finanzinstrumente mit Angabe der positiven und negativen Wiederbeschaffungswerte und Kontraktvolumen, aufgegliedert nach Zinsinstrumenten, Devisen, Edelmetallen, Beteiligungstitel/Indizes und übrige;

1634.4 Treuhandgeschäfte, aufgegliedert in Treuhandanlagen bei Drittbanken, Treuhandanlagen bei verbundenen Banken und Wertpapierfirmen, Treuhandkredite und andere treuhänderische Finanzgeschäfte;

1645. Informationen zur Erfolgsrechnung:

1655.1 Angabe eines wesentlichen Refinanzierungsertrages im Posten "Zinsertrag" (Posten 1), sofern der entsprechende Refinanzierungsaufwand mit dem Handelserfolg (Ziff. 49 Abs. 3 von Anhang 3) verrechnet wird;

1665.2 zweckmässige Aufgliederung des Erfolges aus dem Handelsgeschäft (Posten 6) nach Geschäftssparten;

1675.3 Aufgliederung des Personalaufwandes (Posten 8a) in Löhne und Gehälter, Soziale Abgaben und Aufwendungen für Altersversorgung und für Unterstützung (davon: für Altersversorgung) sowie übriger Personalaufwand, sofern diese Angaben in Anwendung von Art. 24c Abs. 4 nicht in der Erfolgsrechnung gemacht werden;

1685.4 Aufgliederung des Sachaufwandes (Posten 8b) in Raumaufwand, in Aufwand für EDV, Maschinen, Mobiliar, Fahrzeuge und übrige Einrichtungen und in übriger Geschäftsaufwand;

1695.5 Erläuterungen zu wesentlichen Verlusten, zu ausserordentlichen Erträgen und Aufwendungen sowie zur Bildung und Auflösung von Rückstellungen für allgemeine aus dem Betrieb der Bank oder Wertpapierfirma hervorgehende Risiken;

1705.6 Aufgliederung von Ertrag und Aufwand aus dem ordentlichen Bank- bzw. Wertpapierfirmengeschäft nach Art. 24c Abs. 1 Ziff. 1 bis 8 und 10 nach In- und Ausland nach dem Betriebsstättenprinzip, sofern die Bank oder Wertpapierfirma im Ausland tätig ist und eine Bilanzsumme von wenigstens einer Milliarde Franken oder mehr als 50 Beschäftigte aufweist;

1716. Angabe der Kapitalrendite, berechnet als Quotient aus Jahresgewinn/-verlust gemäss Art. 24c Abs. 1 Ziff. 22 und Bilanzsumme.

172

2) Im Anhang sind zusätzlich die folgenden Angaben zu machen:

1. der Gesamtbetrag der folgenden Posten der Erfolgsrechnung ist nach geographischen Märkten aufzugliedern, soweit diese Märkte sich vom Standpunkt der Organisation der Bank oder Wertpapierfirma wesentlich voneinander unterscheiden:

a) Zinsertrag (Posten 1);

b) Laufende Erträge aus Wertpapieren (Posten 3);

c) Ertrag aus dem Kommissions- und Dienstleistungsgeschäft (Posten 4);

d) Erfolg aus Finanzgeschäften (Posten 6);

e) Übriger ordentlicher Ertrag (Posten 7).

Die Aufgliederung kann unterbleiben, soweit sie geeignet ist, der Bank bzw. Wertpapierfirma oder einem anderen Unternehmen, von dem die Bank oder Wertpapierfirma mindestens den fünften Teil der Anteile besitzt, einen erheblichen Nachteil zuzufügen;

173

2. zum Posten "Nachrangige Verbindlichkeiten" (Passivposten 7) sind anzugeben:

a) der Betrag der für nachrangige Verbindlichkeiten angefallenen Aufwendungen;

b) zu jeder 10 % des Gesamtbetrages der nachrangigen Verbindlichkeiten übersteigenden Mittelaufnahme:

1. der Betrag, die Währung, auf die sie lautet, ihr Zinssatz und ihre Fälligkeit sowie, ob eine vorzeitige Rückzahlungsverpflichtung entstehen kann,

2. die Bedingungen ihrer Nachrangigkeit und ihrer etwaigen Umwandlung in Kapital oder in eine andere Schuldform;

c) zu anderen Mittelaufnahmen die wesentlichen Bedingungen;

1743. eine Aufgliederung der in den Posten "Schuldverschreibungen und andere festverzinsliche Wertpapiere" (Aktivposten 5), "Aktien und andere nicht festverzinsliche Wertpapiere" (Aktivposten 6), "Beteiligungen" (Aktivposten 7) und "Anteile an verbundenen Unternehmen" (Aktivposten 8) enthaltenen börsenfähigen Wertpapiere nach börsenkotierten und nicht börsenkotierten Wertpapieren;

1754. eine Aufgliederung der in den Posten "Schuldverschreibungen und andere festverzinsliche Wertpapiere" (Aktivposten 5) und "Aktien und andere nicht festverzinsliche Wertpapiere" (Aktivposten 6) enthaltenen börsenfähigen Wertpapiere in Wertpapiere des Anlagevermögens und Wertpapiere des Umlaufvermögens; anzugeben ist zusätzlich das Kriterium, aufgrund dessen die Abgrenzung zwischen Wertpapieren des Anlage- und solchen des Umlaufvermögens erfolgt ist;

1765. der auf das Leasinggeschäft entfallende Betrag zu jedem davon betroffenen Posten der Bilanz, ferner die im Posten "Abschreibungen auf immaterielle Anlagewerte und Sachanlagen" (Posten 9 der Erfolgsrechnung) enthaltenen Abschreibungen auf Objekte im Finanzierungsleasing, die im Posten "Sachaufwand" (Posten 8b der Erfolgsrechnung) belasteten Leasingaufwendungen für Objekte im Rahmen eines Operational Leasing sowie die im Posten "Anderer ordentlicher Ertrag" (Posten 7b der Erfolgsrechnung) enthaltenen Erträge aus Leasinggeschäften;

177

6. eine Aufgliederung der folgenden Posten nach den in ihnen enthaltenen wichtigsten Einzelbeträgen, sofern diese für die Beurteilung der Jahresrechnung nicht unwesentlich sind:

a) "Sonstige Vermögensgegenstände" (Aktivposten 13);

b) "Sonstige Verbindlichkeiten" (Passivposten 4);

c) "Anderer ordentlicher Aufwand" (Posten 10 der Erfolgsrechnung);

d) "Ausserordentlicher Aufwand" (Posten 17 der Erfolgsrechnung);

e) "Übriger ordentlicher Ertrag" (Posten 7 der Erfolgsrechnung);

f) "Ausserordentlicher Ertrag" (Posten 16 der Erfolgsrechnung).

Die Beträge und ihre Art sind zu erläutern;

1787. gegenüber Dritten erbrachte Dienstleistungen für Verwaltung und Vermittlung, sofern ihr Umfang in Bezug auf die Gesamttätigkeit der Bank oder Wertpapierfirma von wesentlicher Bedeutung ist.

179

8. aufgeschlüsselt nach EWR-Mitgliedstaaten und Drittländern, in denen die Bank oder Wertpapierfirma über eine Niederlassung verfügt, und auf konsolidierter Basis für das Geschäftsjahr:

180

a) Firma, Art der Tätigkeiten und Belegenheitsort;

b) Gesamtnettoumsatz;

c) Anzahl der Lohn- und Gehaltsempfänger in Vollzeitäquivalenten;

d) Gewinn oder Verlust vor Steuern;

e) Steuern auf Gewinn oder Verlust;

f) erhaltene staatliche Beihilfen.

3) Zusätzlich zu den Informationen gemäss Abs. 1 und 2 sind in den Anhang alle aufgrund der Rechnungslegungsvorschriften des Personen- und Gesellschaftsrechtes sowie der Bestimmungen dieser Verordnung, insbesondere von Anhang 3, von Banken und Wertpapierfirmen entweder im Anhang bzw. wahlweise im Anhang anzugebenden Informationen aufzunehmen. Die gemäss Abs. 2 und 3 Satz 1 verlangten Informationen sind soweit möglich in die Gliederung des Anhanges gemäss Abs. 1 zu integrieren.

1814) Positionen ohne Inhalt können weggelassen und unwesentliche Positionen sachgerecht zusammengefasst werden.

182

Art. 24f

183

Erstellung der konsolidierten Jahresrechnung

1) Die konsolidierte Jahresrechnung ist, soweit ihre Eigenart keine Abweichung bedingt und soweit im Rahmen der Rechnungslegungsvorschriften und im Folgenden nichts anderes bestimmt ist, grundsätzlich nach Art. 24a bis 24e und Ziff. 1 bis 91 von Anhang 3 zu erstellen.

2) Für die Gliederung von Bilanz, Erfolgsrechnung, Mittelflussrechnung und Anhang im Rahmen der konsolidierten Jahresrechnung gelten die entsprechenden Bestimmungen zur Jahresrechnung gemäss Ziff. 13 bis 91 von Anhang 3 grundsätzlich sinngemäss. Sie sind den Besonderheiten und Bedürfnissen der konsolidierten Jahresrechnung entsprechend anzuwenden.

Art. 24g

Gliederung der konsolidierten Bilanz

1841) Die konsolidierte Bilanz ist mindestens wie folgt zu gliedern:

Aktiven

1. Flüssige Mittel

2. Schuldtitel öffentlicher Stellen und Wechsel, die zur Refinanzierung bei Zentralnotenbanken zugelassen sind:

a) Schuldtitel öffentlicher Stellen und ähnliche Wertpapiere

b) Wechsel

3. Forderungen gegenüber Banken:

a) täglich fällig

b) sonstige Forderungen

4. Forderungen gegenüber Kunden,

davon:

Hypothekarforderungen

5. Schuldverschreibungen und andere festverzinsliche Wertpapiere:

a) Geldmarktpapiere

aa) von öffentlichen Emittenten

bb) von anderen Emittenten,

davon:

eigene Geldmarktpapiere

b) Schuldverschreibungen

aa) von öffentlichen Emittenten

bb) von anderen Emittenten,

davon:

eigene Schuldverschreibungen

6. Aktien und andere nicht festverzinsliche Wertpapiere

7. Nicht konsolidierte Beteiligungen

8. Immaterielle Anlagewerte

9. Sachanlagen

10. Ausstehende Einlagen auf das gezeichnete Kapital,

davon:

eingefordert

11. Eigene Aktien oder Anteile

12. Sonstige Vermögensgegenstände

13. Rechnungsabgrenzungsposten

Summe der Aktiven

Passiven

1. Verbindlichkeiten gegenüber Banken:

a) täglich fällig

b) mit vereinbarter Laufzeit oder Kündigungsfrist

2. Verbindlichkeiten gegenüber Kunden:

a) Spareinlagen

b) sonstige Verbindlichkeiten

aa) täglich fällig

bb) mit vereinbarter Laufzeit oder Kündigungsfrist

3. Verbriefte Verbindlichkeiten:

a) begebene Schuldverschreibungen,

davon:

Kassenobligationen

b) sonstige verbriefte Verbindlichkeiten

4. Sonstige Verbindlichkeiten

5. Rechnungsabgrenzungsposten

6. Rückstellungen:

a) Rückstellungen für Pensionen und ähnliche Verpflichtungen

b) Steuerrückstellungen

c) sonstige Rückstellungen

7. Nachrangige Verbindlichkeiten

8. Rückstellungen für allgemeine Geschäftsrisiken aus dem Betrieb der Bank bzw. Wertpapierfirma

9. Gezeichnetes Kapital

10. Kapitalreserven

11. Gewinnreserven

12. Minderheitsanteile am Eigenkapital

13. Neubewertungsreserven

14. Jahresgewinn/Jahresverlust der konsolidierten Jahresrechnung,

davon:

Minderheitsanteile am Jahresgewinn/Minderheitsanteile am Jahresverlust

Summe der Passiven

Ausserbilanzgeschäfte

1. Eventualverbindlichkeiten,

davon:

a) Akzepte und Indossamentsverbindlichkeiten aus weitergegebenen Wechseln

b) Verbindlichkeiten aus Bürgschaften und Gewährleistungsverträgen sowie Haftung aus der Bestellung von Sicherheiten

2. Kreditrisiken,

davon:

a) Unwiderrufliche Zusagen

b) Einzahlungs- und Nachschussverpflichtungen

c) Verpflichtungskredite

d) Verbindlichkeiten aus unechten Pensionsgeschäften

3. Derivative Finanzinstrumente

2) Art. 24b Abs. 2 ist im Rahmen der konsolidieren Jahresrechnung mit der Massgabe anzuwenden, dass nur die Forderungen und Verbindlichkeiten gegenüber nicht konsolidierten Beteiligungen anzugeben sind.

1863) Die Reserven für eigene Aktien oder Anteile des Mutterunternehmens sind im Posten "Kapitalreserven" (Passivposten 10) zu erfassen.

1874) Allfällige Aufwertungsreserven sind im Posten "Neubewertungsreserven" (Passivposten 13) zu erfassen.

1885) Für den zusammengefassten Ausweis der mit Kleinbuchstaben versehenen Posten der Aktiven und Passiven ist Art. 24b Abs. 7 anwendbar.

189

Art. 24h

Gliederung der konsolidierten Erfolgsrechnung

190

1) Die Erfolgsrechnung ist mindestens wie folgt zu gliedern:

191

1. Zinsertrag,

davon:

a) aus festverzinslichen Wertpapieren

b) aus Handelsgeschäften

192

3. Laufende Erträge aus Wertpapieren:

a) Aktien und andere nicht festverzinsliche Wertpapiere,

davon:

aus Handelsgeschäften

b) Beteiligungen,

davon:

aa) aus nach der Equity-Methode in die konsolidierte Jahresrechnung einbezogenen Beteiligungen

bb) aus den übrigen nicht konsolidierten Beteiligungen

194

4. Ertrag aus dem Kommissions- und Dienstleistungsgeschäft:

a) Kommissionsertrag Kreditgeschäft

b) Kommissionsertrag Wertpapier- und Anlagegeschäft

c) Kommissionsertrag übriges Dienstleistungsgeschäft

195

6. Erfolg aus Finanzgeschäften,

davon:

7. Übriger ordentlicher Ertrag:

a) Liegenschaftenerfolg

b) Anderer ordentlicher Ertrag

198

8. Geschäftsaufwand:

a) Personalaufwand,

davon:

aa) Löhne und Gehälter

bb) Soziale Abgaben und Aufwendungen für Altersversorgung und für Unterstützung,

davon:

für Altersversorgung

9. Abschreibungen auf immaterielle Anlagewerte und Sachanlagen

20010. Anderer ordentlicher Aufwand

20111. Wertberichtigungen auf Forderungen und Zuführungen zu Rückstellungen für Eventualverbindlichkeiten und Kreditrisiken

20212. Erträge aus der Auflösung von Wertberichtigungen auf Forderungen und aus der Auflösung von Rückstellungen für Eventualverbindlichkeiten und Kreditrisiken

20313. Abschreibungen auf Beteiligungen, Anteile an verbundenen Unternehmen und wie Anlagevermögen behandelte Wertpapiere

20414. Erträge aus Zuschreibungen zu Beteiligungen, Anteilen an verbundenen Unternehmen und wie Anlagevermögen behandelten Wertpapieren

20515. Ergebnis der normalen Geschäftstätigkeit

20616. Ausserordentlicher Ertrag

20717. Ausserordentlicher Aufwand

20818. Ausserordentliches Ergebnis

20920. Sonstige Steuern, soweit nicht unter obigen Posten enthalten

21121. Zuführungen zu den Rückstellungen für allgemeine Bank- oder Wertpapierfirmarisiken/Ertrag aus der Auflösung von Rückstellungen für allgemeine Bank- oder Wertpapierfirmarisiken

212

22. Jahresgewinn/Jahresverlust der konsolidierten Jahresrechnung,

davon:

Minderheitsanteile am Jahresgewinn/Minderheitsanteile am Jahresverlust

2132) Für den zusammengefassten Ausweis der in Abs. 1 mit Kleinbuchstaben versehenen Posten der Erfolgsrechnung ist Art. 24b Abs. 7 anwendbar.

214

Art. 24i

215

Gliederung der konsolidierten Mittelflussrechnung

1) In der konsolidierten Jahresrechnung ist die Mittelflussrechnung nach Art. 24d Abs. 2 und 3 zu gliedern.

2) Die Positionen sind den Besonderheiten der konsolidierten Jahresrechnung entsprechend zu erweitern.

Art. 24k

216

Gliederung des Anhanges der konsolidierten Jahresrechnung

1) Soweit in den folgenden Absätzen nichts anderes bestimmt wird, ist bei der Erstellung des Anhanges der konsolidierten Jahresrechnung Art. 24e zu befolgen.

2) Zusätzlich zu den Angaben gemäss Art. 24e Abs. 1 Ziff. 2 sind die bei der Erstellung der konsolidierten Jahresrechnung angewandten Konsolidierungsgrundsätze anzugeben.

3) Die Angaben gemäss Art. 24e Abs. 1 Ziff. 3.3 sind aufzugliedern nach vollkonsolidierten, mit der Equity-Methode erfassten und den übrigen nicht konsolidierten Beteiligungen.

4) Die mit der Equity-Methode erfassten Beteiligungen sind im Anlagespiegel gemäss Art. 24e Abs. 1 Ziff. 3.4 getrennt auszuweisen. Ebenso ist ein sich aus der Konsolidierung ergebender Goodwill (Geschäfts- oder Firmenwert bzw. positiver Unterschiedsbetrag) auszuscheiden; wesentliche Veränderungen des Goodwills sind zu erläutern.

5) Der Nachweis des Eigenkapitals und die Veränderung des Eigenkapitals gemäss Art. 24e Abs. 1 Ziff. 3.11 sind in der konsolidierten Bilanz im Sinne von Art. 24g Abs. 1 anzupassen.

6) Die Angaben gemäss Art. 24e Abs. 1 Ziff. 3.10 sind wegzulassen.

Art. 24l

217

Erleichterungen

1) Ist eine Bank oder Wertpapierfirma verpflichtet, eine konsolidierte Jahresrechnung zu erstellen, so ist sie in der Jahresrechnung vom Ausweis der Mittelflussrechnung gemäss Art. 24d befreit.

2) Die Pflicht zur Erstellung eines konsolidierten Zwischenabschlusses befreit die Bank oder Wertpapierfirma ferner von der Erstellung eines eigenen Zwischenabschlusses gemäss Art. 24.

Art. 24m

Publikation von Geschäftsberichten und Zwischenabschlüssen

2181) Banken und Wertpapierfirmen haben den Geschäftsbericht (Jahresrechnung und Jahresbericht) und den konsolidierten Geschäftsbericht (konsolidierte Jahresrechnung und konsolidierter Jahresbericht) auf ihrer Internetseite zu veröffentlichen und dort in einfach zugänglicher Form zur Verfügung zu stellen. Betreiben Banken oder Wertpapierfirmen keine Internetseite, haben sie den Geschäftsbericht und den konsolidierten Geschäftsbericht in gedruckter Form zu veröffentlichen. Darüber hinaus ist jedermann, der es verlangt, auch der Zwischenabschluss und der konsolidierte Zwischenabschluss zur Verfügung zu stellen.