vom 5. Dezember 2006

Ergänzende Vorschriften zur Ermittlung der

erforderlichen Eigenmittel für Kreditrisiken und Verbriefungen (Art. 29 bis 80)

Abschnitt 1: Anwendung der Standard- und der EPE-Modellmethode zur Behandlung von Derivaten - Ergänzende Vorschriften zum Standardansatz

Teil 1: Anwendung der Standardmethode und der EPE-Modellmethode zur Behandlung von Derivaten, Pensionsgeschäften, Wertpapier- oder Warenleihgeschäften, Geschäften mit langer Abwicklungsfrist und Lombardgeschäften nach Art. 43 und 44

I. Begriffbestimmungen für die Zwecke dieses Teils

1. Allgemeine Begriffsbestimmungen

1) Gegenparteiausfallrisiko (Counterparty Credit Risk, CCR) ist das Risiko des Ausfalls der Gegenpartei eines Geschäfts vor der abschliessenden Abwicklung der mit diesem Geschäft verbundenen Zahlungen.

2) Eine zentrale Gegenpartei ist eine Einheit, die bei Verträgen zwischen Gegenparteien innerhalb eines oder mehrerer Finanzmärkte zwischengeschaltet wird, so dass sie der Käufer für jeden Verkauf und der Verkäufer für jeden Kauf wird.

2. Begriffsbestimmungen in Bezug auf die Geschäftstypen

1) Geschäfte mit langer Abwicklungsfrist sind Geschäfte, bei denen eine Gegenpartei sich dazu verpflichtet, zu einem Termin, der laut Vertrag mehr als fünf Geschäftstage nach dem Geschäftsabschluss liegt, ein Wertpapier, eine Ware oder einen Betrag in Fremdwährung gegen Bargeld, andere Finanzinstrumente oder Waren zu liefern.

2) Lombardgeschäfte sind Geschäfte, bei denen eine Bank einen Kredit im Zusammenhang mit dem Kauf, Verkauf, Halten oder Handel von Wertpapieren vergibt. Lombardgeschäfte umfassen keine anders gearteten Kredite, die mit Wertpapieren gesichert sind.

3. Begriffsbestimmungen in Bezug auf Netting-Sets, Hedging-Sets und damit zusammenhängende Begriffe

1) Netting-Set ist eine Gruppe von Geschäften mit einer einzigen Gegenpartei, die einer rechtlich durchsetzbaren bilateralen Nettingvereinbarung unterliegen und für die das Netting nach Art. 46 und Art. 55 bis 57 anerkannt wird. Jede Transaktion, die nicht einer nach Art. 46 rechtlich durchsetzbaren bilateralen Nettingvereinbarung unterliegt, sollte für die Zwecke dieser Regelung als eigenes Netting-Set anerkannt werden. Bei Anwendung der auf einem internen Modell beruhenden Methode (Ziff. 13 bis 16 dieses Teils) können alle Netting-Sets mit einer einzigen Gegenpartei als einziges Netting-Set behandelt werden, wenn die simulierten negativen Marktwerte der einzelnen Netting-Sets bei der Schätzung des erwarteten Wiederbeschaffungswerts (EE) gleich null gesetzt werden.

2) Risikoposition ist eine Risikomasszahl, die einem Geschäft nach der Standardmethode nach Art. 43 nach einem im Voraus festgelegten Algorithmus zugeordnet wird.

3) Hedging-Set ist eine Gruppe von Risikopositionen, die Geschäften des gleichen Netting-Sets zugeordnet sind und für die im Hinblick auf die Bestimmung des Forderungswerts nach der Standardmethode nach Art. 43 lediglich auf den Saldo der Risikopositionen abzustellen ist.

4) Nachschussvereinbarung ist eine vertragliche Vereinbarung oder Bestimmungen einer Vereinbarung, wonach eine Gegenpartei einer zweiten Gegenpartei eine Sicherheit liefern muss, wenn eine Forderung der Letzteren gegenüber Ersterer eine bestimmte Höhe überschreitet.

5) Nachschuss-Schwelle ist die Höhe, die eine ausstehende Forderung maximal erreichen darf, bevor ein Vertragspartner das Recht auf Anforderung der Sicherheit hat.

6) Nachschuss-Risikoperiode ist der Zeitraum zwischen dem letzten Austausch von Sicherheiten, die den mit einer ausfallenden Gegenpartei bestehenden Netting-Set besichern, und dem Zeitpunkt, zu dem die mit der Gegenpartei bestehenden Geschäfte beendet werden und das resultierende Marktrisiko erneut abgesichert wird.

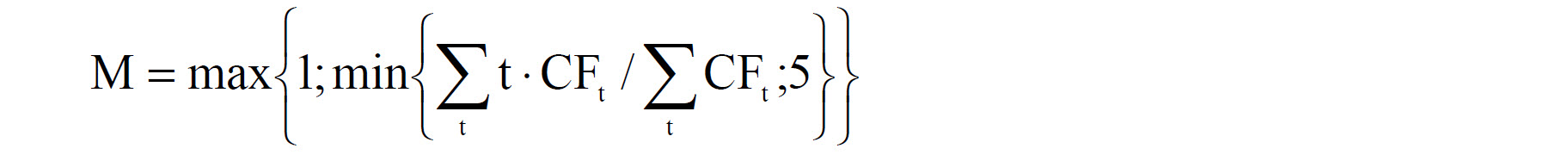

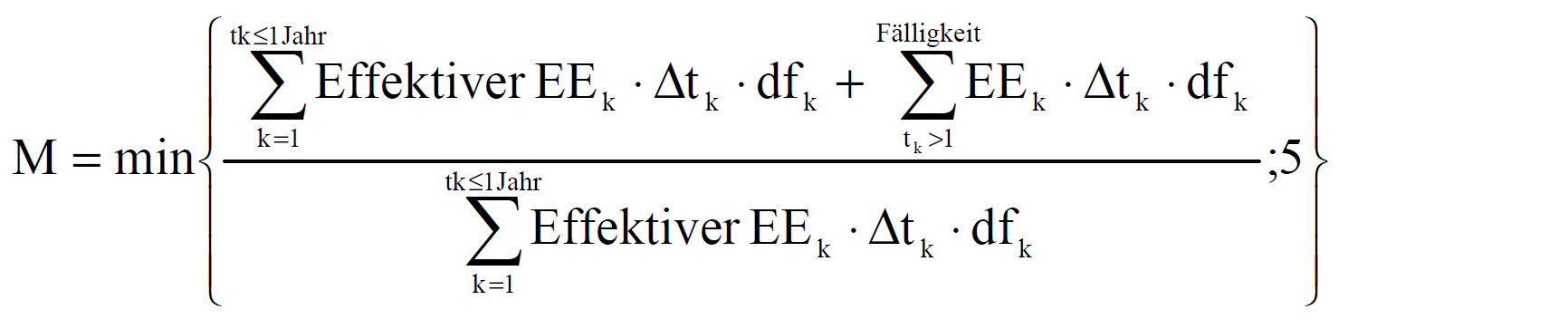

7) Effektive Restlaufzeit unter der auf einem internen Modell beruhenden Methode für ein Netting-Set mit mindestens einjähriger Restlaufzeit ist das Verhältnis zwischen den über die Laufzeit der Geschäfte eines Netting-Sets insgesamt erwarteten, zu einem risikolosen Zinssatz abdiskontierten ausstehenden Beträgen und den im Laufe eines Jahres bei einem Netting-Set insgesamt erwarteten, zu einem risikolosen Zinssatz abdiskontierten ausstehenden Beträgen. Um dem Risiko als Folge eines möglichen Überwälzens der Geschäfte auf neue Geschäfte Rechnung zu tragen, kann die effektive Restlaufzeit auf Prognosezeiträume unter einem Jahr angepasst werden.

8) Produktübergreifendes Netting ist die Zusammenfassung von Geschäften unterschiedlicher Produktkategorien in einem Netting-Set nach den in Art. 46 für das produktübergreifende Netting festgelegten Regeln.

9) Aktueller Marktwert (Current Market Value, CMV) ist der Nettomarktwert des in einem Netting-Set enthaltenen Portfolios der mit einer Gegenpartei bestehenden Geschäfte. Für die Ermittlung des aktuellen Marktwertes werden sowohl positive als auch negative Marktwerte herangezogen.

4. Begriffsbestimmungen in Bezug auf die Wahrscheinlichkeitsverteilungen

1) Verteilung der Marktwerte ist die prognostizierte Wahrscheinlichkeitsverteilung der Nettomarktwerte der in einem Netting-Set zusammengefassten Geschäfte zu einem künftigen Zeitpunkt (dem Prognosehorizont) unter Zugrundlegung des bis zum gegenwärtigen Zeitpunkt für diese Geschäfte eingetretenen Marktwertes.

2) Verteilung der Wiederbeschaffungswerte ist die prognostizierte Wahrscheinlichkeitsverteilung der Marktwerte, wobei die prognostizierten negativen Nettomarktwerte durch Null ersetzt werden.

3) Verteilung nach Massgabe risikoneutraler Wahrscheinlichkeiten (risikoneutrale Wahrscheinlichkeitsverteilung) ist die Verteilung von Marktwerten oder Wiederbeschaffungswerten zu einem künftigen Zeitpunkt, die auf der Grundlage von durch Marktpreise implizierten Bewertungsparametern, wie impliziten Volatilitäten, ermittelt wird.

4) Verteilung nach Massgabe tatsächlicher Wahrscheinlichkeiten (tatsächliche Wahrscheinlichkeitsverteilung) ist die Verteilung von Marktwerten oder Wiederbeschaffungswerten zu einem künftigen Zeitpunkt, die auf Grundlage in der Vergangenheit beobachteter Werte ermittelt wird, etwa über anhand vergangener Preis- oder Kursänderungen errechneter Volatilitäten.

5. Begriffsbestimmungen in Bezug auf die Masszahlen für den Wiederbeschaffungswert und Anpassungen

1) Der aktuelle Wiederbeschaffungswert ist, je nachdem, welcher Wert der höhere ist, Null oder der Marktwert eines Geschäfts bzw. eines in einem Netting-Set enthaltenen Portfolios von Geschäften, der bei Ausfall der Gegenpartei für den Fall, dass von dem Wert dieser Geschäfte bei Konkurs nichts zurückerlangt werden kann, verloren wäre.

2) Spitzenwiederbeschaffungswert ist ein hohes Perzentil der Verteilung der Wiederbeschaffungswerte zu einem beliebigen künftigen Zeitpunkt vor Fälligkeit des Geschäfts, das von den im Netting-Set enthaltenen die längste Laufzeit hat.

3) Erwarteter Wiederbeschaffungswert ist die durchschnittliche Verteilung der Wiederbeschaffungswerte zu einem beliebigen künftigen Zeitpunkt vor Fälligkeit des Geschäfts, das von den im Netting-Set enthaltenen die längste Laufzeit hat.

4) Erwarteter effektiver Wiederbeschaffungswert ist der höchste der erwarteten Wiederbeschaffungswerte, der zu dem betreffenden oder einem beliebigen früheren Zeitpunkt eintritt. Alternativ kann der erwartete effektive Wiederbeschaffungswert für einen bestimmten Zeitpunkt auch definiert werden als der erwartete Wiederbeschaffungswert zu diesem Zeitpunkt oder der effektive Wiederbeschaffungswert zu dem vorangegangenen Zeitpunkt, je nachdem, welcher Wert der höhere ist.

5) Erwarteter positiver Wiederbeschaffungswert ist ein über die Zeit ermittelter gewogener Durchschnitt der erwarteten effektiven Wiederbeschaffungswerte, wobei die Gewichte den proportionalen Anteil eines einzelnen erwarteten Wiederbeschaffungswertes am gesamten Zeitintervall widerspiegeln. Bei der Berechnung der Mindesteigenmittelanforderung wird der Durchschnitt für das erste Jahr oder für die Laufzeit des Kontrakts, der von den im Netting-Set enthaltenen die längste Laufzeit hat, ermittelt.

6) Effektiver erwarteter positiver Wiederbeschaffungswert ist ein über die Zeit ermittelter gewogener Durchschnitt der erwarteten effektiven Wiederbeschaffungswerte während des ersten Jahres oder während der Laufzeit des Kontraktes, der von den im Netting-Set enthaltenen die längste Laufzeit hat, wobei die Gewichte den proportionalen Anteil eines einzelnen erwarteten Wiederbeschaffungswertes am gesamten Zeitintervall widerspiegeln.

7) Kreditrisikobezogene Bewertungsanpassung ist die Anpassung eines Portfolios von Geschäften mit einer Gegenpartei zum mittleren Marktwert. Diese Anpassung trägt dem Marktwert des Kreditrisikos Rechnung, das auf eine etwaige Nichterfüllung vertraglicher Vereinbarungen mit einer Gegenpartei zurückzuführen ist. Diese Anpassung kann sowohl den Marktwert des Kreditrisikos der Gegenpartei als auch den Marktwert des Kreditrisikos von Bank und Gegenpartei widerspiegeln.

8) Einseitige kreditrisikobezogene Bewertungsanpassung ist eine kreditrisikobezogene Bewertungsanpassung, die dem Marktwert des Kreditrisikos der Gegenpartei für die Bank, nicht aber dem Marktwert des Kreditrisikos der Bank für die Gegenpartei Rechnung trägt.

6. Begriffsbestimmungen in Bezug auf die mit dem Gegenpartei-Kreditausfallrisiko verbundenen Risiken

1) Überwälzungsrisiko ist der Betrag, um den der erwartete positive Wiederbeschaffungswert zu niedrig angesetzt wird, wenn zu erwarten ist, dass mit einer Gegenpartei auch in Zukunft laufend neue Geschäfte getätigt werden. Der durch diese Geschäfte entstehende zusätzliche Wiederbeschaffungswert ist im erwarteten positiven Wiederbeschaffungswert nicht berücksichtigt.

2) Ein allgemeines Korrelationsrisiko ("general wrong-way risk") besteht, wenn eine hohe Korrelation zwischen der Ausfallwahrscheinlichkeit von Gegenpartei und Risikofaktoren des allgemeinen Marktrisikos gegeben ist.

3) Ein spezielles Korrelationsrisiko ("specific wrong-way risk") besteht, wenn aufgrund der Art der mit einer Gegenpartei bestehenden Geschäfte eine hohe Korrelation zwischen der Ausfallwahrscheinlichkeit der Gegenpartei und dem Wiederbeschaffungswert der mit dieser bestehenden Geschäfte gegeben ist. Eine Bank ist einem speziellen Korrelationsrisiko ausgesetzt, wenn zu erwarten ist, dass die künftige Forderung an eine bestimmte Gegenpartei hoch ist, wenn auch dessen Ausfallwahrscheinlichkeit hoch ist.

II. Standardmethode

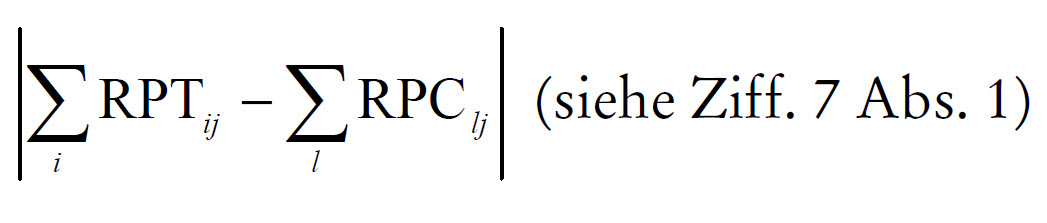

7. Berechnung

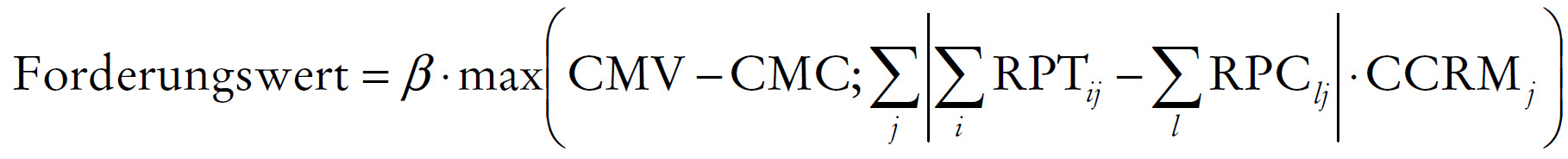

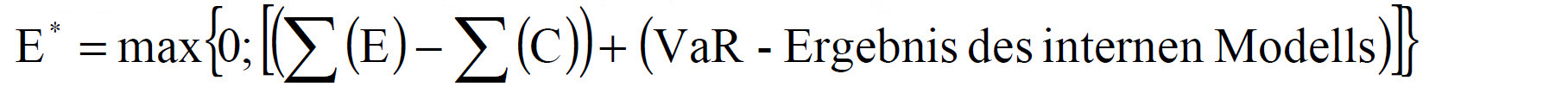

1) Die Standardmethode (SM) darf nur für OTC-Derivatgeschäfte und Geschäfte mit langer Abwicklungsfrist verwendet werden. Der Forderungswert wird für jeden Netting-Set gesondert ermittelt. Bestimmt wird er unter Ausschluss der hinterlegten Sicherheiten nach folgender Formel:

Dabei ist:

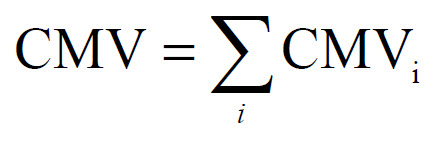

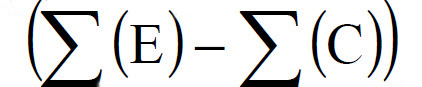

CMV der aktuelle Marktwert des in einem Netting-Set enthaltenen Portfolios von Geschäften inklusive Sicherheit. Das heisst:

Dabei ist:

CMVi gleich dem aktuellen Marktwert des Geschäfts i;

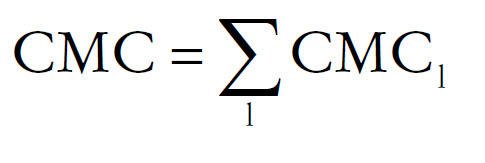

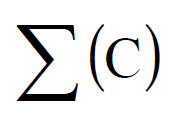

CMC der aktuelle Marktwert der Sicherheit, die dem Netting-Set zugeordnet ist. Das heisst:

Dabei ist:

CMCl der aktuelle Marktwert der Sicherheit l;

i = Index für die Geschäfte;

l = Index für die Sicherheit;

j = Index für die Hedging-Set-Kategorie.

Diese Hedging-Sets entsprechen Risikofaktoren, für die Risikopositionen mit entgegengesetztem Vorzeichen ausgeglichen werden können, um eine Nettorisikoposition zu erhalten, auf deren Grundlage die Forderung dann gemessen wird.

RPTij = Risikoposition aus Geschäft i für Hedging-Set j;

RPClj = Risikoposition aus Sicherheit l für Hedging-Set j;

CCRMj = CCR-Multiplikator (Kreditumrechnungsfaktor) für Hedging-Set j nach Art. 43 Abs. 2;

ß = 1.4.

2) Eine von einer Gegenpartei gestellte Sicherheit hat ein positives Vorzeichen; eine der Gegenpartei gestellte Sicherheit hat ein negatives Vorzeichen. Die Sicherheiten, die für diese Methode zugelassen sind, beschränken sich auf die Sicherheiten, die nach Abschnitt 3 Teil 1 Ziff 3.3 dieses Anhangs und Ziff. 13.2 Abs. 2 des Anhangs 2 zugelassen sind.

8. Geschäfte mit linearem Risikoprofil

1) Ist bei einem OTC-Derivatgeschäft mit linearem Risikoprofil der Austausch eines Finanzinstrumentes gegen Zahlung vorgesehen, so wird der Teil des Geschäfts, bei dem die Zahlung erfolgt, als Zahlungskomponente ("payment leg") bezeichnet. Geschäfte, bei denen eine Zahlung gegen Zahlung vorgesehen ist, bestehen aus zwei Zahlungskomponenten. Die Zahlungskomponenten enthalten die vertraglich vereinbarten Bruttozahlungen, einschliesslich des Nominalwerts des Geschäftes. Banken können das zinsbedingte Risiko aus Zahlungskomponenten mit einer verbleibenden Laufzeit von weniger als einem Jahr für den Zweck der folgenden Berechnungen ausser Acht lassen. Banken können Geschäfte, die aus zwei auf dieselbe Währung lautenden Zahlungskomponenten bestehen, wie Zinsswaps, als einziges, aggregiertes Geschäft behandeln. Die Behandlung von Zahlungskomponenten ist auf das aggregierte Geschäft anzuwenden.

2) Geschäfte mit linearem Risikoprofil, denen als Finanzinstrumente Aktieninstrumente (einschliesslich Aktienindizes), Gold, andere Edelmetalle oder andere Rohwaren zugrunde liegen, werden einer Risikoposition für das betreffende Aktieninstrument (den betreffenden Aktienindex) oder die betreffende Rohware (einschliesslich Gold und andere Edelmetalle) und in Bezug auf die Zahlungskomponente einer Risikoposition für das Zinsänderungsrisiko zugeordnet. Lautet die Zahlungskomponente auf eine Fremdwährung, so wird das Geschäft darüber hinaus einer Risikoposition für die betreffende Währung zugeordnet.

3) Geschäfte mit linearem Risikoprofil, denen ein Schuldtitel zugrunde liegt, werden in Bezug auf den Schuldtitel einer Risikoposition für das Zinsänderungsrisiko und in Bezug auf die Zahlungskomponente einer weiteren Risikoposition für das Zinsänderungsrisiko zugeordnet. Geschäfte mit linearem Risikoprofil, bei denen eine Zahlung gegen Zahlung vorgesehen ist, worunter auch Devisentermingeschäfte fallen, werden in Bezug auf jede der damit verbundenen Zahlungskomponenten einer Risikoposition für das Zinsrisiko zugeordnet. Lautet der zugrunde liegende Schuldtitel auf eine Fremdwährung, so wird dieses einer Risikoposition in dieser Währung zugeordnet. Lautet eine Zahlungskomponente auf eine Fremdwährung, so wird die Zahlungskomponente erneut einer Risikoposition in dieser Währung zugeordnet. Einem Devisen-Basisswap wird der Forderungswert Null zugeteilt.

9. Berechnung der Höhe der Risikoposition

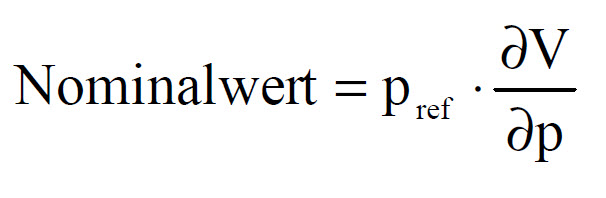

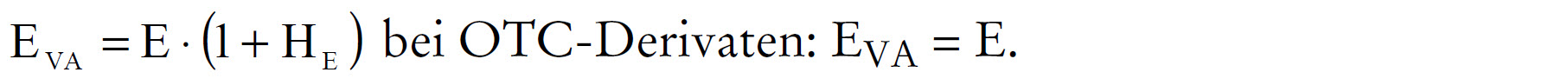

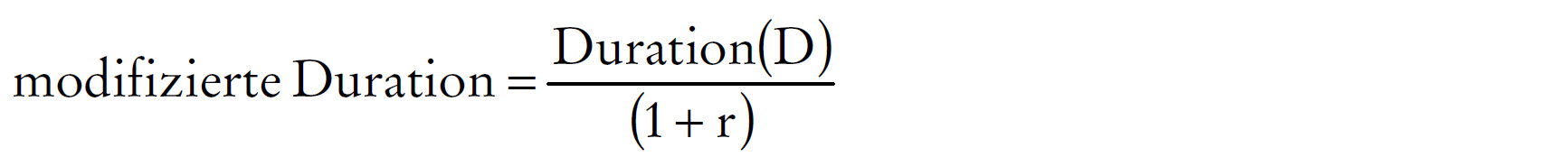

1) Bei einem Geschäft mit linearem Risikoprofil ergibt sich die Höhe der Risikoposition aus dem effektiven Nominalwert (Marktpreis x Menge) der zugrunde liegenden Finanzinstrumente (einschliesslich Rohwaren), der - ausser bei Schuldtiteln - in die Landeswährung der Bank umgerechnet wird.

2) Bei Schuldtiteln und Zahlungskomponenten ergibt sich die Höhe der Risikoposition aus dem mit der geänderten Laufzeit des Schuldtitels bzw. der Zahlungskomponente multiplizierten, in die Landeswährung der Bank umgerechneten effektiven Nominalwert der ausstehenden Bruttozahlungen (einschliesslich des Nominalbetrages).

3) Bei einem Credit Default Swap ergibt sich die Höhe der Risikoposition aus dem mit der verbleibenden Laufzeit dieses Swaps multiplizierten Nominalwert des Referenzschuldtitels.

4) Bei einem OTC-Derivatgeschäft mit nicht linearem Risikoprofil, einschliesslich Optionen und Swaptions, ist die Höhe der Risikoposition gleich dem Delta entsprechenden effektiven Nominalwert des Basisfinanzinstrumentes, sofern es sich dabei nicht um einen Schuldtitel handelt.

5) Bei einem OTC-Derivatgeschäft mit nicht linearem Risikoprofil, einschliesslich Optionen und Swaptions, dem ein Schuldtitel oder eine Zahlungskomponente zugrunde liegt, ist die Höhe der Risikoposition gleich dem Delta entsprechenden, mit der geänderten Laufzeit des Schuldtitels oder der Zahlungskomponente multiplizierten effektiven Nominalwert des Finanzinstrumentes oder entsprechend der Zahlungskomponente.

6) Zur Bestimmung der Risikopositionen wird eine von einer Gegenpartei gestellte Sicherheit wie eine Forderung gegen die Gegenpartei im Rahmen eines Derivatgeschäftes (Long-Position), das am selben Tag fällig ist, behandelt, während eine der Gegenpartei gestellte Sicherheit wie eine Verpflichtung gegenüber der Gegenpartei (Short-Position), die am selben Tag fällig wird, behandelt wird.

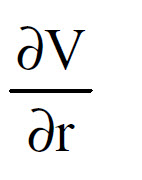

7) Banken können zur Bestimmung der Grösse und des Vorzeichens einer Risikoposition folgende Formeln verwenden:

für alle Instrumente ausser Schuldtiteln:

effektiver Nominalwert bzw. Delta entsprechender

Dabei ist:

pref = Preis des zugrunde liegenden Instruments in der Referenzwährung;

V = Wert des Finanzinstrumentes (im Fall einer Option: Preis der Option; im Fall eines Geschäfts mit linearem Risikoprofil: Wert des zugrunde liegenden Instrumentes selbst);

p = Preis des zugrunde liegenden Instrumentes in derselben Währung wie V;

bei Schuldtiteln und Zahlungskomponenten aller Geschäfte:

effektiver Nominalwert, multipliziert mit der geänderten Laufzeit, bzw.

Delta entsprechender Nominalwert, multipliziert mit der geänderten Laufzeit

Dabei ist:

V = Wert des Finanzinstrumentes (im Fall einer Option: Preis der Option; im Fall eines Geschäftes mit linearem Risikoprofil: Wert des zugrunde liegenden Instrumentes selbst bzw. entsprechend der Zahlungskomponente);

r = Zinssatzniveau.

Lautet V auf eine andere Währung als die Referenzwährung, muss das Derivat durch Multiplikation mit dem geltenden Wechselkurs in die Referenzwährung umgerechnet werden.

10. Zuordnung von Hedging-Sets

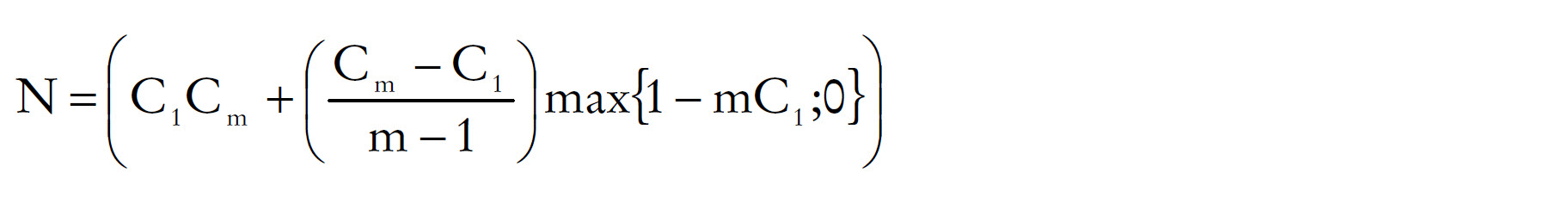

1) Die Risikopositionen müssen Hedging-Sets zugeordnet werden. Für jeden Hedging-Set wird die Summe der resultierenden Risikopositionen in absoluten Zahlen errechnet. Diese Summe wird Nettorisikoposition genannt und wie folgt dargestellt:

2) Bei zinssatzbedingten Risikopositionen aus Geldeinlagen, die die Gegenpartei als Sicherheit gestellt hat, aus Zahlungskomponenten und aus Basisschuldtiteln, für die nach Art. 86 Abs. 1 eine Eigenmittelanforderung von 1.60 % oder weniger gilt, gibt es für jede Währung sechs Hedging-Sets. Die Einteilung erfolgt anhand einer Kombination aus "Laufzeit" (Laufzeit bis ein Jahr, Laufzeit zwischen einem und fünf Jahren, Laufzeit über ein Jahr) und "Referenzzinssätzen" (Referenzzinssätze mit Referenz Staatstitel und Referenzzinssätze für Nicht-Staatstitel).

3) Bei zinssatzbedingten Risikopositionen aus Basisschuldtiteln oder Zahlungskomponenten, bei denen der Zinssatz an einen Referenzzinssatz, der das allgemeine Marktzinsniveau widerspiegelt, gekoppelt ist, ist die Restlaufzeit der Zeitraum bis zur nächsten Zinsanpassung. In allen anderen Fällen ist sie die Restlaufzeit des Basisschuldtitels bzw. bei einer Zahlungskomponente die Restlaufzeit des Geschäftes.

4) Für jeden Emittenten eines Referenzschuldtitels, der einem Credit Default Swap zugrunde liegt, gibt es ein Hedging-Set. n

th-to-Default-Swaps werden wie folgt behandelt:

a) die Höhe der Risikoposition aus einem Referenzschuldtitel in einem Korb, der einem nth-to-Default-Swap zugrunde liegt, ergibt sich aus dem effektiven Nominalwert des Referenzschuldtitels, multipliziert mit der geänderten Laufzeit des nth-to-Default-Derivats bezogen auf die Veränderung des Credit Spreads des Basisschuldtitels;

b) für jeden Referenzschuldtitel in einem Korb, der einem gegebenen nth-to-Default-Swap zugrunde liegt, gibt es ein Hedging-Set; Risikopositionen aus verschiedenen nth-to-Default-Swaps werden nicht in demselben Hedging-Set zusammengefasst;

c) für jedes Hedging-Set, das für einen Referenzschuldtitel eines nth-to-Default-Derivats eröffnet wird, gilt bei Referenzschuldtiteln, die von einer anerkannten Ratingagentur ein Rating entsprechend der Bonitätsstufe 1 bis 3 erhalten haben, ein CCR-Multiplikator von 0.3 % und bei anderen Schuldtiteln von 0.6 %.

5) Bei zinsbedingten Risikopositionen aus Geldeinlagen, die der Gegenpartei als Sicherheit gestellt werden, wenn diese Gegenpartei keine ausstehenden Schuldverpflichtungen mit einem geringen spezifischen Risiko sowie aus Basisschuldtiteln hat, für die nach Art. 86 Abs. 1 eine Eigenmittelanforderung von mehr als 1.60 % gilt, gibt es für jeden Emittenten ein Hedging-Set. Bildet eine Zahlungskomponente einen solchen Schuldtitel nach, so gibt es auch für jeden Emittenten des Basisschuldtitels ein Hedging-Set. Die Banken können Risikopositionen aus Schuldtiteln eines bestimmten Emittenten oder aus Referenzschuldtiteln desselben Emittenten, die von Zahlungskomponenten nachgebildet werden oder einem Credit Default Swap zugrunde liegen, ein und demselben Hedging-Set zuordnen.

6) Basisfinanzinstrumente, bei denen es sich nicht um Schuldtitel handelt, werden nur dann ein und demselben Hedging-Set zugeordnet, wenn sie identisch oder ähnlich sind. In allen anderen Fällen werden sie unterschiedlichen Hedging-Sets zugeordnet. Als ähnliche Instrumente gelten bei Aktienwerten Aktien desselben Emittenten (ein Aktienindex wird wie ein eigenständiger Emittent behandelt) und bei Edelmetallen Instrumente, die aus demselben Edelmetall bestehen (ein Edelmetallindex wird wie ein eigenständiges Edelmetall behandelt). Bei Elektroenergie gelten als ähnliche Instrumente jene Lieferrechte und-verpflichtungen, die sich auf dasselbe Zeitintervall einer Spitzenzeit oder nachfrageschwachen Zeit innerhalb eines Zeitraums von 24 Stunden beziehen, und bei Rohwaren Instrumente, die aus demselben Rohstoff bestehen. Ein Rohwarenindex wird wie eine eigenständige Rohware behandelt.

11. Bestimmung der Kreditumrechnungsfaktoren

1) Die für die verschiedenen Kategorien von Hedging-Sets festgelegten Kreditumrechnungsfaktoren bzw. CCR-Multiplikatoren (CCRM) sind in der Tabelle in Art. 43 Abs. 2 enthalten.

2) Bei den nach Art. 43 Abs. 2 mit einem Kreditumrechnungsfaktor von 10 % zu berücksichtigenden Basisinstrumente der Kategorie "übrige Basiswerte" wird jede Kategorie von Basisinstrumenten einem separaten Hedging-Set zugeordnet.

12. Übrige Anforderungen

1) Für Geschäfte mit nicht linearem Risikoprofil oder für Zahlungskomponenten und Geschäfte mit Basisschuldtiteln, für die die Bank das Delta oder entsprechend die geänderte Laufzeit nicht anhand eines von der FMA für die Bestimmung der erforderlichen Eigenmittel für das Marktrisiko genehmigten Modells ermitteln kann, werden die Höhe der Risikopositionen und die geltenden Kreditumrechnungsfaktoren von der FMA vorsichtig bestimmt. Alternativ kann die FMA die Anwendung der Marktwertmethode nach Art. 41 vorschreiben. Netting wird nicht anerkannt, d.h. der Forderungswert wird bestimmt, als gebe es ein Netting-Set, das nur die einzelne Transaktion umfasst.

2) Eine Bank muss über interne Verfahren verfügen, mit deren Hilfe sie vor der Aufnahme eines Geschäfts in ein Hedging-Set überprüfen kann, ob dieses Geschäft einer rechtlich durchsetzbaren Netting-Vereinbarung unterliegt, die die geltenden Anforderungen des Art. 46 erfüllt.

3) Eine Bank, die zur Minderung ihres Kreditrisikos auf Sicherheiten zurückgreift, muss über interne Verfahren verfügen, mit deren Hilfe sie vor Berücksichtigung der Sicherheit in ihren Berechnungen überprüfen kann, ob diese das erforderliche Mass an Rechtssicherheit nach Abschnitt 3 dieses Anhangs bietet.

III. Auf einem internen Modell beruhende Methode

13. Genehmigung und Anwendung

1) Mit Genehmigung der FMA kann eine Bank auf ein internes Modell zurückgreifen, um den Forderungswert für die in Art. 40 Abs. 5 genannten Geschäfte zu berechnen. Unbeschadet Art. 40 Abs. 3 können Banken beschliessen, Geschäfte mit unerheblichem Umfang und Risiko von dieser Methode auszunehmen. Zu diesem Zweck muss die Bank nachstehend festgelegte Anforderungen erfüllen.

2) Die Einführung des internen Modells kann mit Zustimmung der FMA schrittweise von einer Forderungsklasse zur nächsten erfolgen; während dieser Zeit kann die Bank die Marktwertmethode nach Art. 41 oder die Standardmethode nach Art. 43 anwenden. Unbeschadet nachfolgender Bestimmungen sind die Banken nicht gezwungen, ein bestimmtes Modell anzuwenden.

3) Für alle OTC-Derivatgeschäfte und Geschäfte mit langer Abwicklungsfrist, für die eine Bank keine Genehmigung zur Anwendung des internen Modells erhalten hat, wendet die Bank die Marktwertmethode nach Art. 41 oder die Standardmethode nach Art. 43 an. Eine dauerhafte parallele Verwendung dieser beiden Methoden innerhalb einer Gruppe ist unzulässig. Eine parallele Verwendung dieser beiden Methoden kann nur gestattet werden, wenn eine der Methoden für die unter Ziff. 12 Abs. 1 aufgeführten Fälle angewandt wird.

4) Banken, denen die Verwendung eines internen Modells gestattet wurde, dürfen nicht zur Verwendung der Marktwertmethode nach Art. 41 oder die Standardmethode nach Art. 43 zurückkehren, es sei denn, sie können dafür triftige Gründe nennen und die FMA genehmigt dies. Wenn eine Bank die Anforderungen nach Ziff. 13 ff. nicht mehr erfüllt, legt sie der FMA entweder einen Plan vor, aus dem hervorgeht, dass sie die Anforderungen bald wieder einhalten wird, oder sie weist nach, dass die Abweichungen keine nennenswerten Auswirkungen haben.

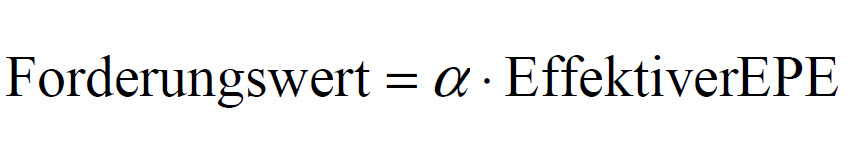

14. Ermittlung des Forderungswertes

1) Der Forderungswert wird für das Netting-Set insgesamt ermittelt. Das Modell berechnet zunächst die Prognoseverteilung für Änderungen beim Marktwert des Netting-Sets, die auf Veränderungen bei Marktvariablen, wie z.B. Zinssätze und Wechselkurse, zurückzuführen sind. Dann wird für das Netting-Set der Forderungswert zu jedem beliebigen künftigen Zeitpunkt bei veränderten Marktvariablen ermittelt. Für abgesicherte Gegenparteien kann das Modell auch künftige Schwankungen beim Wert der Sicherheit erfassen.

2) Banken können in ihre Prognoseverteilungen für Änderungen beim Marktwert des Netting-Sets die in Ziff. 3.3 von Abschnitt 3 Teil 1 dieses Anhangs und Ziff. 13.2 Abs. 2 des Anhangs 2 definierten anerkennungsfähigen finanziellen Sicherheiten einbeziehen, vorausgesetzt, die quantitativen, qualitativen und auf Daten bezogenen Anforderungen für das interne Modell sind bezüglich der Sicherheiten erfüllt.

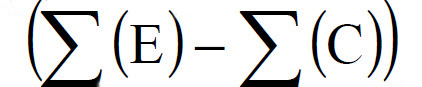

3) Der Forderungswert ist das Produkt aus Alpha und dem effektiven erwarteten positiven Wiederbeschaffungswert (EPE):

Dabei ist Alpha gleich 1.4; die FMA kann jedoch einen höheren Alpha-Wert vorschreiben. Der effektive EPE wird ermittelt, indem die erwartete Forderung (EEt) als durchschnittliche Forderung zu einem künftigen Zeitpunkt t errechnet wird, wobei der Durchschnitt aus möglichen künftigen Werten relevanter Faktoren für das Marktrisiko gezogen wird. Im Rahmen des internen Modells wird EE für eine Reihe künftiger Zeitpunkte t1, t2, t3 ... geschätzt.

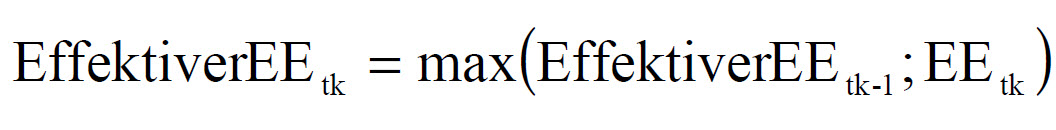

4) Der Effektive EE wird rekursiv errechnet:

.

Dabei wird das aktuelle Datum als t0 bezeichnet und der effektive EEt0 ist gleich der aktuellen Forderung.

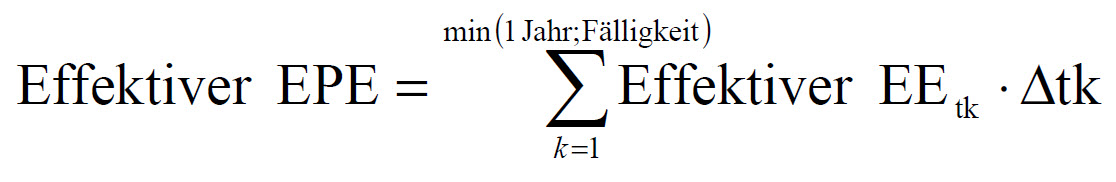

5) Dementsprechend ist der effektive EPE der durchschnittliche effektive EE im ersten Jahr der künftigen Forderung. Werden sämtliche Kontrakte des Netting-Sets vor Ablauf eines Jahres fällig, so ist EPE bis zur Fälligkeit aller Kontrakte im Netting-Set der Durchschnitt der erwarteten Wiederbeschaffungswerte. Der effektive EPE wird als gewichteter Durchschnitt des effektiven EE berechnet:

Dabei ermöglichen die Gewichte

es, die künftige Forderung für zeitlich ungleichmässig verteilte Zeitpunkte zu errechnen.

6) Masszahlen für die erwarteten oder die Spitzenwiederbeschaffungswerte werden ausgehend von einer Verteilung der Wiederbeschaffungswerte berechnet, die der möglichen Abweichung dieser Verteilung von der Norm Rechnung trägt.

7) Die Banken können anstelle des Produkts aus Alpha und dem effektiven EPE eine konservativere Masszahl für jede Gegenpartei statt eines gemäss der genannten Formel berechneten effektiven EPE verwenden.

8) Unbeschadet von Abs. 3 kann die FMA den Banken gestatten, vorbehaltlich einer Untergrenze von 1.2 ihre eigenen Alpha-Schätzungen zu verwenden, wobei Alpha gleich dem Verhältnis zwischen dem ökonomischen Kapital, das sich aus einer vollständigen Simulierung der Forderungen gegenüber allen Gegenparteien ergibt (Zähler), und dem auf der Grundlage des EPE bestimmten ökonomischen Kapitals (Nenner) ist. Im Nenner wird EPE wie ein feststehender Kreditrestbetrag verwendet. Für diese Methode in Frage kommende Banken müssen nachweisen, dass ihre internen Alpha-Schätzungen im Zähler wesentliche Ursachen stochastischer Abhängigkeiten nach Verteilung der Marktwerte von Geschäften oder Portfolios von Geschäften über die Gegenparteien erfassen. Interne Alpha-Schätzungen tragen der Granularität von Portfolios Rechnung.

9) Eine Bank stellt sicher, dass Zähler und Nenner von Alpha in Bezug auf Modellierungsmethode, Parameterspezifikationen und Portfoliozusammensetzung einheitlich berechnet werden. Der verwendete Ansatz muss sich auf den institutsinternen Ansatz für das ökonomische Kapital stützen, gut dokumentiert sein und von unabhängiger Seite validiert werden. Zusätzlich dazu überprüfen die Banken ihre Schätzungen mindestens einmal pro Quartal und bei im Zeitverlauf variierender Portfoliozusammensetzung noch häufiger. Die Banken bewerten das Risiko des Modells.

10) Wenn angebracht, sollten bei der gemeinsamen Simulation von Markt- und Kreditrisiken angewandte Unsicherheiten und Korrelationen von Marktrisikofaktoren dem Kreditrisikofaktor angemessen sein, um die potentiellen Zunahmen an Unsicherheiten oder Korrelationen bei einem wirtschaftlichen Abschwung wiederzuspiegeln.

11) Besteht für das Netting-Set eine Nachschussvereinbarung, so verwenden die Banken eine der folgenden EPE-Masseinheiten:

a) effektiver EPE ohne Berücksichtigung der Nachschussvereinbarung;

b) die in der Nachschussvereinbarung festgelegte Schwelle - sollte diese positiv sein - zuzüglich eines Aufschlages, der der potenziellen Erhöhung der Forderung während der Nachschuss-Risikoperiode Rechnung trägt. Berechnet wird dieser Aufschlag als die Erhöhung, die ausgehend von einer aktuellen Forderung Null im Laufe der Nachschuss-Risikoperiode bei der Forderung des Netting-Sets erwartet wird. Für Netting-Sets, die ausschliesslich aus Reprogeschäften auf der Grundlage einer täglichen Nachschussauszahlung und eines täglichen "mark-to-market" bestehen, wird eine Zeitspanne von fünf Arbeitstagen und für alle anderen Netting-Sets eine Zeitspanne von zehn Arbeitstagen auf die für diesen Zweck angewandte Nachschuss-Risikoperiode festgelegt;

c) erfasst das interne Modell bei der Schätzung des EE die Auswirkungen von Nachschusszahlungen, so kann die EE-Masseinheit des Modells bei entsprechender Genehmigung der FMA unmittelbar in die Gleichung nach Abs. 4 eingesetzt werden.

15. Mindestanforderungen für EPE-Modelle

Das EPE-Modell einer Bank muss den in Ziff. 15.1 bis 16 festgelegten Anforderungen gerecht werden.

15.1 Kreditrisikokontrolle (CCR-Kontrolle)

1) Die Bank verfügt über eine Kontrollabteilung, die für die Gestaltung und Umsetzung ihres Kreditrisikomanagements zuständig ist, wozu auch die erste und die laufende Validierung des internen Modells zählen. Diese Abteilung kontrolliert die eingehenden Daten auf ihre Stabilität und erstellt und analysiert Berichte über die Ergebnisse des institutseigenen Risikomessmodells, wozu auch eine Bewertung der Beziehung zwischen Risikomasszahlen und Kredit- und Handelsvolumenobergrenzen gehört. Diese Abteilung ist von den für die Erstellung, Erneuerung oder den Handel von Forderungen zuständigen Abteilungen unabhängig und vor jeder ungebührlichen Einflussnahme geschützt; sie verfügt über eine angemessenen Personalausstattung; sie erstattet dem höheren Management der Bank unmittelbar Bericht. Die Arbeiten dieser Abteilung sind eng mit dem täglichen Kreditrisikomanagment der Bank verzahnt. Ihre Ergebnisse sind deshalb integraler Bestandteil der Planung, Überwachung und Kontrolle des Kredit- und Gesamtrisikoprofils der Bank.

2) Die Vorschriften, Verfahren und Systeme, die die Bank zur Steuerung ihres Kreditrisikos einsetzt, sind konzeptionell solide und werden nach Treu und Glauben umgesetzt. Ein solides Kreditrisikomanagement umfasst die Ermittlung, Messung, Steuerung, Genehmigung und interne Meldung von Kreditrisiken.

3) Die Regelungen der Bank über das Risikomanagement tragen den Markt-, Liquiditäts- und rechtlichen und operationellen Risiken, die mit dem Kreditrisiko einhergehen können, Rechnung. Eine Bank geht keine Geschäftsbeziehung mit einer Gegenpartei ein, ohne deren Kreditwürdigkeit zu bewerten und trägt dem bei und vor der Abwicklung bestehenden Kreditrisiko gebührend Rechnung. Diese Risiken sind auf Ebene der Gegenpartei (durch Zusammenlegung der Forderungen gegenüber der Gegenpartei mit anderen Kreditforderungen) und auf Unternehmensebene so umfassend wie möglich zu steuern.

4) Geschäftsleitung und höheres Management der Bank sind aktiv am Kreditrisiko-Kontrollverfahren beteiligt und betrachten dies als wesentlichen Aspekt des Geschäftes, für den erhebliche Ressourcen eingesetzt werden müssen. Das höhere Management kennt die Grenzen des Modells und die diesem zugrunde liegenden Annahmen und weiss um deren mögliche Auswirkungen auf die Verlässlichkeit der Ergebnisse. Auch trägt es den Unwägbarkeiten des Marktes und betrieblichen Aspekten Rechnung und weiss, wie diese sich im Modell niederschlagen.

5) Die Tagesberichte über das Kreditrisiko der Bank sind von einer Managementebene zu überprüfen, die über ausreichende Befugnisse und ausreichende Autorität verfügt, um sowohl eine Herabsetzung der von einzelnen Kreditmanagern oder Händlern übernommenen Positionen als auch eine Herabsetzung des Kreditrisikos der Bank insgesamt durchzusetzen.

6) Das Kreditrisikomanagement einer Bank wird in Kombination mit den internen Kredit- und Handelsvolumenobergrenzen eingesetzt. Zu diesem Zweck müssen Kredit- und Handelsvolumenobergrenzen über einen gewissen Zeitraum hinweg nach dem gleichen Muster mit dem Risikomessmodell der Bank verknüpft sein und muss diese Verknüpfung für Kreditmanager, Händler und höheres Management gut nachvollziehbar sein.

7) Bei der Kreditrisikomessung einer Bank werden die tägliche und die innerhalb eines Tages verzeichnete Inanspruchnahme von Kreditlimiten und die Allokation des ökonomischen Kapitals ermittelt. Diese werden unter Einbeziehung und unter Ausschluss der hinterlegten Sicherheiten gemessen. Die Bank berechnet und überwacht für einzelne Portfolios und Gegenparteien den Spitzen- oder den möglichen künftigen Wiederbeschaffungswert (potential future exposure, PFE) zu dem von ihm gewählten Konfidenzniveau. Die Bank trägt dabei grossen oder konzentrierten Positionen von Gruppen verbundener Gegenparteien, Branchen, Märkten etc. Rechnung.

8) Ergänzend zur Kreditrisikoanalyse führt die Bank ausgehend vom täglichen Output ihres Risikomessmodells routinemässig ein rigoroses Stresstest-Programm durch. Die Ergebnisse dieser Stresstests werden regelmässig vom höheren Management überprüft und in den vom Management und der Geschäftsleitung festgelegten Kreditrisikovorschriften und -obergrenzen berücksichtigt. Ergeben Stresstests eine besondere Anfälligkeit für eine bestimmte Fallkonstellation, so sind unverzüglich Schritte einzuleiten, um diese Risiken angemessen zu steuern.

9) Die Bank verfügt über routinemässige Verfahren, die die Einhaltung der schriftlich festgelegten internen Vorschriften, Kontrollen und Verfahren für das Kreditrisiko-Managementsystem sicherstellen. Dieses System muss gut dokumentiert sein und eine Erläuterung der zur Kreditrisikomessung verwendeten empirischen Techniken enthalten.

10) Die interne Revision der Bank unterzieht das Kreditrisiko-Managementsystem regelmässig einer unabhängigen Prüfung. Diese schliesst sowohl die Tätigkeiten der Kredit- und der Handelsabteilung als auch die Tätigkeiten der unabhängigen Kreditrisiko-Kontrollabteilung ein. Der gesamte Prozess des Kreditrisiko-Managements wird in regelmässigen Abständen (idealerweise mindestens einmal pro Jahr) einer Prüfung unterzogen, bei der zumindest die folgenden Aspekte untersucht werden:

a) die Angemessenheit der Dokumentation von Kreditrisiko-Managementsystem und -verfahren;

b) die Organisation der Kreditrisiko-Kontrollabteilung;

c) die Einbindung der Kreditrisikomassnahmen in das tägliche Risikomanagement;

d) das Genehmigungsverfahren für die von den Mitarbeitern im Handels- und Abwicklungsbereich bei Risikotransaktionen angewandten Preisfindungsmodelle und Bewertungssysteme;

e) die Validierung aller wesentlichen Änderungen des Kreditrisiko-Messverfahrens;

f) der Umfang der vom Risikomessmodell erfassten Gegenparteiausfallrisiken;

g) die Stabilität des Systems zur Unterrichtung des Managements;

h) die Genauigkeit und Vollständigkeit der Kreditrisikodaten;

i) die Überprüfung der Schlüssigkeit, Aktualität und Verlässlichkeit der für interne Modelle verwendeten Datenquellen, wozu auch deren Unabhängigkeit zählt;

k) die Genauigkeit und Angemessenheit von Volatilitäts- und Korrelationsannahmen;

l) die Genauigkeit von Bewertung und Risikotransformationsberechnungen;

m) die Überprüfung der Modellgenauigkeit durch häufiges Backtesting.

15.2 Praxistest

1) Die Verteilung der Wiederbeschaffungswerte, die sich aus dem zur Berechnung des effektiven EPE verwendeten Modells ergibt, wird eng in das tägliche Kreditrisikomanagement der Bank einbezogen. Der Output des internen Modells spielt folglich bei der Kreditvergabe, dem Management des Gegenparteiausfallrisikos, der internen Kapitalallokation und der Corporate Governance der Bank eine wesentliche Rolle.

2) Die Bank zeichnet die Anwendung interner Modelle zur Ermittlung der Kreditrisikoverteilung auf. Sie weist damit nach, dass sie zur Berechnung der Verteilungen der Wiederbeschaffungswerte, auf die sich die EPE-Berechnung stützt, seit mindestens einem Jahr vor der Genehmigung der FMA ein den Mindestanforderungen weitgehend entsprechendes internes Modell verwendet.

3) Das zur Ermittlung der Verteilung der Wiederbeschaffungswerte verwendete interne Modell ist Teil des allgemeinen Gegenparteiausfallrisiko-Managements, das die Ermittlung, die Messung, das Management, die Genehmigung und die interne Meldung von Gegenparteiausfallrisiken einschliesst. Im Rahmen dieses Managements wird (durch Zusammenlegung der Forderungen gegenüber den Gegenparteien mit anderen Forderungen) ebenfalls die Inanspruchnahme von Kreditlimiten gemessen und die Allokation des ökonomischen Kapitals ermittelt. Zusätzlich zum EPE misst und steuert die Bank auch ihre aktuellen Forderungen. Diese werden gegebenenfalls unter Einbeziehung und unter Ausschluss der hinterlegten Sicherheiten gemessen. Der Praxistest gilt als bestanden, wenn eine Bank zur Berechnung des EPE andere Masseinheiten für das Gegenparteiausfallrisiko, wie den Spitzenwiederbeschaffungswert oder den potenziellen künftigen Wiederbeschaffungswert, verwendet, die auf einer anhand desselben Modells ermittelten Verteilung der Wiederbeschaffungswerte beruhen.

4) Eine Bank muss zu einer täglichen EE-Schätzung in der Lage sein, es sei denn, sie weist der FMA gegenüber nach, dass ihr Gegenparteiausfallrisiko eine seltenere Berechnung rechtfertigt. Die Bank muss EE-Schätzungen für einen Prognosezeitraum erstellen, der angemessen die zeitliche Struktur künftiger Zahlungsströme und Ende der Verträge widerspiegelt und das in einer Weise, die der Bedeutung und der Zusammensetzung der Forderung gerecht wird.

5) Die Forderung wird für die Laufzeit sämtlicher Kontrakte des Netting-Sets (und nicht nur bis zum Einjahreshorizont) gemessen, verfolgt und kontrolliert. Die Bank verfügt über Verfahren zur Ermittlung und Kontrolle der Risiken für den Fall, dass die Forderung gegenüber der Gegenpartei über den Einjahreshorizont hinausgeht. Die prognostizierte Erhöhung der Forderung fliesst in das institutsinterne Modell zur Bestimmung des ökonomischen Kapitals ein.

15.3 Stresstests

1) Eine Bank verfügt über solide Stresstest-Verfahren, um die Angemessenheit der Eigenmittelausstattung der Gegenparteien zu bewerten. Diese Messungen werden mit den EPE-Messungen abgeglichen und von der Bank im Rahmen des in Art. 25 Abs. 2 festgelegten Verfahrens geprüft. Darüber hinaus sollen bei diesen Stresstests mögliche Ereignisse oder künftige Veränderungen der wirtschaftlichen Rahmenbedingungen, die sich nachteilig auf die Kreditforderungen der Bank auswirken könnten, ermittelt und die Fähigkeit der Bank, solchen Veränderungen standzuhalten, bewertet werden.

2) Die Bank unterzieht ihre Forderungen gegenüber den Gegenparteien Stresstests, die auch einen gemeinsamen Test von Markt- und Kreditrisikofaktoren umfassen. Abstellen sollen diese Tests auf das Konzentrationsrisiko (Konzentration auf eine einzige Gegenpartei oder eine Gruppe von Gegenparteien), das Risiko einer Korrelation zwischen Markt- und Kreditrisiko und das Risiko, dass eine Glattstellung der Positionen der Gegenpartei den Markt in Bewegung versetzen könnte. Derartige Stresstests tragen ebenfalls den Auswirkungen solcher Marktbewegungen auf die Eigenpositionen der Bank Rechnung und beziehen diese Auswirkungen in die Bewertung des Gegenparteiausfallrisikos ein.

15.4 Korrelationsrisiko

1) Die Banken tragen Forderungen, die mit einem erheblichen allgemeinen Korrelationsrisiko verbunden sind, gebührend Rechnung.

2) Eine Bank verfügt über Verfahren, mit denen spezielle Korrelationsrisiken vom Geschäftsabschluss an über die gesamte Laufzeit des Geschäftes hinweg ermittelt, verfolgt und kontrolliert werden können.

15.5 Stabilität des Modellierungsverfahrens

1) Das interne Modell trägt den Konditionen eines Geschäftes zeitnah, umfassend und vorsichtig Rechnung. Zu diesen Konditionen zählen unter anderem Nominalbeträge, Laufzeit, Referenzaktiven, Nachschussvereinbarungen, Netting-Vereinbarungen usw. Diese Konditionen sind in einer Datenbank gespeichert, die in regelmässigen Abständen einer förmlichen Überprüfung unterzogen wird. Das Verfahren zur Annahme von Netting-Vereinbarungen erfordert die Genehmigung durch die Rechtsabteilung, um die rechtliche Durchsetzbarkeit des Nettings zu prüfen, und die Daten müssen durch eine unabhängige Abteilung in die Datenbank eingegeben werden. Die Übermittlung der Konditionen an das interne Modell ist ebenfalls durch die interne Revision zu prüfen. Ausserdem besteht ein förmliches Verfahren für den Abgleich der Daten des internen Modells und des Ausgangsdatensystems, damit laufend sichergestellt werden kann, dass sich die Geschäftskonditionen im EPE korrekt oder zumindest vorsichtig niederschlagen.

2) Beim internen Modell werden zur Berechnung der aktuellen Wiederbeschaffungswerte aktuelle Marktdaten verwendet. Werden zur Schätzung von Volatilität und Korrelationen historische Daten herangezogen, so umfassen diese einen Zeitraum von mindestens drei Jahren und werden quartalsweise oder - sollten die Marktverhältnisse dies erfordern - häufiger aktualisiert. Die Daten spiegeln das gesamte Spektrum wirtschaftlicher Bedingungen - beispielsweise einen kompletten Konjunkturzyklus - wider. Eine von der Kreditabteilung unabhängige Abteilung validiert den von der Kreditabteilung genannten Preis. Die Daten werden geschäftsfeldunabhängig gesammelt, rechtzeitig und vollständig in das interne Modell eingespeist und in einer Datenbank, die regelmässig einer förmlichen Überprüfung unterzogen wird, gespeichert. Die Bank verfügt ferner über ein erprobtes Verfahren, das die Aussagekraft der Daten sicherstellt und diese von unzutreffenden und/oder anormalen Kommentaren bereinigt. Stützt sich das interne Modell bei den Marktdaten auf Indikatoren, beziehungsweise auf neue Produkte, für die historische Daten, die einen Zeitraum von mindestens drei Jahren umfassen, nicht verfügbar sind, so geben interne Vorschriften Aufschluss darüber, welche Indikatoren als geeignet anzusehen sind; ausserdem weist die Bank empirisch nach, dass der Indikator eine konservative Abbildung des zugrunde liegenden Risikos unter widrigen Marktbedingungen gewährleistet. Wenn das Modell die Berücksichtigung der Sicherheit für Änderungen beim Marktwert des Netting-Sets einschliesst, benötigt die Bank angemessene historische Daten, um die Volalität der Sicherheiten im Model darzustellen.

3) Das Modell wird einem Verfahren zur Modellvalidierung unterzogen. Dieses Verfahren ist in den internen Vorschriften und Verfahren der Bank genau festgelegt. Darin wird bestimmt, welche Tests erforderlich sind, um die Stabilität des Modells zu gewährleisten, unter welchen Voraussetzungen gegen Annahmen verstossen wird und dies eine zu niedrige Ansetzung des EPE zur Folge haben kann. Im Rahmen des Validierungsverfahrens wird die Vollständigkeit des Modells überprüft.

4) Eine Bank überwacht die einschlägigen Risiken und verfügt über Verfahren, mit denen sie ihre EPE-Schätzungen anpassen kann, sollten diese Risiken ein erhebliches Ausmass erreichen. Dazu zählt Folgendes:

a) die Bank ermittelt und steuert ihre speziellen Korrelationsrisiken;

b) bei Forderungen, deren Risikoprofil sich nach einem Jahr erhöht, vergleicht die Bank regelmässig die EPE-Schätzungen über ein Jahr mit den EPE-Schätzungen über die gesamte Laufzeit der Forderung;

c) bei Forderungen mit kurzer Laufzeit (unter einem Jahr) vergleicht die Bank regelmässig die Wiederbeschaffungskosten (aktuelle Forderung) mit dem erreichten Risikoprofil und/oder gespeicherten Daten, die einen solchen Vergleich ermöglichen.

5) Eine Bank verfügt über interne Verfahren, mit deren Hilfe sie vor der Aufnahme eines Geschäfts in ein Netting-Set überprüfen kann, ob dieses Geschäft einer rechtlich durchsetzbaren Netting-Vereinbarung unterliegt, die die geltenden Anforderungen von Art. 46 erfüllt.

6) Eine Bank, die zur Minderung ihres Kreditrisikos auf Sicherheiten zurückgreift, verfügt über interne Verfahren, mit deren Hilfe sie vor Berücksichtigung der Sicherheit in ihren Berechnungen überprüfen kann, ob diese das erforderliche Mass an Rechtssicherheit nach Abschnitt 3 dieses Anhangs bietet.

16. Validierungsvorgaben für EPE-Modelle

1) Das EPE-Modell einer Bank erfüllt die folgenden Validierungsvorgaben:

a) die Validierungsvorgaben nach Anhang 2;

b) zur Bemessung der Forderung gegenüber den Gegenparteien werden Zinssätze, Wechselkurse, Aktienkurse, Rohwaren und andere für das Marktrisiko relevante Faktoren über einen langen Zeitraum hinweg prognostiziert. Die Leistungsfähigkeit des Modells zur Prognose marktrisikorelevanter Faktoren wird über einen langen Zeitraum hinweg validiert.

2) Die Preisfindungsmodelle, anhand deren die Forderung gegenüber den Gegenparteien für ein bestimmtes Szenario künftiger Schocks bei marktrisikorelevanten Faktoren berechnet wird, werden im Rahmen der Modellvalidierung getestet. Preisfindungsmodelle für Optionen tragen der fehlenden Linearität des Optionswerts in Bezug auf marktrisikorelevante Faktoren Rechnung.

3) Das EPE-Modell erfasst geschäftsspezifische Informationen, damit die Forderungen auf Ebene des Netting-Sets zusammengefasst werden können. Die Bank stellt sicher, dass im Rahmen des Modells Geschäfte dem richtigen Netting-Set zugeordnet werden.

4) Mit der Einbeziehung geschäftsspezifischer Informationen in das EPE-Modell sollen auch die Auswirkungen von Einschüssen erfasst werden. Berücksichtigt werden dabei neben dem aktuellen Betrag des Einschusses auch die künftigen Einschusszahlungen zwischen den Gegenparteien. Ein solches Modell trägt der Art der Nachschussvereinbarungen (ein- oder zweiseitig), der Häufigkeit von Nachschussforderungen, der Nachschuss-Risikoperiode, der Schwelle, bis zu der die Bank bereit ist, eine fehlende Besicherung zu akzeptieren, und dem Mindesttransferbetrag Rechnung. Bei einem solchen Modell werden entweder die Änderungen des Marktwertes der hinterlegten Sicherheit prognostiziert oder die Regeln von Abschnitt 3 dieses Anhangs angewandt.

5) Bei der Modellvalidierung werden repräsentative Gegenparteienportfolios einem statischen, historischen Backtesting unterzogen. In regelmässigen Abständen führt eine Bank bei einer Reihe repräsentativer (tatsächlicher oder hypothetischer) Gegenparteienportfolios ein solches Backtesting durch. Kriterien für die Repräsentativität der Portfolios sind deren Sensibilität auf die wesentlichen Risikofaktoren sowie die Existenz von Korrelationen, die für die Bank ein Risiko darstellen können.

6) Wenn ein Backtesting belegt, dass das Modell nicht ausreichend genau ist, muss die FMA die Verwendung des Modells widerrufen oder angemessene Massnahmen erlassen, um zu gewährleisten, dass das Modell unverzüglich verbessert wird. Sie kann auch zusätzliche Eigenmittel nach Art. 136 der Richtlinie 2006/48/EG fordern.

Teil 2: Anerkennung von Ratingagenturen (External Credit Assessment Institutions - ECAIs) und Zuordnung ihrer Ratings nach Art. 36 Abs. 3

I. Methodik

1. Objektivität und Unabhängigkeit

1) Die FMA überzeugt sich davon, dass die Methodik für die Vergabe von Ratings streng, systematisch und beständig ist und einer Validierung unterliegt, die auf historischen Erfahrungswerten beruht.

2) Die FMA überzeugt sich davon, dass die Methodik keinen externen politischen Einflüssen oder Restriktionen und keinem wirtschaftlichen Druck unterliegt, der das Ratingurteil beeinflussen könnte.

3) Bei der Beurteilung der Unabhängigkeit der Methodik einer Ratingagentur zieht die FMA insbesondere die folgenden Faktoren heran:

a) Eigentums- und Organisationsstruktur der Ratingagentur;

b) finanzielle Ressourcen der Ratingagentur;

c) personelle Ausstattung und Sachkenntnis der Ratingagentur;

d) Corporate Governance der Ratingagentur.

2. Laufende Überprüfung

1) Die FMA überzeugt sich davon, dass die Ratings der Ratingagentur laufend überprüft werden und bei Änderungen der finanziellen Situation angepasst werden. Die Überprüfung erfolgt nach jedem signifikanten Ereignis, mindestens aber einmal im Jahr.

2) Bevor die Ratingagentur anerkannt wird, überzeugt sich die FMA davon, dass die Beurteilungsmethodik für jedes einzelne Marktsegment gewissen Standards entspricht, z.B.:

a) das Backtesting muss seit mindestens einem Jahr angewandt worden sein;

b) die Regelmässigkeit der Überprüfung durch die Ratingagentur muss von der FMA überwacht werden;

c) die FMA muss von den Ratingagenturen Auskunft über deren Kontakte zur Geschäftsleitung der beurteilten Unternehmen verlangen können.

3) Die FMA trifft die notwendigen Massnahmen, um von den Ratingagenturen unverzüglich über substanzielle Änderungen an deren Beurteilungsmethodik unterrichtet zu werden.

3. Transparenz und Offenlegung

Die FMA trifft die notwendigen Massnahmen, um sicherzustellen, dass die Grundsätze der von einer Ratingagentur angewandten Kreditbeurteilungsmethodik öffentlich zugänglich sind, damit sich potenzielle Nutzer ein Urteil über ihre angemessene Herleitung bilden können.

II. Einzelratings

4. Glaubwürdigkeit und Marktakzeptanz

1) Die FMA überzeugt sich davon, dass die Einzelratings einer Ratingagentur am Markt von den Nutzern derartiger Ratings als glaubwürdig und verlässlich anerkannt sind.

2) Die FMA beurteilt die Glaubwürdigkeit insbesondere anhand von folgenden Faktoren:

a) Marktanteil der Ratingagentur;

b) von der Ratingagentur erzielte Einkünfte und im weiteren Sinne finanzielle Mittel der Ratingagentur;

c) Nutzung der Ratings zu einer Preisfeststellung;

d) Nutzung der Einzelratings der Ratingagentur für die Ausgabe von Schuldverschreibungen und/oder die Bewertung von Kreditrisiken durch mindestens zwei Banken.

5. Transparenz und Offenlegung

1) Die FMA überzeugt sich davon, dass die Einzelratings zumindest allen Banken, die ein berechtigtes Interesse an diesen Einzelratings haben, zu gleichen Bedingungen zulässig sind.

2) Die FMA überzeugt sich insbesondere davon, dass die Einzelratings ausländischen Banken zu gleichen Bedingungen zugänglich sind wie inländischen Parteien, die ein berechtigtes Interesse an diesen Einzelratings haben.

III. Zuordnung ("Mapping")

6. Zuordnung der Ratings zu Ratingklassen

1) Um zwischen den relativen Risikograden, die mit jeder Beurteilung zum Ausdruck gebracht werden, zu differenzieren, berücksichtigt die FMA quantitative Faktoren wie die langfristige Ausfallquote aller Posten mit demselben Rating. Bei neuen Ratingagenturen oder Ratingagenturen, die Ausfalldaten erst über eine kurze Dauer ermittelt haben, verlangt die FMA von der Ratingagentur eine Schätzung der langfristigen Ausfallquote sämtlicher Posten mit demselben Rating.

2) Um zwischen den relativen Risikograden, die mit jeder Beurteilung zum Ausdruck gebracht werden, zu differenzieren, berücksichtigt die FMA quantitative Faktoren wie den von der Ratingagentur beurteilten Emittentenkreis, die Bandbreite der von der Ratingagentur vergebenen Ratings, die Aussage eines jeden Ratings und die von der Ratingagentur verwendete Ausfalldefinition.

3) Die FMA vergleicht die bei den verschiedenen Ratings einer Ratingagentur verzeichneten Ausfallquoten und stellt sie einem Benchmarkwert gegenüber, der anhand der historischen Ausfallquoten anderer Ratingagenturen bei einem nach Auffassung der FMA mit dem gleichen Kreditrisiko behafteten Emittentenkreis ermittelt wurde.

4) Sind die bei den Ratings einer Ratingagentur verzeichneten Ausfallquoten nach Auffassung der FMA wesentlich und systematisch höher als der entsprechende Benchmarkwert, so ordnet die FMA das Rating dieser Ratingagentur einer höheren Risikostufe der Bonitätsskala zu.

5) Hat die FMA das Risikogewicht für ein bestimmtes Rating einer Ratingagentur angehoben, so kann sie dieses auf die ursprüngliche Bonitätsstufe zurücksetzen, wenn die Ratingagentur nachweist, dass die bei ihrem Rating verzeichneten Ausfallquoten nicht mehr wesentlich und systematisch höher sind als der Benchmarkwert.

Teil 3: Nutzung der Ratings von Ratingagenturen zur Bestimmung des Risikogewichtes im Standardansatz

1. Verwendung von Ratings

1) Eine Bank kann eine oder mehrere anerkannte Ratingagenturen benennen, die für die Ermittlung der auf Aktiv- und ausserbilanzielle Posten anzuwendenden Risikogewichte herangezogen werden.

2) Eine Bank, die die von einer anerkannten Ratingagentur ausgegebenen Ratings für eine bestimmte Forderungsklasse heranzieht, muss diese Ratings durchgängig auf sämtliche zu dieser Klasse gehörende Forderungen anwenden.

3) Eine Bank, die die von einer anerkannten Ratingagentur ausgegebenen Ratings heranzieht, muss diese kontinuierlich und im Zeitverlauf konsequent sowie in konsistenter Weise sowohl für Zwecke der Risikogewichtung als auch für Zwecke des Risikomanagements anwenden.

4) Unabhängig davon, ob eine Bank beabsichtigt, auf das Emittenten- oder Emissionsrating abzustellen, ist sicherzustellen, dass für das Rating die gesamte Schuld eines Kunden, d.h. Nominalbetrag der Forderung und Zinszahlungen, abgedeckt wird. Wenn dies nicht der Fall ist, kann die Bank die Ratings einer Ratingagentur nicht zur Risikogewichtung heranziehen.

5) Liegt für eine geratete Forderung nur ein einziges Rating einer anerkannten Ratingagentur vor, so wird dieses Rating zur Bestimmung des auf diese Forderung anzuwendenden Risikogewichts herangezogen.

6) Liegen für eine geratete Forderung zwei Ratings anerkannter Ratingagenturen vor, die unterschiedlichen Risikogewichten entsprechen, so wird das jeweils höhere Risikogewicht angewandt.

7) Liegen für eine geratete Forderung mehr als zwei Ratings anerkannter Ratingagenturen vor, so werden die beiden Ratings zugrunde gelegt, die zu den beiden niedrigsten Risikogewichten führen. Sind die beiden niedrigsten Risikogewichte unterschiedlich, so wird das höhere Risikogewicht von beiden angewandt. Sind die beiden niedrigsten Risikogewichte identisch, so wird dieses Risikogewicht angewandt.

8) Die Banken verwenden Ratings, die aufgrund eines Auftrags erstellt wurden. Die FMA kann den Banken die Verwendung von Ratings gestatten, die ohne Auftrag erstellt wurden.

2. Emittenten- und Emissionsratings

1) Liegt für ein bestimmtes Emissionsprogramm oder eine bestimmte Fazilität (z.B. für Wertpapiere), zu dem/der der Forderungsposten gehört, ein Rating vor, so wird dieses emissionsspezifische Rating für die Bestimmung des auf diese Posten anzuwendenden Risikogewichts verwendet.

2) Wenn für einen Posten kein direkt anwendbares Rating vorliegt, jedoch ein Rating für ein bestimmtes Emissionsprogramm oder eine bestimmte Fazilität vorliegt, zu dem/der der Forderungsposten nicht gehört, oder wenn ein allgemeines Rating für den Emittenten (Emittentenrating) vorliegt, so wird dieses Rating verwendet, wenn es zu einem höheren Risikogewicht führt als eine Forderung ohne Rating oder wenn es zu einem niedrigeren Risikogewicht führt und die fragliche Forderung in jeder Hinsicht gleichrangig oder höherrangig ist als das Emissionsprogramm, die Fazilität oder die vorrangigen unbesicherten Forderungen dieses Emittenten.

3) Ratings für Emittenten aus einer Unternehmensgruppe dürfen nicht als Ratings für andere Emittenten in derselben Unternehmensgruppe herangezogen werden.

3. Lang- und Kurzfrist-Ratings

1) Kurzfrist-Ratings dürfen nur für kurzfristige Forderungen und ausserbilanzielle Positionen gegenüber Banken und Wertpapierfirmen sowie Unternehmen herangezogen werden.

2) Kurzfrist-Ratings dürfen nur für die von diesem Kurzfrist-Rating erfasste Forderung verwendet werden; Risikogewichte für andere Forderungen dürfen daraus nicht abgeleitet werden.

3) Erhält eine Fazilität, für die ein Kurzfrist-Rating vorliegt, ein Risikogewicht von 150 %, so wird dieses Risikogewicht von 150 % ungeachtet von Abs. 2 auch auf alle nicht gerateten unbesicherten lang- und kurzfristigen Forderungen gegenüber diesem Schuldner angewandt.

4) Erhält eine Fazilität, für die ein Kurzfrist-Rating vorliegt, ein Risikogewicht von 50 %, so wird ungeachtet von Abs. 2 auf alle nicht gerateten kurzfristigen Forderungen ein Risikogewicht von mindestens 100 % angewandt.

4. Forderungen in der Landeswährung und in ausländischer Währung

1) Ein Rating für eine auf die Landeswährung des Schuldners lautende Forderung darf nicht zur Risikogewichtung einer auf eine ausländische Währung lautenden Forderung gegenüber demselben Schuldner, sei sie geratet oder nicht geratet, herangezogen werden.

2) Entsteht eine Forderung jedoch durch die Beteiligung einer Bank an einem Kredit von einer Multilateralen Entwicklungsbank mit einem am Markt anerkannten privilegierten Gläubigerstatus, so kann die FMA ungeachtet von Abs. 1 gestatten, dass das Rating für die auf die Landeswährung des Schuldners lautende Forderung für Risikogewichtungszwecke herangezogen wird.

Abschnitt 2: Auf internen Ratings basierender Ansatz (IRB-Ansatz)

Teil 1: Risikogewichtete Forderungsbeträge und erwartete Verlustbeträge

I. Berechnung der risikogewichteten Forderungsbeträge für das Kreditrisiko

1. Im Allgemeinen

1) Sofern nicht anders angegeben, werden die Parameter Ausfallwahrscheinlichkeit (Probability of Default - PD), Verlustquote bei Ausfall (Loss given Default - LGD) und effektive Restlaufzeit (Maturity Value - M) nach Teil 2 und der Forderungswert nach Teil 3 dieses Abschnitts bestimmt.

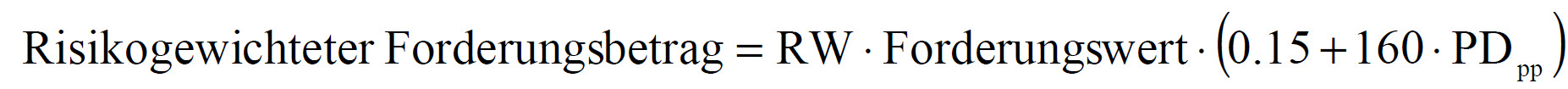

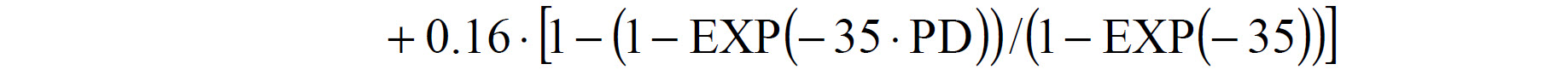

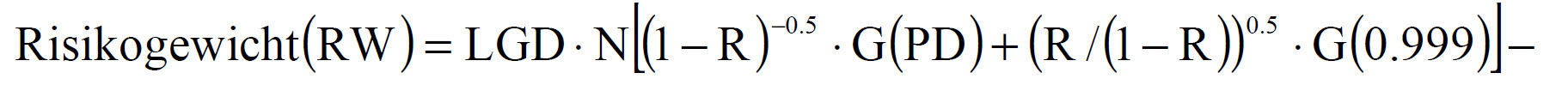

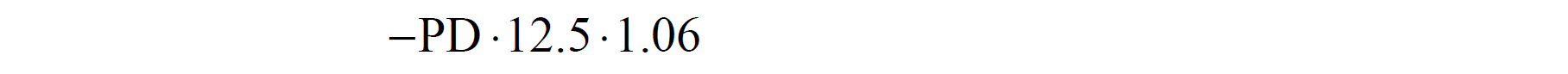

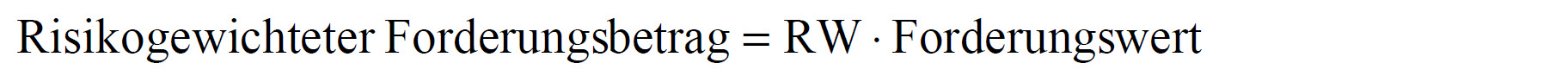

2) Der risikogewichtete Forderungsbetrag für jede einzelne Forderung wird nach den nachstehenden Formeln berechnet.

2. Risikogewichtete Forderungsbeträge für Forderungen gegenüber Unternehmen, Banken und Wertpapierfirmen sowie Zentralregierungen und Zentralbanken

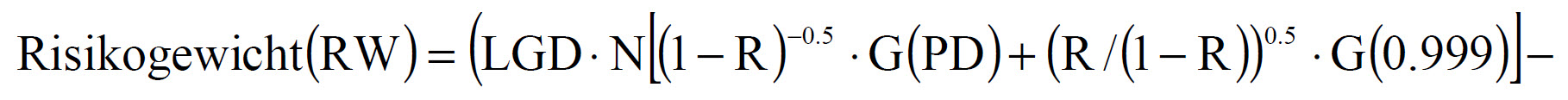

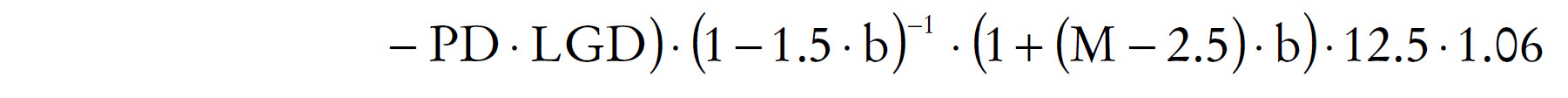

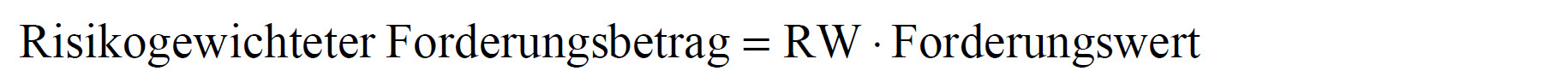

1) Vorbehaltlich der Abs. 2 bis 7 werden die risikogewichteten Forderungsbeträge für Forderungen gegenüber Unternehmen, Banken und Wertpapierfirmen sowie Zentralregierungen und Zentralbanken nach den nachstehenden Formeln berechnet:

N(x) bezeichnet die kumulative Verteilungsfunktion einer standardnormalverteilten Zufallsvariablen (d.h. die Wahrscheinlichkeit, dass eine normalverteilte Zufallsvariable mit einem Erwartungswert von Null und einer Standardabweichung von eins kleiner oder gleich x ist). G(z) bezeichnet die inverse kumulative Verteilungsfunktion einer standardnormalverteilten Zufallsvariablen (d.h. den Wert von x, so dass N(x) = z ist).

Ist PD = 0, beträgt RW: 0

Ist PD = 1, gilt Folgendes:

- bei ausgefallenen Forderungen, für die die Banken die LGD-Wert nach Teil 2 Ziff. 2.2 Abs. 1 dieses Abschnitts verwenden, beträgt RW: 0

bei ausgefallenen Forderungen, für die die Banken ihre eigenen LGD-Schätzungen verwenden, beträgt RW:

- dabei ist ELBE die von der Bank selbst vorgenommene möglichst genaue Schätzung der erwarteten Verluste aus der ausgefallenen Forderung nach Teil 4 Ziff. 11.4a Abs. 7 dieses Abschnitts.

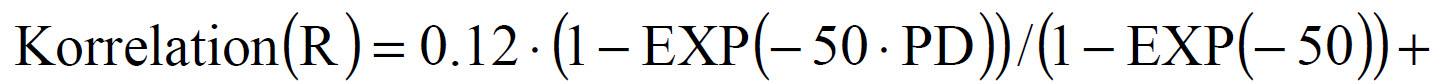

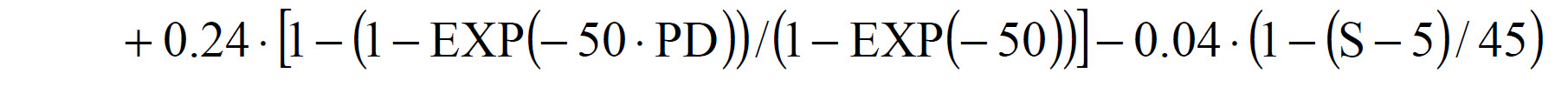

2) Bei Unternehmen, die einer Gruppe mit einem konsolidierten Jahresumsatz von weniger als 75 Millionen Schweizer Franken (CHF) angehören, können die Banken zur Berechnung der auf die Forderungen gegenüber diesen Unternehmen anzuwendenden Risikogewichte nachstehender Korrelationsformel anwenden. In dieser Formel wird S als Jahresumsatz in Millionen CHF angegeben, wobei gilt: 7.5 Millionen CHF = S = 75 Millionen CHF. Jahresumsätze von unter 7.5 Millionen CHF werden wie Umsätze von 7.5 Millionen CHF behandelt. Bei angekauften Forderungen errechnet sich der konsolidierte Jahresumsatz aus dem gewichteten Durchschnitt der einzelnen Forderungen des Pools.

Die Banken ersetzen den konsolidierten Jahresumsatz durch die Bilanzsumme der konsolidierten Gruppe, wenn der konsolidierte Jahresumsatz kein sinnvoller Indikator für die Unternehmensgrösse ist und die Bilanzsumme als Indikator sinnvoller ist als der konsolidierte Jahresumsatz.

3) Im Falle von Spezialfinanzierungen, bei denen eine Bank nicht nachweisen kann, dass ihre PD-Schätzungen den Mindestanforderungen in Teil 4 dieses Abschnitts entsprechen, wird den zugehörigen Forderungen ein Risikogewicht nach Tabelle 1 zugeordnet.

Tabelle 1:

|

Restlaufzeit

|

Kategorie 1

|

Kategorie 2

|

Kategorie 3

|

Kategorie 4

|

Kategorie 5

|

|

Weniger als 2.5 Jahre

|

50 %

|

70 %

|

115 %

|

250 %

|

0 %

|

|

2.5 Jahre oder mehr

|

70 %

|

90 %

|

115 %

|

250 %

|

0 %

|

Die FMA kann einer Bank gestatten, Forderungen der Kategorie 1 grundsätzlich ein günstigeres Risikogewicht von 50 % und Forderungen der Kategorie 2 grundsätzlich ein Risikogewicht von 70 % zuzuordnen, wenn der Abschluss der Finanzierungen durch die Bank und andere Risikomerkmale deutlich positiver zu beurteilen sind, als es der jeweiligen Risikokategorie entspricht.

Bei der Risikogewichtung von Spezialfinanzierungen berücksichtigen die Banken folgende Faktoren: Finanzkraft, politische und rechtliche Rahmenbedingungen, Transaktions- und/oder Forderungsmerkmale, Stärke des Geldgebers/Trägers unter Berücksichtigung etwaiger Einkünfte aus öffentlich-privaten Partnerschaften, Absicherung.

4) Die Banken müssen hinsichtlich ihrer angekauften Forderungen gegenüber Unternehmen den Mindestanforderungen nach Teil 4 Ziff. 11.7a bis 11.7e dieses Abschnitts entsprechen. Bei angekauften Forderungen an Unternehmen, die ausserdem die Voraussetzungen unter Ziff. 3 Abs. 4 erfüllen, können die in Teil 4 dieses Abschnitts dargelegten Risikoquantifizierungsstandards für Retailforderungen angewandt werden, wenn die Anwendung der in Teil 4 dieses Abschnitts dargelegten Risikoquantifizierungsstandards für Forderungen gegenüber Unternehmen eine unverhältnismässige Belastung für eine Bank darstellen würde.

5) Bei angekauften Forderungen gegenüber Unternehmen können zurückzuzahlende Kaufpreisnachlässe, Sicherheiten oder Teilgarantien, die eine First-Loss-Absicherung gegen Ausfallverluste, Verwässerungsverluste oder beides bieten, als First-Loss-Positionen im Rahmen der IRB-Verbriefungsregeln behandelt werden.

6) Stellt eine Bank eine Kreditabsicherung für einen Korb von Forderungen in der Weise, dass der n-te bei diesen Forderungen auftretende Ausfall die Zahlung auslöst und dieses Kreditereignis auch den Kontrakt beendet, so werden die in Art. 47 bis 53 vorgeschriebenen Risikogewichte angewandt, wenn für das Produkt ein externes Rating einer anerkannten Ratingagentur vorliegt. Liegt für das Produkt kein Rating einer anerkannten Ratingagentur vor, so werden die Risikogewichte der im Korb enthaltenen Forderungen ohne n-1 Forderungen aggregiert, wobei die Summe des 12.5-fachen erwarteten Verlustbetrags und des risikogewichteten Forderungsbetrags den 12.5-fachen, durch das Kreditderivat abgesicherten Nominalbetrag nicht übersteigen darf. Die bei der Aggregation auszunehmenden n-1 Forderungen werden auf der Basis bestimmt, dass jede dieser Forderungen einen niedrigeren risikogewichteten Forderungsbetrag ergibt als den risikogewichteten Forderungsbetrag der in die Aggregation eingehenden Forderungen.

7) Bei jeder Forderung, die die in Abschnitt 3 Teil 1 Ziff. 5.2 und Teil 2 Ziff. 14 dieses Anhangs genannten Anforderungen erfüllt, können die risikogewichteten Forderungsbeträge nach folgender Formel angepasst werden:

PD

PP = Ausfallwahrscheinlichkeit des Sicherungsgebers

Das RW für die besicherte Forderung wird anhand der Formel in Abs. 1, der Ausfallwahrscheinlichkeit des Schuldners und der LGD für eine vergleichbare direkte Forderung gegenüber dem Sicherungsgeber berechnet. Der Laufzeitfaktor (b) wird anhand der PD des Sicherungsgebers oder der PD des Schuldners berechnet, je nachdem, welche von beiden die niedrigere ist.

3. Risikogewichtete Forderungsbeträge für Retailforderungen

1) Vorbehaltlich von Abs. 2 und 3 werden die risikogewichteten Forderungsbeträge für Retailforderungen nach den nachstehenden Formeln berechnet:

N(x) bezeichnet die kumulative Verteilungsfunktion einer standardnormalverteilten Zufallsvariablen (d.h. die Wahrscheinlichkeit, dass eine normalverteilte Zufallsvariable mit einem Erwartungswert von Null und einer Standardabweichung von eins kleiner oder gleich x ist). G(z) bezeichnet die inverse kumulative Verteilungsfunktion einer standardnormalverteilten Zufallsvariablen (d.h. den Wert von x, so dass N(x) = z ist).

Ist PD = 1 (ausgefallene Forderung), beträgt RW:

dabei ist ELBE die von der Bank selbst vorgenommene möglichst genaue Schätzung der erwarteten Verluste aus der ausgefallenen Forderung nach Teil 4 Ziff. 11.4a Abs. 7 dieses Abschnitts.

2) Bei Retailforderungen, die durch Immobilien abgesichert sind, wird die mit der nach Abs. 1 angegebenen Formel ermittelte Korrelation durch eine Korrelation (R) von 0.15 ersetzt.

3) Bei qualifizierten revolvierenden Retailforderungen im Sinne von Bst. a bis e wird die mit der nach Abs. 1 angegebenen Formel ermittelte Korrelation durch eine Korrelation (R) von 0.04 ersetzt. Forderungen gelten als qualifizierte revolvierende Retailforderungen, wenn folgende Voraussetzungen erfüllt sind:

a) Die Forderungen bestehen gegenüber natürlichen Personen.

b) Die Kredite sind revolvierend, unbesichert und, solange sie nicht in Anspruch genommen wurden, von der Bank jederzeit und unbedingt kündbar (in diesem Zusammenhang sind revolvierende Kredite definiert als Kredite, bei denen die Kreditinanspruchnahme bis zu einem von der Bank gesetzten Limit durch Inanspruchnahmen und Rückzahlungen nach dem freien Ermessen des Kunden schwanken darf). Nicht in Anspruch genommene Kreditlimiten können als unbedingt kündbar angesehen werden, wenn die Vertragsbedingungen es der Bank erlauben, die nach dem Verbraucherschutzrecht und damit verbundenen Rechtsvorschriften bestehenden Kündigungsmöglichkeiten voll auszuschöpfen.

c) Die maximale Forderung gegenüber einer Einzelperson in dem Unterportfolio beträgt 150 000 CHF oder weniger.

d) Die Bank kann nachweisen, dass die in dieser Ziffer angegebene Korrelationsformel nur auf Portfolios angewandt wird, die im Vergleich zu den durchschnittlichen Verlustraten, vor allem in den niedrigen PD-Bereichen, eine geringe Verlustratenvolatilität aufweisen. Die FMA überprüft die relative Volatilität der Verlustraten über die verschiedenen qualifizierten revolvierenden Retail-Unterportfolios und das gesamte qualifizierte revolvierende Retail-Portfolio hinweg und zeigt sich bereit, Informationen über die typischen Merkmale qualifizierter revolvierender Retail-Verlustraten über die Rechtsräume hinweg auszutauschen.

e) Die FMA ist überzeugt, dass die Behandlung als qualifizierte revolvierende Retailforderung den zugrunde liegenden Risikomerkmalen des Unterportfolios entspricht.

Bei einem besicherten Kreditrahmen in Verbindung mit einem Gehaltskonto kann die FMA abweichend von Bst. b von der Bedingung, dass der Kredit unbesichert zu sein hat, absehen. In diesem Falle werden die Verwertungserlöse aus dieser Sicherheit bei der LGD-Schätzung nicht berücksichtigt.

4) Um für die Retail-Behandlung in Frage zu kommen, müssen angekaufte Forderungen die Mindestanforderungen nach Teil 4 Ziff. 11.7a bis 11.7e dieses Abschnitts sowie die folgenden Voraussetzungen erfüllen:

a) Die Bank hat die Forderungen von einer dritten Partei gekauft, zu der keinerlei gesellschaftsrechtliche Verbindungen bestehen, und die Forderung der Bank gegenüber dem Schuldner beinhaltet keinerlei Forderungen, an deren Zustandekommen die Bank direkt oder indirekt beteiligt war.

b) Die Forderungen müssen im Rahmen eines zu marktüblichen Konditionen geschlossenen Geschäfts zwischen Forderungsverkäufer und Schuldner entstanden sein. Als solches sind gegenläufige firmeninterne Kontoforderungen und Forderungen auf Verrechnungskonten zwischen Firmen, die in wechselseitigen Kauf- und Verkaufsbeziehungen stehen, nicht zulässig.

c) Die ankaufende Bank hat einen Anspruch auf alle Erträge aus den angekauften Forderungen oder einen Pro-rata-Anspruch auf diese Erträge.

d) Das Portfolio der angekauften Forderungen ist hinreichend diversifiziert.

5) Bei angekauften Forderungen können zurückzuzahlende Kaufpreisnachlässe, Sicherheiten oder Teilgarantien, die eine First-Loss-Absicherung gegen Ausfallverluste, Verwässerungsverluste oder beides bieten, als First-Loss-Positionen im Rahmen der IRB-Verbriefungsregeln behandelt werden.

6) Bei gemischten Pools angekaufter Retailforderungen, bei denen die ankaufende Bank durch Immobilien besicherte Forderungen und qualifizierte revolvierende Retailforderungen nicht von anderen Retailforderungen trennen kann, wird die Risikogewichtsfunktion angewandt, die die höchste Eigenmittelanforderung für diese Forderungen nach sich zieht.

7) Die risikogewichteten Retailforderungen, die die in Abschnitt 3 Teil 1 Ziff. 5.2 und Teil 2 Ziff. 14 dieses Anhangs genannten Anforderungen erfüllen, können nach Ziff. 2 Abs. 7 berechnet werden.

4. Risikogewichtete Forderungsbeträge für Beteiligungstitel

4.1 Im Allgemeinen

1) Eine Bank kann unterschiedliche Ansätze auf unterschiedliche Portfolios anwenden, wenn sie intern verschiedene Ansätze anwendet. Wendet eine Bank unterschiedliche Ansätze an, so weist sie gegenüber der FMA nach, dass die entsprechenden Entscheidungen konsistent und nicht durch Kapitalarbitrageüberlegungen motiviert sind.

2) Ungeachtet von Abs. 1 kann die FMA gestatten, dass die Bestimmung der risikogewichteten Forderungsbeträge für Beteiligungstitel gegenüber Unternehmen, die ergänzende Dienstleistungen erbringen, auf dieselbe Weise erfolgt wie bei sonstigen Aktiven, bei denen es sich nicht um Kreditverpflichtungen handelt.

4.2 Einfacher Risikogewichtungsansatz

1) Die risikogewichteten Forderungsbeträge werden nach der folgenden Formel berechnet:

Risikogewicht (RW) = 190 % für Private-Equity-Positionen in hinreichend diversifizierten Portfolios

Risikogewicht (RW) = 290 % für an einer anerkannten Börse gehandelte Beteiligungstitel

Risikogewicht (RW) = 370 % für alle sonstigen Beteiligungstitel

Risikogewichteter Forderungsbetrag = RW · Forderungswert

2) Kassa-Short-Positionen und derivative Instrumente, die nicht im Handelsbuch gehalten werden, dürfen mit Long-Positionen in der gleichen Aktie verrechnet werden, wenn diese Instrumente ausdrücklich als Hedgeposition für bestimmte Beteiligungstitel benutzt werden und eine Absicherung für mindestens ein weiteres Jahr bieten. Andere Short-Positionen sind wie Long-Positionen zu behandeln, wobei das entsprechende Risikogewicht auf den absoluten Wert einer jeden Position anzuwenden ist. Bei laufzeitinkongruenten Positionen ist dieselbe Methode anzuwenden wie bei Forderungen gegenüber Unternehmen.

3) Die Banken können eine Besicherung von Beteiligungstiteln ohne Sicherheitsleistung nach den in Art. 55 bis 57 dargelegten Methoden anerkennen.

4.3 PD/LGD-Ansatz

1) Die risikogewichteten Forderungsbeträge werden nach den unter Ziff. 2 Abs. 1 dieses Teils angegebenen Formeln berechnet. Verfügen die Banken nicht über ausreichende Informationen, um die Ausfalldefinition in Teil 4 Ziff. 10 dieses Abschnitts anzuwenden, so wird auf die Risikogewichte ein Skalierungsfaktor von 1.5 angewandt.

2) Auf der Ebene der einzelnen Forderung darf die Summe des 12.5-fachen erwarteten Verlustbetrags und des risikogewichteten Forderungsbetrags den 12.5-fachen Forderungswert nicht übersteigen.

3) Die Banken können eine Besicherung von Beteiligungstiteln ohne Sicherheitsleistung nach den in Art. 55 bis 57 dargelegten Methoden anerkennen. Dabei ist für die Forderung an den Sicherungsgeber eine LGD von 90 % vorgegeben. Bei Private-Equity-Beteiligungstiteln in hinreichend diversifizierten Portfolios kann eine LGD von 65 % angewandt werden. Für diese Zwecke wird M gleich 5 Jahre unterstellt.

4.4 Auf internen Modellen basierender Ansatz

1) Die risikogewichteten Forderungsbeträge entsprechen dem potenziellen Verlust aus den Beteiligungstiteln der Bank, der mittels interner Value-at-Risk-Modelle bezogen auf die Differenz zwischen den vierteljährlichen Ertragsraten und einem angemessenen risikolosen Zinssatz bei einem einseitigen 99 %igen Konfidenzniveau auf der Basis einer langfristigen Zeitreihe für die Risikofaktoren, multipliziert mit 12.5, ermittelt wird. Die risikogewichteten Forderungsbeträge auf der Ebene des Beteiligungsportfolios dürfen nicht geringer sein als die Summe der nach dem PD/LGD-Ansatz vorgeschriebenen minimalen risikogewichteten Forderungsbeträge und der entsprechenden erwarteten Verlustbeträge, multipliziert mit 12.5 und berechnet auf der Grundlage der in Teil 2 Ziff. 4.1 dieses Abschnitts genannten PD-Werte und der entsprechenden in Teil 2 Ziff. 4.2 dieses Abschnitts genannten LGD-Werte.

2) Die Banken können eine Besicherung von Beteiligungstiteln ohne Sicherheitsleistung anerkennen.

5. Risikogewichtete Forderungsbeträge bei sonstigen Aktiven, bei denen es sich nicht um Kreditverpflichtungen handelt

Die risikogewichteten Forderungsbeträge werden nach folgender Formel berechnet:

Risikogewichteter Forderungsbetrag = 100 % · Forderungswert,

sofern es sich bei der Forderung nicht um den Restwert von Leasingobjekten handelt; in diesem Fall wird der risikogewichtete Forderungsbetrag wie folgt berechnet:

wobei t der jeweils höhere der beiden folgenden Werte ist: 1 oder die nächstliegende Anzahl von vollen Jahren der verbleibenden Leasingdauer.

II. Berechnung der risikogewichteten Forderungsbeträge für das Verwässerungsrisiko angekaufter Forderungen

6. Ermittlung der Risikogewichte

Risikogewichte für das Verwässerungsrisiko angekaufter Forderungen an Unternehmen und angekaufter Retailforderungen werden nach der unter Ziff. 2 Abs. 1 angegebenen Formel berechnet. Die Parameter PD und LGD werden nach Teil 2 dieses Abschnitts bestimmt, der Forderungswert nach Teil 3 dieses Abschnitts und M wird gleich 1 Jahr gesetzt. Können die Banken gegenüber der FMA nachweisen, dass das Verwässerungsrisiko unerheblich ist, so braucht es nicht berücksichtigt zu werden.

III. Berechnung der erwarteten Verlustbeträge und deren Behandlung

7. Berechnung der erwarteten Verlustbeträge

1) Sofern nicht anders angegeben, werden die Parameter PD und LGD nach Teil 2 und der Forderungswert nach Teil 3 dieses Abschnitts bestimmt.

2) Die erwarteten Verlustbeträge für Forderungen gegenüber Unternehmen, Banken und Wertpapierfirmen sowie Zentralregierungen und Zentralbanken sowie Retailforderungen werden nach den folgenden Formeln berechnet:

Erwarteter Verlust (EL) = PD × LGD

Erwarteter Verlustbetrag = EL × Forderungswert

Bei ausgefallenen Forderungen (PD = 1), für die die Banken eigene LGD-Schätzungen verwenden, ist EL = ELBE, d.h. die von der Bank selbst vorgenommene, möglichst genaue Schätzung der erwarteten Verluste aus der ausgefallenen Forderung nach Teil 4 Ziff. 11.4a Abs. 7 dieses Abschnitts. Bei Forderungen, bei denen nach Ziff. 2 Abs. 7 verfahren wird, ist der EL gleich Null.

3) Die EL-Werte für Spezialfinanzierungen, die von den Banken nach den in Ziff. 2 Abs. 3 beschriebenen Methoden risikogewichtet werden, werden nach Tabelle 2 bestimmt.

Tabelle 2

|

Restlaufzeit

|

Kategorie 1

|

Kategorie 2

|

Kategorie 3

|

Kategorie 4

|

Kategorie 5

|

|

Weniger als 2.5 Jahre

|

0 %

|

0.4 %

|

2.8 %

|

8 %

|

50 %

|

|

2.5 Jahre oder mehr

|

0.4 %

|

0.8 %

|

2.8 %

|

8 %

|

50 %

|

Hat die FMA einer Bank gestattet, grundsätzlich ein günstigeres Risikogewicht von 50 % auf Forderungen der Kategorie 1 und von 70 % auf Forderungen der Kategorie 2 anzuwenden, so wird für die Forderungen der Kategorie 1 ein EL-Wert von 0 % und für Forderungen der Kategorie 2 ein EL-Wert von 0.4 % angesetzt.

4) Die erwarteten Verlustbeträge für Beteiligungstitel, bei denen die risikogewichteten Forderungsbeträge nach den in Ziff. 4.2 dargelegten Methoden berechnet werden, werden nach folgender Formel berechnet:

Erwarteter Verlustbetrag = EL × Forderungswert

Die EL-Werte werden wie folgt angesetzt:

Erwarteter Verlust (EL) = 0.8 % für Private-Equity-Positionen in hinreichend diversifizierten Portfolios

Erwarteter Verlust (EL) = 0.8 % für an anerkannten Börsen gehandelte Beteiligungstitel

Erwarteter Verlust (EL) = 2.4 % für alle übrigen Beteiligungstitel

5) Die erwarteten Verlustbeträge für Beteiligungstitel, bei denen die risikogewichteten Forderungsbeträge nach den in Ziff. 4.3 dargelegten Methoden berechnet werden, werden nach folgender Formel berechnet:

Erwarteter Verlust (EL) = PD × LGD

Erwarteter Verlustbetrag = EL × Forderungswert